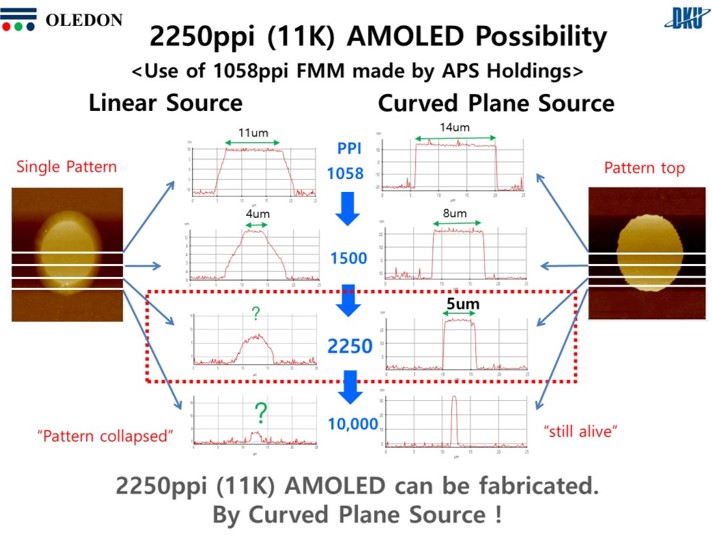

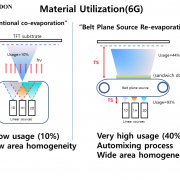

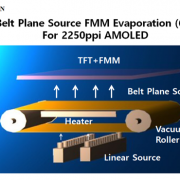

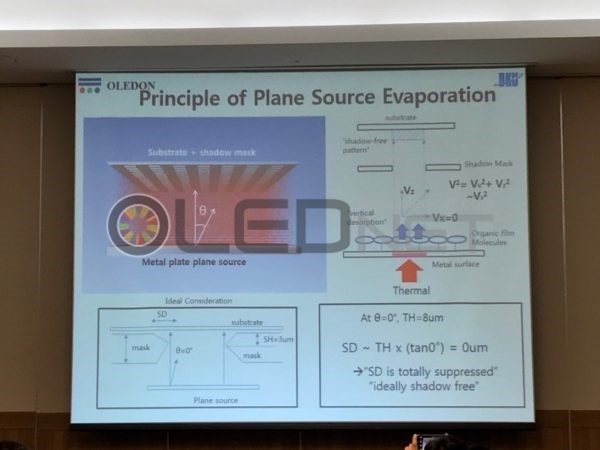

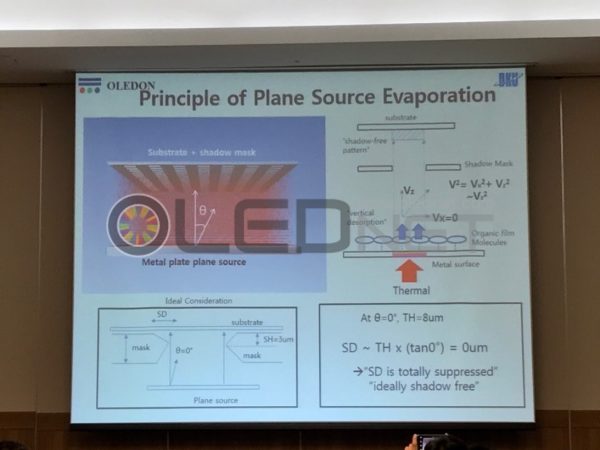

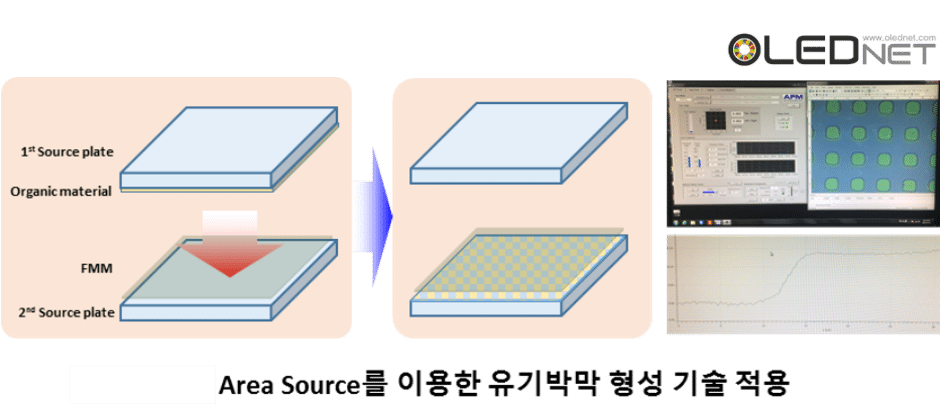

It is expected that large area OLED panel pixel formation technology, which is possible only using solution based and SMS(Small mask scanning) so far, gets possible using FMM process.

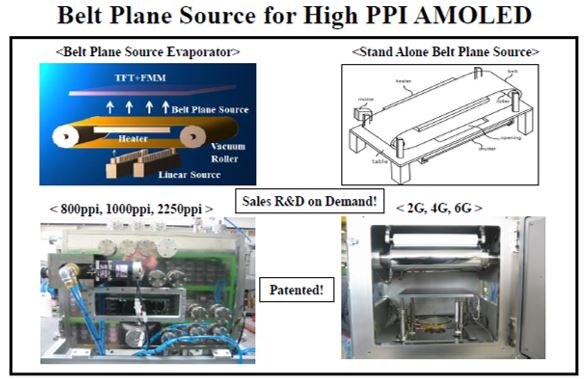

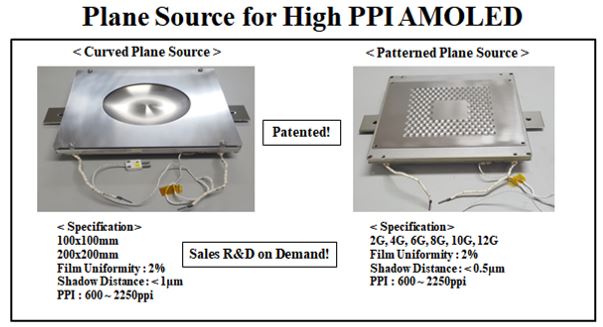

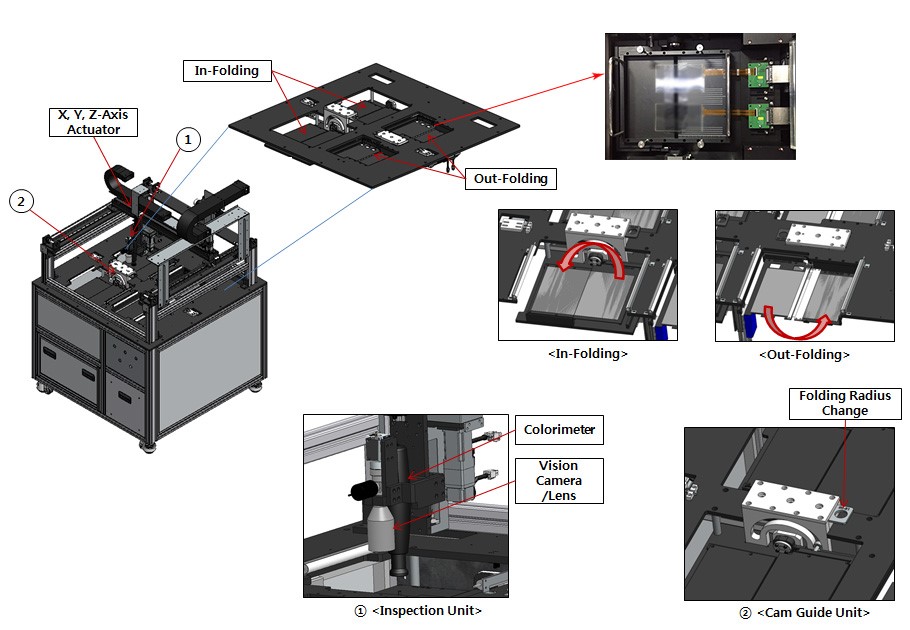

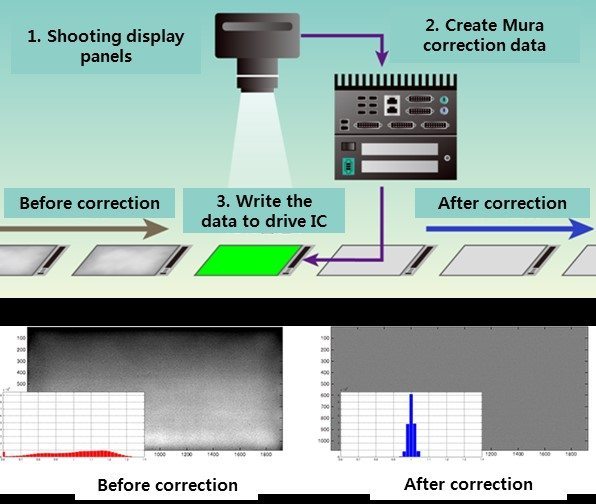

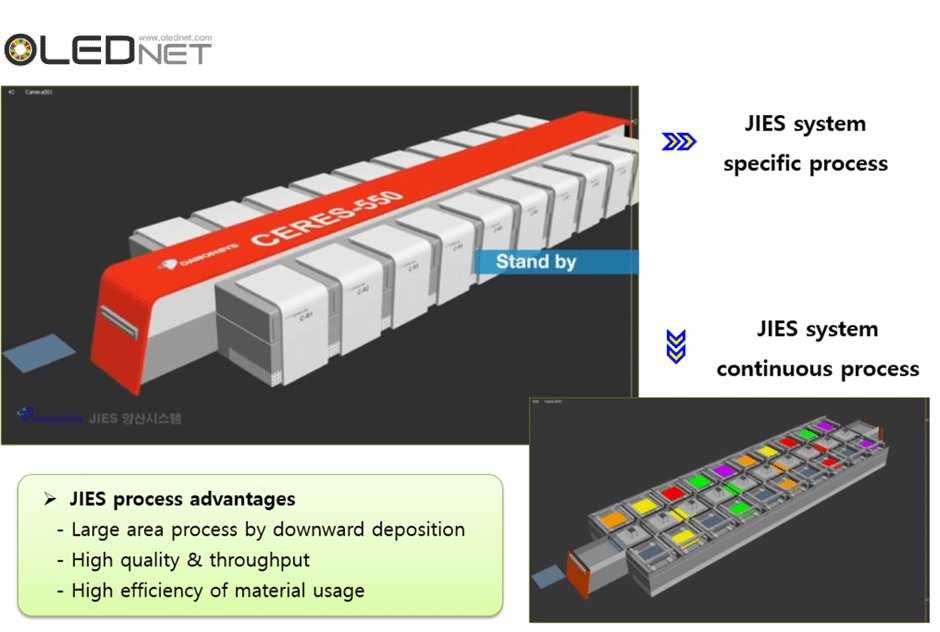

DAWONSIS developed the technology downward deposition method by joule heating, to make mass production of large area display panel possible and to enhance efficiency of material usage more than two times.

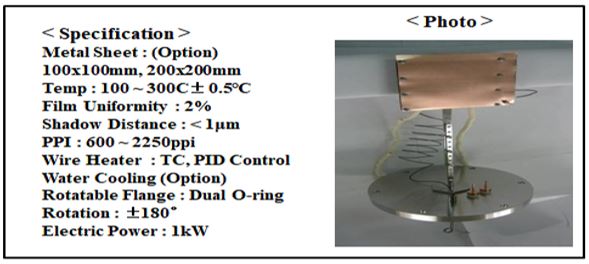

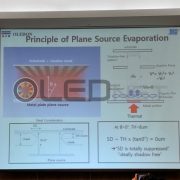

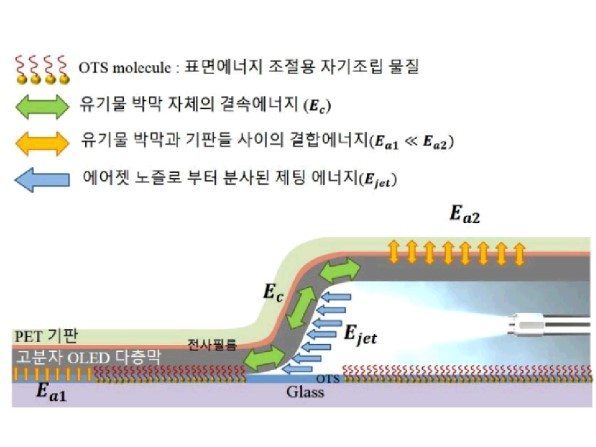

Joule heating deposition is the technology that if one induces voltage in conductive film, due to resistance, it can increase surface temperature rapidly only with low energy, so evaporate organic materials films formed on conductive film rapidly only with low energy.

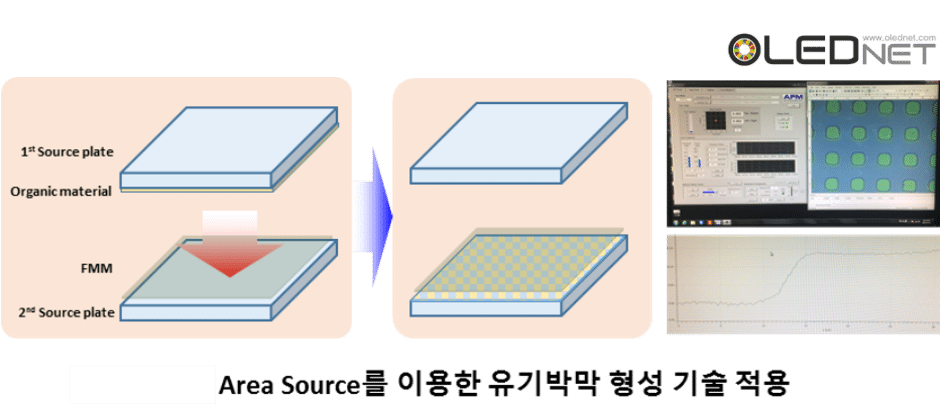

DAWONSIS evaporation technology key concept is followed by:

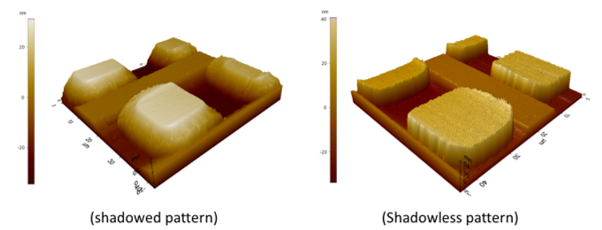

One forms organic material films on source substrates, and deposits the organic material films on panel positioned at down side whole at a time by using Joule heating.

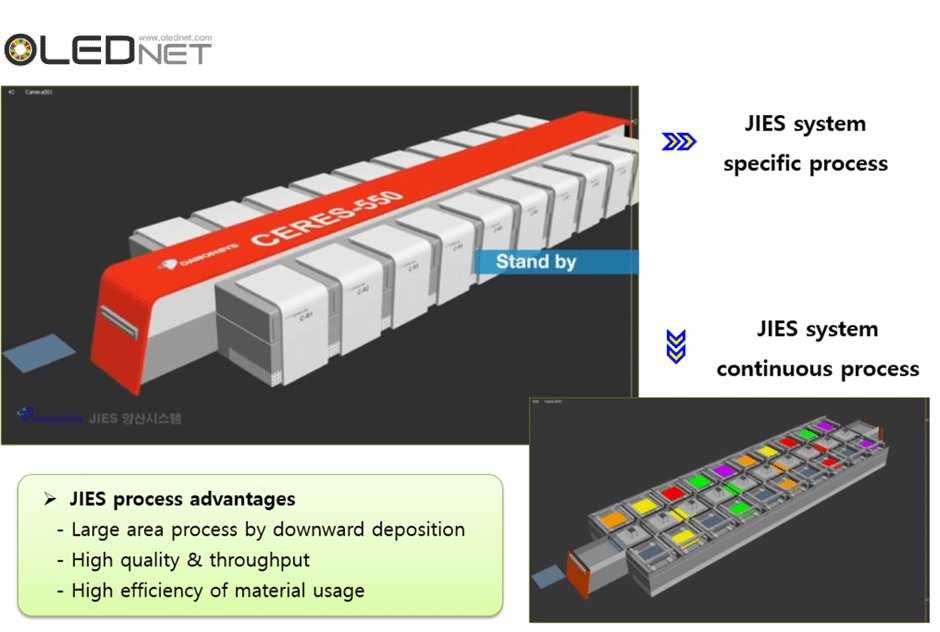

According to DAWONSIS, it is said that

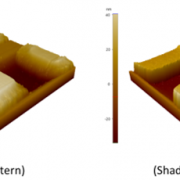

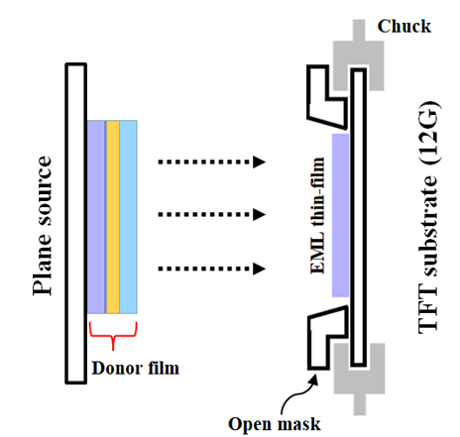

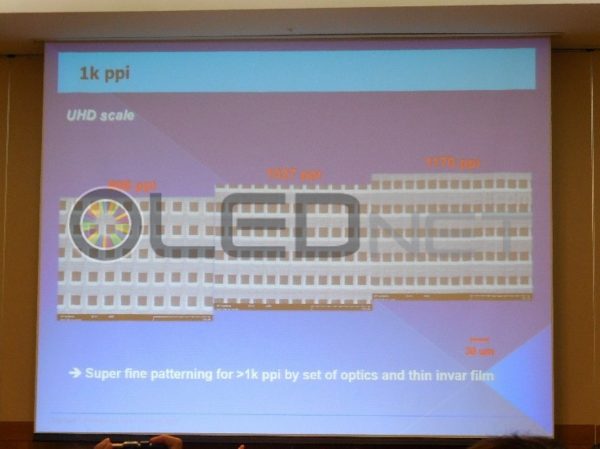

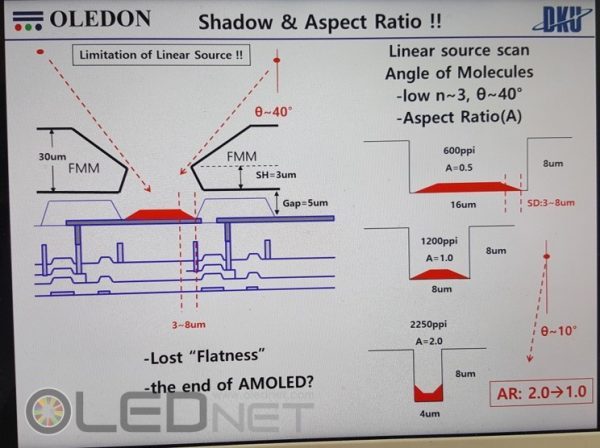

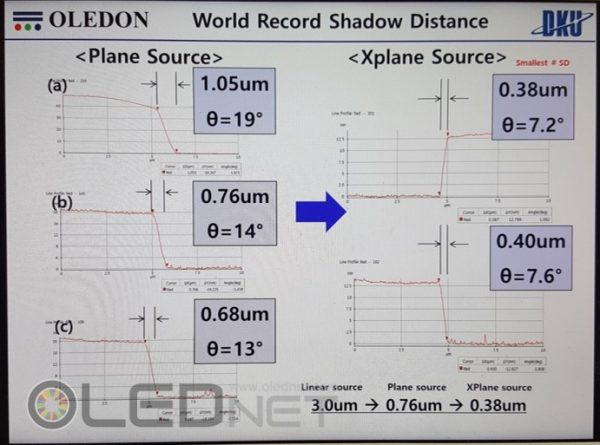

“Compared to point source or linear source, used in conventional deposition process, Joule heating deposition process is very fast deposition rate, more than 100 A/s, due to the use of area source. The efficiency of material usage is about 70~80%, more than two times efficient than conventional method, also downward deposition is applicable to large area FMM process, verification experiment results show that shadow effect dimension is 4um, which enables high resolution process. Therefore JIES evaporation equipment can be an innovative solution to fabricate large area OLED panel. ”

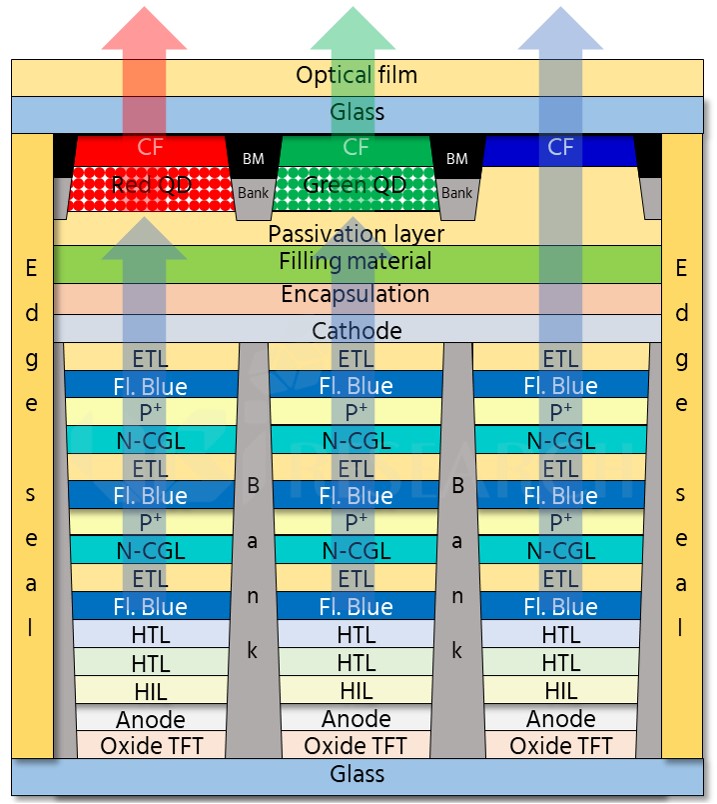

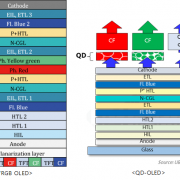

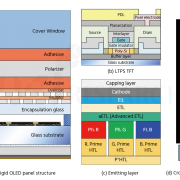

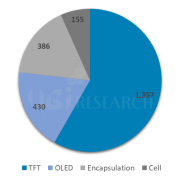

In conventional OLED TV, due to FMM’s deflection, it has had a problem to fabricate it as RGB method. So OLED TV panel on production line, adopts white OLED + color filter method using open mask

In order to make OLED TV by using RGB method, solution process can be also strong candidate.

But lack of efficiency of soluble luminous material and its life time, it cannot be applicable to mass production.

If one adopts the deposition technology that DAWONSIS developed, real RGB structure can be realized in OLED TV panel by using FMM process, since it uses conventional deposition materials as it is, efficiency and life time can be guaranteed. We expect that DAWONSIS’s new deposition technology can make an impact on large area OLED panel fabrication technology.