글

OLED Emitting Material Market Track(1Q22) 발간

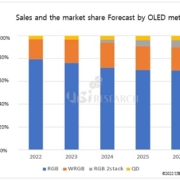

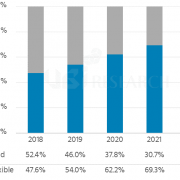

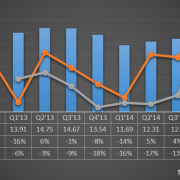

/카테고리: 디스플레이, 포커스온 /작성자: olednet유비리서치에서 분기별 발간하는 “1Q22 OLED Emitting Material Market Track”에 의하면 2021년 4분기 OLED 발광재료 구매액은 5.36억 달러로 집계되었다.

2021년 4분기 OLED 발광재료 시장은 전 분기 대비 15.6% 상승하였으며, 전년 동분기 대비 47% 상승하였다. 4분기 OLED 발광재료 시장의 확대는 LG 디스플레이의 Apple향 패널 출하량과 TV용 패널 출하량이 증가하였고, BOE의 flexible OLED 출하량이 확대되었기 때문인 것으로 분석된다.

4분기 TV용 발광재료 구매액은LG 디스플레이가 8,200만 달러, 삼성 디스플레이가 2,400만 달러로 분석되었다.

2022년 OLED발광재료 시장은 19억 달러가 될 것으로 예상된다. 2022년 OLED TV용 WRGB OLED와 QD-OLED용 발광재료 구매액은 각각 2022년에 3.3억 달러와 5,700만 달러가 될 것으로 전망된다. 2024년에는 IT용 RGB 2stack 시장이 개화하고, 2026년에는 전체 OLED 시장 중 6.5%의 점유율을 차지할 것으로 예상된다.

“1Q22 OLED Emitting Material Market Track”은 분기별 발광재료 마켓 트랙 보고서는 OLED 발광재료의 시장을 조사/분석하였다. 발광층과 공통층별 매출액을 조사하여 발광재료의 전체 시장을 파악하고, 국가별, 패널업체별, 응용제품별, layer별, OLED Method(RGB, WRGB, QD-OLED)별로 나누어 실적을 분석하였다. 또한 향후 5년간, 업체별 발광재료 사용량과 매출액을 예측하여 2026년 까지의 OLED마켓 정보를 전망하였다. 마켓 트랙 분기 보고서는 OLED 산업을 리더 하는 업계 종사자들에게 필요한 정보를 제공해드린다.

[중국 동향 보고서] Honor Magic4 시리즈, BOE와 Visionox가 패널 공급

/카테고리: 디스플레이, 포커스온 /작성자: olednet

유비리서치에서 발간하는 ‘중국 동향 보고서’에 따르면 중국 스마트폰 제조업체인 Honor가 지난 2월 28일에 개최된 MWC 2022에서 Magic4, Magic4 Pro를 발표하였다.

두 제품 모두 6.81인치의 사이즈이며, Magic4는 1224×2664, Magic4 Pro는 1312×2848의 해상도를 가지고 있다. 두 제품의 피크 밝기는 1,000nits, 주사율은 120Hz이며, LTPO TFT와 1,920Hz high frequency PWM dimming 기술이 적용되었다.

디스플레이 패널은 중국 패널 생산업체인 BOE와 Visionox에서 공급하며, DDIC는 대만 IC칩 생산업체 Novatek에서 공급한다. BOE는 Magic4와 Magic4 Pro, Magic4 Pro plus 등 세 가지 모델의 패널을 공급하고, Visionox에서는 Magic4와 Magic4 Pro 두 가지 모델의 패널을 공급한다.

Honor Magic4 시리즈의 자세한 양산 라인 및 물량 추산은 ‘중국 동향 보고서’에 수록 되어있다. ‘중국 동향 보고서’에서는 중국 주요 디스플레이 업체들의 최신 이슈와 라인 동향 및 출하량, 업체별 장비 공시, 중국 신제품 소개 등 중국 디스플레이 업계 동향에 대한 다양한 정보들을 제공한다. 해당 보고서는 유비리서치 홈페이지에서 문의가 가능하다.

[동영상] 삼성전자의 LG디스플레이 대형 OLED 구매 물 건너가나?

/카테고리: OLED 비디오, 시장 /작성자: olednet2021년까지 출시된 13종 폴더블폰 비교 분석

/카테고리: 디스플레이, 포커스온 /작성자: olednet- 폴더블폰 출시 동향 분석 – 크기와 해상도, 폴딩 타입과 커버윈도우 소재

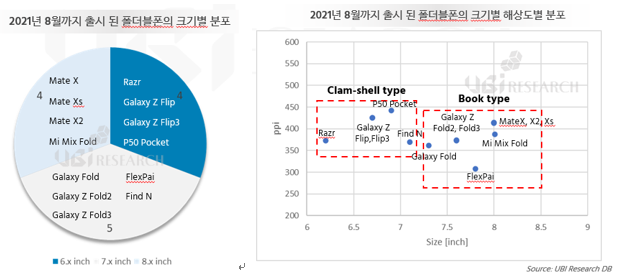

“2022 소형 OLED 연간보고서”에 의하면2021년까지 출시된 폴더블 폰은13종으로 조사되었다. 인치 별로 구분하면 7인치대 제품이 5종, 6인치대 제품과 8인치대 제품이 각각 4종이 출시되었다. 6인치대 제품은 모두 폰을 상하로 접는 clam-shell 타입의 폴더블 폰이었다. 평균 해상도는 391ppi였으며, 300ppi대 제품 7종과 400ppi대 제품 6종이 출시되었다. 가장 큰 크기의 제품은 Xiaomi의 ‘Mi Mix Fold’로 8.01인치였으며, 가장 높은 해상도의 제품은 Huawei의 ‘P50 Pocket’으로 해상도는 442ppi이다.

2021년까지 출시된 13종 중 인 폴딩 타입의 폴더블폰은 10종, 아웃 폴딩 타입의 폴더블폰은 3종이 출시되었다. 2020년 Huawei의 ‘Mate Xs’를 마지막으로 아웃 폴딩 타입의 폴더블폰은 출시되지 않았다. Colorless PI를 커버 윈도우로 사용하는 폴더블폰은 8종이 출시되었으며, Ultra Thin Glass(UTG)를 사용하는 폴더블폰은 5종이 출시되었다. Oppo의 ‘Find N’은 삼성전자의 제품 외 최초로 UTG 커버 윈도우가 탑재되었다. 폴더블 OLED를 생산하고 있는 패널업체는 기존의 삼성디스플레이와 BOE 외에, Visionox가 신규 투자되었다.

—————————————————————————————————————————————————————–

2022 소형 OLED Display 연간 보고서 발간일정 :2022년 2월, PDF 224P

“2022 소형 OLED Display 연간보고서” 에서는 10인치 이하의 소형 OLED display에 대한 산업 분석과 패널 업체별 사업 현황, 시장에 대하여 조사하였다.

- 2022년 “소형 OLED Display 연간 보고서”에는 OLED 산업 이슈 분석 추가

- 중국 패널 업체들인 BOE와 CSOT, Visionox의 마이크로 디스플레이 프로젝트 요점정리.

- 2021년 적용된 삼성 디스플레이의 폴더블 OLED 신기술, 패널 실적과 2022년 전망, 2022년 상반기까지 패널 업체들의 폴더블 OLED 생산 스케쥴을 정리.

- 업체별 OLED 패널 개발 동향 분석에서는 전시회 내용뿐 만 아니라, 실제 패널 업체들의 폴더블폰과 스마트폰용 OLED 개발 동향 추가

- 업체별 OLED 캐파 분석

- OLED라인 현황

- 신규 투자와 보완 투자 예상

- 2021년 중국 패널 업체들의 가동률

- LTPO TFT Capa. 현황과 전망

[중국 동향 보고서] BOE, Touch IC 공급 이슈로 2, 3월 Apple향 패널 공급 물량 대폭 감소

/카테고리: 디스플레이, 포커스온 /작성자: olednet

유비리서치에서 발간하는 ‘중국 동향 보고서’에 따르면 BOE B11(Mianyang)공장이 Touch IC 수급 문제로 인해 Apple향 물량 납품에 난항을 겪고 있다. 보고서는 Touch IC수급 문제로 인해 BOE의 Apple향 물량이 대폭 감소되었으며, 이로 인해 기존에 BOE가 세운 2022년 목표에도 훨씬 못 미칠 것으로 분석했다.

Touch IC 공급 이슈와 더불어 중국 주요 패널 업체들의 전반적인 출하량도 감소하는 추세이다. 보고서에 따르면 올해 1월 중국 전체 스마트폰용 OLED 패널 출하량은 1,270만대로 지난해 12월 1,740만대와 비교해 27% 감소하였다.

‘중국 동향 보고서’에서는 BOE의 감소된 Apple향 출하량 전망치를 비롯한 중국 주요 패널 업체들의 최신 이슈와 라인 동향 및 출하량, 업체 장비 공시와 신제품 목록 등 중국 디스플레이 업계 동향에 대한 다양한 정보들을 제공한다. 해당 보고서는 유비리서치 홈페이지에서 문의가 가능하다.

[동영상] 2021 소형 OLED실적과 전망에 대하여

/카테고리: OLED 비디오, 시장 /작성자: olednet[유비리서치 중국동향 보고서] 2021년 4분기 중국 패널업체 스마트폰용 OLED패널 전체 출하량, 3분기 대비 26% 증가

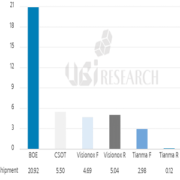

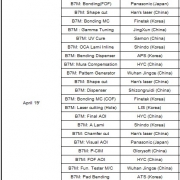

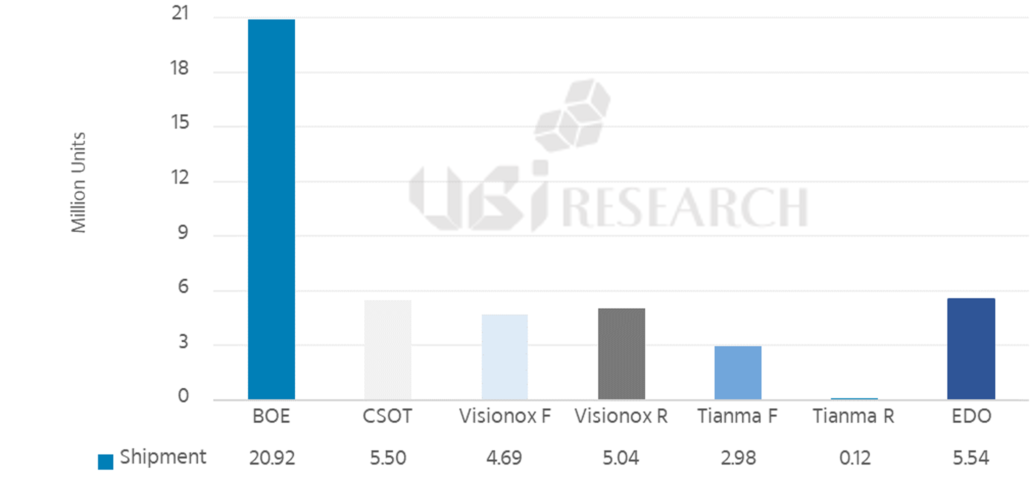

/카테고리: 디스플레이, 포커스온 /작성자: olednet최근 유비리서치가 발간한 ‘2월 1차 중국동향 보고서’에 따르면 2021년 4분기 중국 패널업체들의 스마트폰용 OLED 패널 전체 출하량은 4,480만대로 전분기 3,557만대 대비 26% 증가하였다. 업체별로는 BOE가 2,090만대를 출하하며 46.7%의 점유율을 차지하였고, Visionox가 970만대, EverDisplay Optronics가 550만대, CSOT가 550만대, Tianma가 310만대를 출하하였다.

기판별로 flexible OLED 패널 출하량은 BOE가 2,090만대로 가장 많았고, CSOT가 550만대, Visionox가 470만대, Tianma가 300만대였다. BOE의 패널 출하량은 530만대 증가로 전분기 대비 가장 많이 증가하였으며, Visionox가 190만대, Tianma가 100만대 증가하였다. CSOT의 패널 출하량은 전분기 대비 30만대 감소하였다.

Rigid OLED 패널 출하량 부분에서는 EverDisplay Optronics가 554만대를 출하하며 3분기 대비 출하량이 8만대 감소했지만, 점유율 52%로 rigid OLED 패널 출하량 1위를 유지했다. 2위인 Visionox는 3분기 대비 43% 증가한 504만대를 출하하며 EverDisplay Optronics를 추격했다. Tianma의 rigid OLED 패널 출하량은 12만대로 1%의 점유율에 그쳤다.

해당 내용은 ‘유비리서치 중국동향 보고서’에서 확인 가능하며, 보고서 문의는 유비리서치 홈페이지에서 가능하다.

[동영상][CES2022] BOE Booth

/카테고리: OLED 비디오, 시장 /작성자: olednet[동영상] 2021년 3사분기 OLED용 발광재료 시장 실적과 전망

/카테고리: OLED 비디오, 시장, 포커스온 /작성자: olednet스마트폰과 폴더블용 OLED 출하량 2025년에는 7억대 돌파 예상

/카테고리: 시장, 포커스온 /작성자: olednet지난 19일에 열린 유비리서치의 ‘2021년 하반기 OLED 결산 세미나’에서 유비리서치 이충훈 대표는 소형/중대형 OLED 산업 결산 및 향후 시장전망에 대해서 발표하였다.

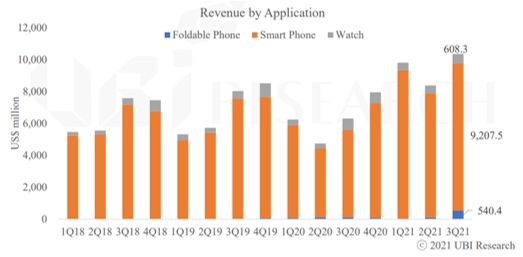

이 대표는 “3사분기 전체 모바일 기기용 OLED 매출액은 103억달러로 2사분기 대비 23.6%, 작년 동기 대비 64.1% 성장하였으며, 이 중 스마트폰용 OLED가 92억달러, 스마트워치용 OLED가 6억 달러이며 폴더블폰용 OLED는 3사분기 5.4억 달러로 처음으로 의미 있는 수치로 성장하였다”고 언급했다.

이 대표가 발표한 바에 따르면 3사분기 스마트폰과 폴더블폰의 출하량 합계는 1.67억개로 전분기 대비 22.7%, 전년 동기 대비 55.3% 증가하였다. 이 대표는 “2020년에 코로나19의 확산과 Huawei의 제재에 의해 스마트폰 시장이 위축됐지만 Apple의 아이폰12의 인기 등에 힘입어 2021년에는 이러한 상황에서 벗어나 시장이 성장하고 있다”고 분석했다.

패널 업체별 3사분기 스마트폰용 OLED 출하량을 비교해보면 삼성디스플레이가 72.9%, 그 뒤를 BOE와 LG디스플레이가 각각 9.4%, 5.8%를 차지하였다. 이 대표는 “1년전만 해도 삼성디스플레이가 80%선을 유지했으나 BOE의 생산라인들이 차곡차곡 준비되고 있음에 따라 BOE가 점점 강세를 가져오고 있다”고 언급하며 “매출액 부분에서는 삼성디스플레이가 출하 점유율보다 높은 79.0%, BOE는 출하 점유율보다 낮은 8.8%를 차지하였는데 이는 업체별로 판매하는 패널 단가의 차이에 의한 결과이다. 삼성디스플레이와 LG디스플레이의 패널이 가장 비싼 가격으로 Apple에게 판매되고 있기 때문에 이러한 결과가 나타난다”고 분석했다.

이어서 이 대표는 “국가별 OLED 출하량에서는 한국이 78.7%로 시장을 지배하고 있지만 현재 21.3%를 차지하고 있는 중국 시장이 점차 성장해 5년정도 뒤에는 두 국가의 출하량이 비슷해질 것”이라고 전망했다. 또 “산업이 성장하기 위해서는 서플라이 체인의 최상위 세트 업체가 중요한데 중국의 수많은 세트 업체와 큰 규모의 내수 시장에 기반해 5년 정도면 중국으로 주도권이 넘어갈 가능성이 굉장히 높다”고 예상했다.

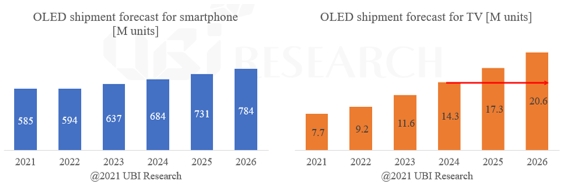

스마트폰 시장 전망 분석에서 이 대표는 “2021년 스마트폰과 폴더블폰용 OLED 출하량은 5.8억대 규모가 될 전망이며 향후 2년에 1억대씩 시장이 성장하여 2023년 6억대, 2025년에는 7억대를 돌파할 것”이라고 전망했다.

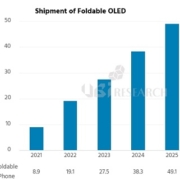

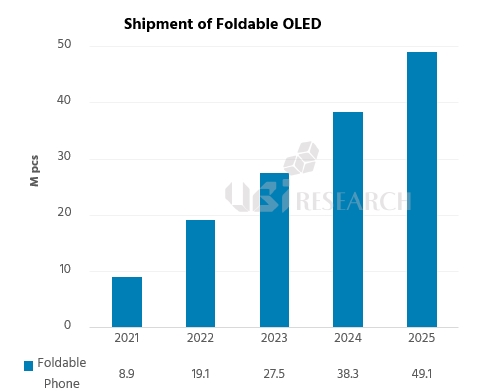

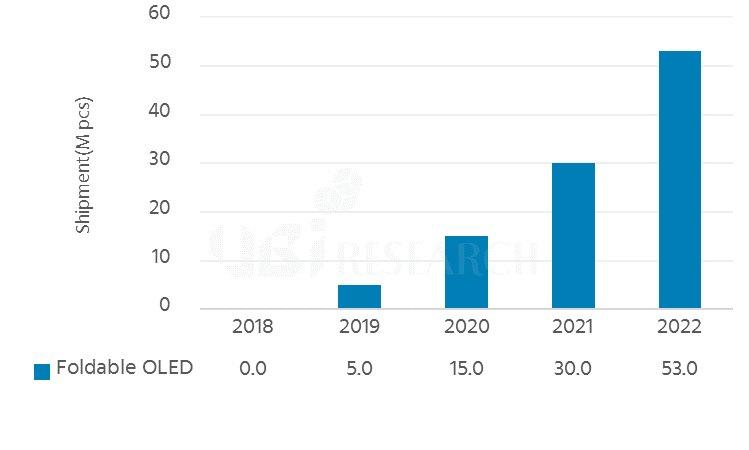

2021년 전세계 폴더블 OLED 출하량 890만대에서 연평균 53%의 성장률로 2025년 4,900만대 출하량 전망

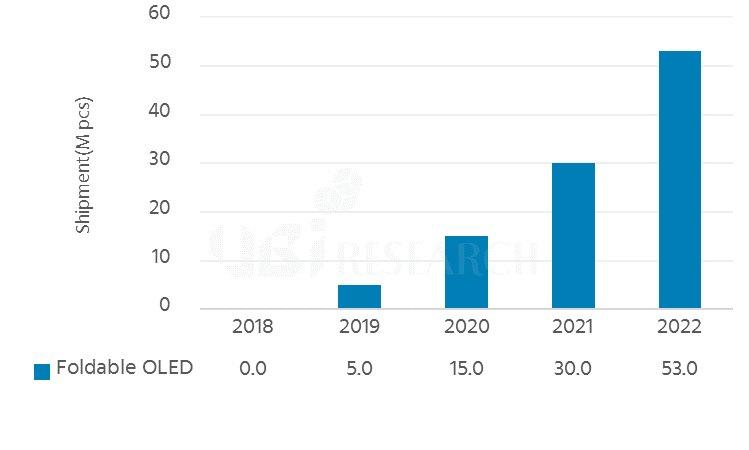

/카테고리: 시장, 포커스온 /작성자: olednet유비리서치가 최근 발간한 ‘2021 Flexible & Foldable OLED’ 보고서에 따르면, 2021년 폴더블 OLED의 출하량은 890만대로 예상되며, 연평균 53%의 성장률로 2025년에는 4,900만대가 출하될 것으로 전망됐다. 삼성 디스플레이는 2021년 810만대의 폴더블 OLED를 출하하여 90% 이상의 시장 점유율을 차지하고 2022년에는 1,800만대를 출하할 것으로 예상된다.

삼성 디스플레이는 폴더블 시장 확대에 맞춰 현재 9개가 있는 폴더블 OLED 모듈라인을 2022년에 추가 증설하고, 삼성 디스플레이의 UTG 강화를 담당하고 있는 도우 인시스도 2022년에 강화 라인을 증설할 예정이다.

BOE는 Huawei향으로 인 폴딩 방식의 6.8인치 flip 타입과 아웃 폴딩 방식의 8인치 fold 타입의 폴더블 OLED를 개발하고 있으며, Honor향으로도 개발을 진행 중에 있다. Visionox도 Honor의 두번째 공급 업체로 폴더블 OLED를 개발 중에 있으며, BOE와 같이 2021년 말에 패널을 양산할 것으로 예상된다.

BOE와 Visionox 외에 CSOT도 폴더블 OLED 패널을 출하한다는 계획이지만, 2022년 삼성 디스플레이의 출하량 대비해서는 크게 유의미한 숫자는 아닐 것으로 판단되며, 중국 패널업체들이 1,000만대 이상의 폴더블 OLED를 출하하기에는 시간이 좀 더 소요될 것으로 예상된다.

BOE, 10월부터 아이폰13용 패널 양산한다.

/카테고리: 세트, 포커스온 /작성자: olednetBOE가 미국 Apple 아이폰13의 OLED 패널을 공급할 예정이다. 기존의 아이폰13의 패널은 저온다결정실리콘(LTPS) TFT가 적용된 5.4인치, 6.1인치 60Hz 2개 제품은 삼성디스플레이와 LG디스플레이가, 저온다결정산화물(LTPO) TFT가 적용된 6.1인치, 6.7인치 120Hz 제품은 삼성디스플레이가 독점으로 공급하고 있었다. 이번에 BOE가 Apple에게 승인을 받아 납품하는 패널은 6.1인치 LTPS TFT 패널이다. BOE의 패널은 조만간 Apple의 승인을 받는다면 10월 말에 양산을 시작할 예정이다.

| Size[inch] | TFT(Frequency) | Panel Supplier |

| 5.4 | LTPS(60Hz) | SDC, LGD |

| 6.1 | LTPS(60Hz) | SDC, LGD, BOE(예정) |

| 6.1 | LTPO(120Hz) | SDC |

| 6.7 | LTPO(120Hz) | SDC |

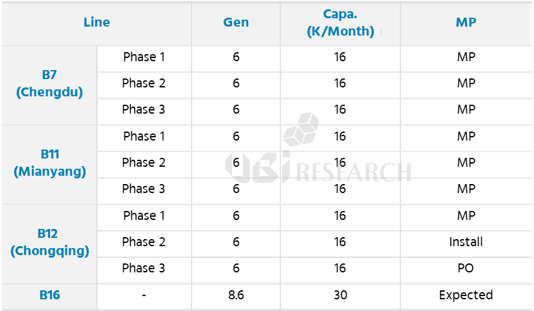

BOE에서 기존 아이폰12에 공급했던 패널은 EVEN 공정은 B7(청두)라인, 모듈 공정은 B11(면양)라인에서 진행됐었다. B7의 모듈 라인 수율 이슈로 인해 공정이 나눠서 진행됐었는데 이번 아이폰13부터는 B11라인의 증착수율이 개선되어 EVEN 공정과 모듈 공정 모두 B11라인에서 진행하게 됐다. BOE가 아이폰13용으로 납품할 패널의 총 물량은 1,500만대 수준으로 파악되며, BOE는 올해안으로 500만대이상 생산 목표를 가지고 있지만 실질적으로는 200~300만대 수준일 것으로 예상된다.

한편, BOE는 LTPO라인 개발도 빠르게 진행중인 것으로 알려졌다. BOE의 B11라인의 LTPO 개발속도는 B7라인보다 더 빠르며 현재 이미 양산성을 가지고 있는 것으로 파악됐다. BOE에서는 LTPO 개발이 상당 수준에 이름에 따라 Apple의 차기작인 아이폰14(가제)에 LTPO 패널을 공급할 수 있을지 관심이 주목되고 있다.

BOE는 Apple뿐만 아니라 최근 삼성전자에도 flexible OLED 공급을 확대하며 flexible OLED시장에서의 영향력이 커지고 있다. BOE가 처음으로 Apple에게 신제품 패널을 공급함에 따라 국내 패널업체들의 대응이 어떻게 이루어질지 귀추가 주목된다.

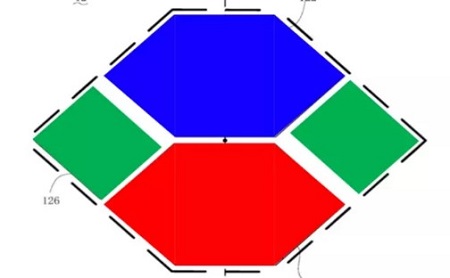

BOE vivo X시리즈 양산, 내년 NEW OLED 픽셀 배열 구조

/카테고리: 디스플레이, 포커스온 /작성자: olednetVivo X시리즈 라인업에 BOE 프리미엄 플렉시블 디스플레이를 도입한다. 일부 플래그십에는 여전히 삼성제품을 적용할 것이고 향후 중고급 모델도 점차적으로 중국산 디스플레이를 도입하는게 추세라고 했다. 올해 들어 BOE AMOLED는 이미 독자적으로 여러 브랜드 제품에 제공됐다. 예를 들면 Huawei Mate X2, P50시리즈, Honor Magic 3, Iqoo 8 등 여러가지 모델이 포함된다. 새로운 기술이나 언더디스플레이 카메라방면에서 OPPO와 합작해서 차세대 기술인 언더디스플레이 카메라 기술을 적용했다고 발표했다. 최근 소식에 내년 BOE에서는 새로운 배열 방식인 제품이 등장할 것으로 알려졌다. 소개에 따르면 BOE에서 보여줄 이번 새로운 픽셀 배열 방식 특허는 다이아몬드형으로 더 가볍고, 더 얇고, 더 밝고, 에너지를 절약하는 OLED장점을 유지 유지하고 새로운 RGB 픽셀 배열 구조를 통해 고해상도 디스플레이 장치가 제공된다.

* 출처 OLEDindustry

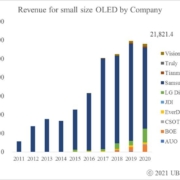

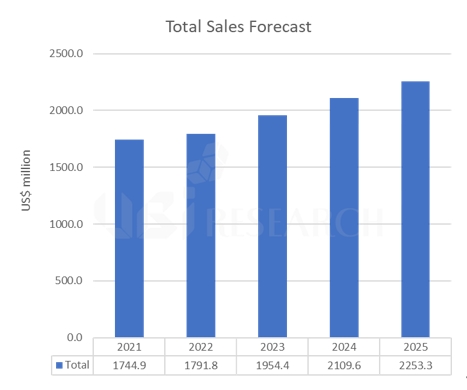

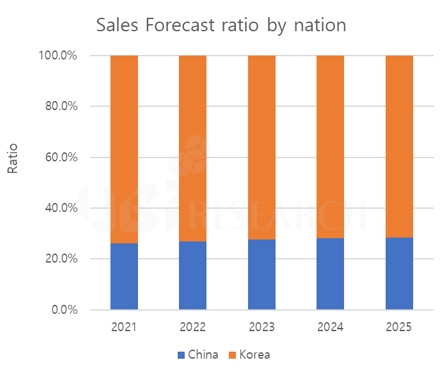

유비리서치, 2025년 OLED 발광재료 시장 22.5억 달러 전망

/카테고리: 발광재료, 포커스온 /작성자: olednetOLED 시장 조사 전문 업체인 유비리서치(www.ubiresearch.com)는 최근 발간한 ‘2021년 2분기 OLED 발광재료 마켓트랙’을 인용하며, OLED용 발광재료 시장이 연평균 9%의 성장률로 2025년에는 22.5억 달러 규모를 형성할 것이라고 전망했다.

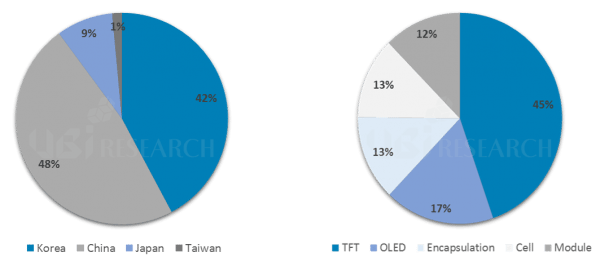

국가별로 살펴보면, 중국 패널 업체들의 라인 증설에도 불구하고 한국 패널 업체들이 OLED 발광재료 시장을 계속 주도할 것으로 보인다.

한국 패널 업체들의 발광재료 구매액은 연평균 5.8% 증가하여 2025년에는 16.1억 달러에 달할 것으로 보이며, 이는 전체 시장의 71.6% 규모이다. 또한, 향후 5년 동안 한국 패널 업체들의 발광재료 총 구매액은 전체의 72.4%를 차지할 것으로 예상된다. 이에 비해, 중국 패널 업체들의 재료 구매액은 연평균 8.7%의 성장률로 2025년에는 6.4억 달러가 될 것으로 전망된다.

패널 업체별로는, 삼성 디스플레이가 향후 5년동안 43.5%의 점유율로 가장 많이 발광재료를 구매할 것으로 전망되며, LG 디스플레이가 28.9%, BOE가 17.5%를 구매할 것으로 예상된다.

마지막으로 증착 방식별로 살펴보면, RGB OLED용 발광재료가 전체 시장의 78%의 비율을 차지하고WRGB OLED용 발광재료는 20.4%의 비율을 차지할 것으로 예상된다. 올해 하반기에 출시될 것으로 예상되는 삼성 디스플레이의 QD-OLED용 발광재료는 패널 출하량이 많지 않을 것으로 예상됨에 따라, 전체 재료 시장에서2% 미만의 비중을 차지할 것으로 분석된다.

OLED 소재 키우는 SK머티리얼즈, 삼성D 출신 CTO 영입…外

/카테고리: 미분류, 발광재료, 포커스온 /작성자: olednet[전자신문=윤건일 기자] SK머티리얼즈가 유기발광다이오드(OLED) 소재 사업을 강화하기 위해 삼성디스플레이 출신 최고기술책임자(CTO)를 영입, 눈길을 끌고 있다. 삼성디스플레이에서 OLED 재료를 개발해 온 양승각 씨가 SK머티리얼즈제이엔씨 CTO에 선임됐다. SK머티리얼즈제이엔씨는 SK머티리얼즈와 일본 JNC가 지난해 말 합작 설립됐다. 양 CTO는 올해 4월 영입됐다. 반도체 공정용 특수가스를 주력으로 한 SK머티리얼즈는 OLED 소재 사업에 신규 진출하기 위해 지난해 말 JNC와 힘을 합쳤다. 청색 OLED 특허를 보유한 JNC 기술에 SK 생산능력 및 영업 네트워크를 더하는 등 시너지를 내기 위해서다.

[이투데이=설경진 기자] 한송네오텍이 올해 OLED 수주 성장과 이차전지 신사업 진출이 본격화 된다. 한송네오텍은 지난 25일 단일 판매 공급 계약 공시를 통해 LG디스플레이와의 73억 원 계약을 체결했다고 26일 밝혔다. 특히 상반기 중국 고객사의 OLED 제조 장비와 하반기 국내 고객사의 중소형, 대형 OLED 장비 추가계약도 기대되고 있다고 회사측은 설명했다. 한송네오텍 관계자는 “2021년 스마트폰, 대형 OLED TV 판매 증가와 함께 자동차 OLED 확산으로 전방업체들의 OLED 라인 가동률이 상승 중으로 장비 발주가 재개될 것으로 예상된다”며 “이에 OLED 장비 수주 성장이 예상된다”고 전했다.

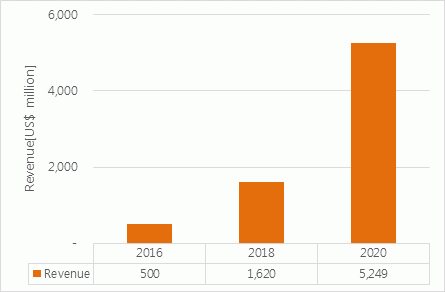

[조선비즈=윤진우 기자] 중국 1위 디스플레이 업체 BOE의 중소형 OLED 굴기(崛起)가 본격화되고 있다. 글로벌 액정표시장치(LCD) 시장을 장악한 BOE가 국내 업체들이 선점하고 있는 중소형 OLED 추격에 나서면서 국내 디스플레이 산업이 위기에 몰릴 수 있다는 우려의 목소리가 나온다. 26일 전자업계와 외신 등에 따르면 BOE의 올해 중소형 OLED 출하량은 지난해 3600만대 대비 40% 증가한 5000만대로 예상된다. 생산 수율(전체 생산품에서 양품이 차지하는 비율)을 개선하는 동시에 중국 충칭(重慶)에 건설 중인 6세대(1500㎜×1850㎜) OLED 공장의 1단계 생산라인이 오는 10월 가동을 시작하면서 생산량이 늘어날 것으로 전망되기 때문이다. BOE는 현재 중국 청두(成都)와 면양(綿陽)에 6세대 OLED 생산라인을 각각 운영하고 있는데, 지난해까지 생산 수율은 80%를 넘기지 못한 것으로 알려졌다. 지난해 연간 출하량은 전체 생산능력(캐파) 7200만대의 절반에 불과했고, 자체 목표치인 4000만대에도 미치지 못했다. 6세대 생산라인의 연간 최대 OLED(6.45인치 기준) 생산량은 3600만대다.

[뉴데일리=이성진 기자] 신종 코로나바이러스 감염증(코로나19) 여파에도 불구하고 TV 수요가 상승세를 타고 있는 가운데 프리미엄 선호도가 높아지고 있다. 특히 OLED TV는 올 들어 두 배 성장하면서 대형 OLED 패널을 단독 공급하고 있는 LG디스플레이의 순항이 전망된다. 27일 업계에 따르면 올 1분기 글로벌 TV 출하량은 5122만5500대로, 전년 동기 대비 9.9% 증가했다. 지난해 하반기부터 시작된 ‘펜트업’ 수요가 올해도 지속됐다. 이 중 프리미엄 모델로 구분되는 OLED TV 출하량은 당초 옴디아가 발표한 1분기 출하량 전망치보다 초과 성장하며, 지난해 말부터 본격화된 분기 100만대 시대를 이어갔다. OLED TV 시장 규모는 올 1분기 119만2000대로, 전년 동기 대비 90.6% 늘었다. OLED를 선도하고 있는 LG전자가 79만200대를 출하하며 전체 OLED 출하량의 66.3%를 차지했다. LG전자는 OLED 성장에 힘입어 전년 동기 대비 출하량을 15% 이상 늘렸다. 대수 기준 점유율은 14.2%를 기록하며 2위 자리를 공고히 했다.

[전자신문=강혜령 기자]“티티에스 천안사업장에 갖춰진 핵심 표면처리 시스템은 회사 독자 기술로 만들어졌습니다.”26일 반도체·디스플레이 장비용 부품업체인 ‘티티에스’ 천안사업장에서 만난 임유동 대표는 자사 표면처리 기술에 대한 자신감이 남달랐다. 충남 풍세산업단지 내에 위치한 천안사업장은 후공정 작업이 주로 이뤄진다. 이곳에서는 일정한 간격으로 배치된 수십대 배스(Bath)가 바쁘게 가동되고 있었다. 5m 깊이 배스는 말 그대로 ‘욕조’ 같다. 화학물로 가득 채워진 배스에 전공정을 거친 서셉터라는 부품을 담궈 전기 작용을 일으키면, 부품 표면과 화학물이 반응해 일정한 두께의 피막이 생긴다. 이러한 표면 처리 작업은 아노다이징이라고도 한다. 티티에스는 국내 최초로 디스플레이 장비용 부품에도 대응 가능한 ‘대면적 장벽형 아노다이징’ 기술로 차별화에 성공했다.

[아시아경제=김흥순 기자] LG전자의 주력 상품인 유기발광다이오드(OLED·올레드) TV가 올해 6개 라인업 18개 모델로 고객 선택지를 대폭 확대했다. 특히 70인치 이상 초대형은 한국 출시모델 기준 지난해 7개에서 올해 11개로 늘었다. LG 올레드 갤러리 TV로도 불리는 G시리즈는 차세대 올레드 패널을 탑재한 제품이다. 보급형으로 가격을 낮춘 A시리즈도 이르면 2분기 중 국내에 순차 출시될 예정이다. 이 밖에 보급형 B시리즈, 4K 해상도 올레드 TV 중 가장 큰 83인치 모델을 추가한 C시리즈, 세계 최초 8K 해상도 올레드 TV인 Z시리즈, 화면이 돌돌 말렸다가 펼쳐지는 롤러블 TV R시리즈 등이 있다.

[헤럴드경제=박혜림 기자] “폴더블(접는) 스마트폰, 3배 더 판다!” 해 갤럭시노트 신제품 출시를 포기한 삼성전자가 폴더블폰에 사활을 건다. 성전자가 올 하반기 출시할 폴더블폰 갤럭시Z 시리즈의 판매대수를 700만대로 잡았다. 이는 지난해 삼성전자가 출하한 갤럭시Z폴드 및 갤럭시Z플립 대비 3배 가량 많은 숫자다. 올해를 ‘폴더블폰의 원년’으로 삼겠다는 삼성전자의 목표가 현실화될 수 있을지 주목된다. 6일 업계 및 미국 IT매체 GSM아레나에 따르면 삼성전자의 올해 폴더블폰 목표 출하대수는 600만~700만대다. 체적으로 살펴보면 좌우로 펼치는 대화면 폴더블폰 갤럭시Z폴드3를 300만대 가량, 위아래로 여닫는 클램셸 폴더블폰 갤럭시Z플립3를 400만대 가량 판매하겠다는 목표다.

중국에 또 넘어가는 韓반도체 기업.. 外

/카테고리: 디스플레이, 포커스온 /작성자: olednet[한국경제=황정수 기자] 또 하나의 한국 기업이 중국에 넘어가게 생겼다. 충북 청주에 본사를 둔 반도체 기업 매그나칩은 지난 27일 “중국 사모펀드(PEF) 와이즈로드캐피털의 공개매수에 응하기로 했다”고 발표했다.

매그나칩의 전신은 하이닉스반도체다. 2004년 경영난에 시달리던 하이닉스반도체는 비메모리사업부를 외국계 PEF에 팔았다. 이 사업부는 매그나칩으로 사명을 바꾸고 2011년 뉴욕증시에 상장했다. 지난해 매각이 본격화했다. 작년 3월 매그나칩의 파운드리사업부가 국내 한 PEF에 팔렸다. 이번엔 디스플레이구동칩(DDI) 사업부가 매각된다.

[전자신문=권동준 기자] 올해 우리나라 유기발광다이오드(OLED) 패널 시장은 새로운 도약기를 맞이할 전망이다. 지난해 세계를 뒤흔들었던 코로나19로 인해 비대면 생태계가 조성됐기 때문이다. 이에 따라 TV와 정보기술(IT) 기기 수요도 함께 급증했다. 지난해 잠시 주춤했던 OLED 패널 수요도 함께 늘어날 것으로 보인다. 산업통상자원부는 2021년 OLED 수출액은 지난해보다 19.6% 늘어난 130억달러로 전망했다. 전체 디스플레이 수출에서 차지하는 비중이 70%를 넘을 것으로 보인다.

[뉴스1=주성호 기자] 지난해 전 세계에 보급된 스마트폰에 탑재된 디스플레이 제품 2대 중 1대는 삼성디스플레이 패널을 채용한 것으로 조사됐다. 27일 글로벌 시장조사업체 스트래티지 애널리틱스(SA)가 발표한 2020년 글로벌 스마트폰 디스플레이 패널 시장의 매출액 점유율 조사에서 삼성디스플레이가 50%로 압도적 1위를 차지했다. SA는 지난해 전 세계 디스플레이 패널 시장 매출액은 약 430억달러(약 48조7100억원)로 전년 대비 7% 증가한 것으로 나타났다. 글로벌 시장 규모에 비춰볼 때 삼성디스플레이는 지난해 스마트폰 패널로만 20조원 이상을 벌어들인 셈이다.

[전자신문=윤건일 기자] 지2터치가 세계 최고 수준의 응답 속도를 지원하는 터치 집적회로(IC)를 개발했다. 화면 전환이 빠른 디스플레이에 대응하는 칩이다.

지2터치는 플렉시블 유기발광다이오드(OLED)용 터치IC ‘G1M77’을 개발했다고 28일 밝혔다. 터치IC는 스마트폰, 태블릿, 노트북 등에서 화면에 터치 입력을 가능케 하는 반도체다.

신제품은 터치 응답 속도가 480㎐에 이른다. 이는 삼성전자가 갤럭시S21 스마트폰에 적용한 ‘슈퍼터치’ 기술(240㎐)보다 두 배 빠른 것이다. 고주사율 디스플레이 트렌드에 적합하게 터치 응답 속도를 대폭 향상했다.

[이데일리=신중섭 기자] LG전자(066570)는 올해 처음 선보인 올레드 TV ‘LG 올레드 에보’(모델명: G1)가 북미·유럽 등 해외 유력 매체들의 호평을 받고 있다고 28일 밝혔다.

LG전자가 올해 처음으로 선보인 LG 올레드 에보(모델명: G1)가 해외 유력 매체들로부터 연이어 호평을 받고 있다.

LG 올레드 에보는 차세대 유기발광다이오드(OLED) 패널을 탑재하고 정교한 파장의 빛을 내 기존 올레드 TV 보다 더 선명하고 밝은 화질을 표현한다. 올레드 TV는 백라이트가 필요없는 자발광 디스플레이를 탑재한 LG전자의 프리미엄 TV 라인업이다.

[한국경제=노정동 기자] 7삼성전자 ‘갤럭시S21’ 시리즈가 출시 첫달인 지난 2월 판매량에서 애플 아이폰에 근소하게 앞선 것으로 나타났다. 28일 시장조사업체 스트래티지 애널리틱스(SA)에 따르면 지난 2월 전 세계 스마트폰 시장에서 삼성전자는 2400만대를 판매해 23.1%의 점유율로 1위를 기록했다. 애플은 2300만대를 판매했다. 샤오미, 비보, 오포 등 중국 제조사들이 뒤를 이었다.

[중앙일보=박형수 기자] LG전자가 ‘스마트폰 사업 전면 재검토’를 선언한 지 두 달이 넘도록 뚜렷한 결론을 내놓지 못하고 있다. 업계에서는 LG전자가 ‘사실상 철수’할 것이란 관측이 나오면서, (돌돌 말아서 확장되는) 롤러블폰 등 핵심 기술이 담긴 특허를 어떻게 처리할지에 관심이 쏠리고 있다.

앞서 권봉석 LG전자 사장은 지난 1월 20일 임직원들에게 e-메일을 보내 “현재와 미래의 경쟁력을 냉정하게 판단해 최선의 선택을 해야 할 시점에 이르렀다”며 “모든 가능성을 열어두고 스마트폰 사업 운영 방향을 면밀히 검토하고 있다”고 말했다. 스마트폰 사업을 맡은 모바일커뮤니케이션(MC)사업본부는 지난 2015년 2분기부터 올해 1분기까지 23분기 연속 적자를 이어오고 있다. 누적 적자가 5조원을 넘는다.

[헤럴드경제=박지영 기자] “한층 진화된 폴더블폰이 나온다 ”

삼성전자가 올해 폴더블폰 신제품을 무려 3~4종이나 출시할 것으로 예상된다. 갤럭시노트 시리즈를 출시하지 않는 대신, 폴더블폰 라인업을 대폭 강화해 시장 독주체제를 구축할 것으로 보인다.

갤럭시Z폴드2 후속 모델인 S펜 탑재 갤럭시Z폴드3를 비롯해 갤럭시Z플립 후속 모델과 보급형 제품인 갤럭시Z플립 라이트(가칭) 출시가 유력하다. 여기에 두 번 접는 듀얼 폴더블폰까지 내놓을 것이라는 전망이 나왔다.

줄줄이 폴더블폰 출시, 치열해진 폴더블폰 경쟁시대

/카테고리: 디스플레이, 포커스온 /작성자: olednet샤오미가 오는 29일 새로운 제품을 공개할 예정인 가운데 폴더블폰이 제품군에 포함될 것으로 예상된다 CSOT가 폴더블 패널을 공급할 것으로 보이며, 커버윈도우 소재로는 CPI와 UTG 모두 검토하고 있으나 UTG수급과 기술적인 이슈로 CPI가 먼저 적용될 계획이다. 삼성전자의 갤럭시Z 폴드와 비슷한 형태로 인폴딩 방식이다.

화웨이는 메이트X와 메이트Xs에서 아웃폴딩(밖으로 접는) 방식을 적용했으나 디스플레이 파손 위험 등 내구성에 대한 의구심이 제기된 바 있다. 이에 화웨이는 2월에 공개한 메이트X2에서 인폴딩을 채택했다. 폴더블 패널은 BOE에서 공급한다.

<사진 : 화웨이 폴더블 Mate X2>

삼성전자가 이르면 올 하반기에 두 번 접은 폴더블폰을 출시할 수도 있다는 전망이 나왔다.

알파벳 Z자로 접히는 폴더블폰으로 인폴딩과 아웃폴딩 방식이 결합되었다

이 같은 형태의 폴더블폰의 출시는 폴더블폰 총 판매량을 끌어올리겠다는 삼성전자의 계획으로 보인다. 새로운 폴더블폰은 화면 비율이 16:9 또는 18:9로 기존 스마트폰과 일치시켜 다양한 앱을 고해상도로 즐길 수 있을 것으로 본다. 갤럭시Z폴드2는 외부화면 은 25:9로, 앱 최적화를 위한 별도의 설계가 요구되었다. .

삼성이 올해는 저가형 ‘갤럭시 Z 폴드 FE’를 포함한 갤럭시Z 폴드3, 갤럭시Z플립2 를 포함하여4종의 폴더블 폰을 출시 할 것으로 내다 봤다.

<사진: 레츠고디지털>

<사진 Youtube ‘Technizo Concept’>

<사진 Youtube ‘Technizo Concept’>

애플에서 출시 예정인 폴더블 폰 이미지가 유출되었다. 삼성 갤럭시Z플립과 유사한 컨셉이다.

애플은 기존의 아이폰 디자인을 유지하되 바 형태에서 가로로 접는 크랩 쉘 구조로 이루어졌으며 삼성디스플레이의 패널을 사용할 전망이다. 출시는 내년에 될 예정이다.

OPPO에서도 폴더블폰을 출시할 예정이다. 메인 패널은 삼성디스플레이, 서브 패널은 BOE가 공급할 예정이다.

화웨이와 샤오미, OPPO 외에도 구글도 올해 폴더블폰을 출시할 가능성이 제기되고 있어 향후 폴더블폰 시장의 경쟁은 점점 치열해질 전망이다.

“아이폰 이어 갤럭시까지”…위협적인 BOE의 OLED 공세…外

/카테고리: 기타, 포커스온 /작성자: olednet[한국경제=노정동 기자] 삼성디스플레이가 업계 최초로 선보인 저전력 OLED 구동 기술 ‘어댑티브 프리퀀시(가변 주사율)’를 글로벌 고객사로 확대 적용하며 5G 시대 저전력 디스플레이 트렌드를 앞당긴다. 삼성디스플레이는 최근 중국 최대 스마트폰 제조사 오포의 플래그십폰 ‘파인드 X3’ 시리즈에 ‘어댑티브 프리퀀시’ 패널을 공급했다고 23일 밝혔다. 오포는 중국 스마트폰 제조사 중 처음으로 가변 주사율 기술을 탑재했으며 이를 통해 전체 패널 소비전력이 기존 대비 46%까지 낮아졌다고 밝혔다.

올해 삼성전자와 LG전자 등 국내 기업이 주력으로 하는 QLED와 OLED 등 프리미엄 TV는 올해 판매량이 작년보다 최대 60%까지 늘면서 성장을 이어갈 전망이다.

23일 글로벌 시장조사업체 옴디아는 올해 세계 TV 시장 전망치를 발표하고, 전세계 TV 판매 대수가 연간 2억2천309만3천대(출하량 기준)에 달할 것으로 예상했다. 지난해 2억2천535만4천대에 비해 1%가량 줄어든 수치다.

[서울경제=이수민 기자] 중국 최대 디스플레이 업체 BOE가 까다롭기로 소문난 삼성전자(005930)의 부품 조달 기준을 뚫고 플렉시블 유기발광다이오드(OLED)를 납품한다. 이 분야 기술에 대한 자신감이 높은 한국 기업들은 중국 정부의 지원금을 쌈짓돈 삼아 가격 공세를 펼치는 BOE와 대결해야 하는 처지가 됐다. 22일 디스플레이 업계에 따르면 BOE는 최근 스마트폰 갤럭시M에 탑재될 플렉시블 OLED를 공급하기로 삼성전자와 계약을 체결했다.

[파이낸셜뉴스=김아름 기자] 삼성전자의 두번 접는 폴더블폰이 올해 출시된다는 소식이 전해졌다.

22일(현지시간) 니케이 아시아는 삼성이 폴더블 스마트 폰에 많은 투자를하고 있으며 생산량을 대폭 늘릴 계획과 개발 중인 두번 접는 폴더블 모델을 개발 중이라고 보도했다.

니케이 아시아에 따르면 삼성은 올해 갤럭시 Z 플립과 갤럭시 Z 폴드 폰의 새로운 세대를 출시 할 계획이며 빠르면 올해 말에 공개 될 수 있는 두번 접는 폴더블폰을 개발 중인 것으로 알려졌다. 실제 삼성은 이중 힌지 디자인에 대해 여러 특허를 출원했다.

[전자신문=윤건일 기자] 중국 최대 디스플레이 업체 BOE는 지난해 말 사내 축하 행사를 가졌다. 애플로부터 플렉시블 유기발광다이오드(OLED) 디스플레이 납품 승인 받은 것을 자축하기 위해서다. 2017년 5월 처음 6세대 플렉시블 OLED 공장을 가동한 후 약 3년 6개월 만에 애플 아이폰에 OLED를 공급할 수 있게 된 날이었다. BOE가 스마트폰용 플렉시블 OLED 시장에서 두각을 나타내 주목된다. 삼성디스플레이와 LG디스플레이가 주도하는 플렉시블 OLED 분야에서 BOE가 국내 기업을 턱밑까지 추격하고 있는 모습이다.

[뉴시스=최희정 기자] LG디스플레이가 OLED(유기발광다이오드)를 디스플레이 시장 판도를 바꿀 ‘게임 체인저’로 선정, 미래 성장동력으로 육성키로 하고 모든 역량을 집중하고 있다.

23일 LG디스플레이에 따르면, OLED는 약 3300만개(8K 기준) 픽셀의 빛을 하나하나 세밀하게 제어하는 ‘픽셀 디밍’(Pixel Dimming)으로 가장 완벽한 ‘블랙’을 표현해 LCD(액정표시장치)가 결코 구현할 수 없는 무한대의 명암비를 자랑한다.

“중국 디스플레이업계의 OLED(유기발광다이오드) 공습이 가시권에 들어왔습니다.”

삼성전자가 중국 최대 디스플레이업체 BOE로부터 스마트폰용 OLED(유기발광다이오드)를 공급받는 방안을 검토하는 것을 두고 국내 디스플레이업계가 긴장하고 있다. 원가절감을 위한 삼성전자의 전략적 판단이지만 그나마 기술력이 앞선 OLED 시장에서도 중국에 주도권을 내주는 LCD(액정표시장치) 전례가 되풀이될 수 있다는 우려가 나온다.

LCD 끌고 OLED 밀고…LG디스플레이, 1분기 매출 7조 전망…外

/카테고리: 기타, 포커스온 /작성자: olednet[프라임경제=이정훈 기자] DB금융투자는 LG디스플레이(034220)에 대해 올해 대형 유기발광다이오드(OLED) 물량이 큰 폭으로 증가해 손익 개선이 기대된다며 투자의견 ‘매수’, 목표주가 3만원으로 유지했다. 권성률 DB금융투자 연구원은 “LG디스플레이 영업이익을 3520억원에서 4840억원으로 상향 조정한다”며 “IT용 패널의 견조한 수요가 지속되는 가운데 대형 OLED패널은 고급 TV 수요 증가로 최성수기인 지난해 4분기대비 물량이 빠지지 않고 있다”고 설명했다.

[매일경제=강승태 기자] 삼성전자가 최근 선보인 네오 QLED TV 가격 정책에 대해 여러 말들이 많은데. 네오 QLED TV는 기존 생산하고 있던 LED를 광원으로 하고 LCD 패널을 사용한 TV. 통상적으로 LCD(액정표시장치) 패널은 OLED(유기발광다이오드)와 비교해 가격이 저렴한 것이 일반적.하지만 미국 등 일반 소비자 시장에서 55인치 기준으로 네오 QLED TV가 LG전자 LED TV보다 약 20% 비싼 것으로 나타나. 가전업계는 이 같은 현상에 대해 두 가지로 해석. 우선 삼성전자 TV가 사상 최고 점유율을 기록하는 등 전성기를 달리면서 TV 시장에 대한 자신감이 반영됐다는 분석이다.

[전자신문=윤건일 기자] 중국 최대 디스플레이 업체 BOE가 삼성전자 스마트폰에 유기발광다이오드(OLED) 디스플레이를 공급한다. BOE의 OLED 패널이 삼성 스마트폰에 적용되는 건 처음이다. 특히 국내 디스플레이 업체들의 주력 제품인 ‘플렉시블 OLED’가 납품된다. 중국 디스플레이 산업이 빠르게 성장하고 있는 가운데 삼성전자가 국내 디스플레이 업계 최대 경쟁사 BOE의 패널을 채택, 파장이 예상된다.

[매일경제= 이상규 기자] LG디스플레이가 1분기 호실적 전망에 외국인이 집중 매수하면서 크게 올랐다. LG디스플레이는 22일 전 거래일보다 3.45% 오른 2만2500원에 장을 마쳤다. 거래량은 260만여주로 CS증권을 중심으로 매수 물량이 들어왔다. 증권업계에 따르면 신한금융투자는 LG디스플레이의 올해 1분기 매출을 7조20억원으로 전망했다. 이는 지난해 동기 4조7242억원보다 48.2% 늘어난 수치다. 키움증권과 미래에셋대우도 LG디스플레이가 올해 1분기 각각 7조340억원, 7조3450억원의 매출을 예상했다.

[조선비즈=윤진우 기자] LG디스플레이의 올해 1분기 매출이 7조원을 넘어설 전망이다. 액정표시장치(LCD) 패널 가격 상승과 유기발광다이오드(OLED) 판매 호조가 호실적의 원인으로 꼽힌다.

22일 증권업계에 따르면 신한금융투자는 LG디스플레이의 올해 1분기 매출을 7조20억원으로 예상했다. 이는 지난해 1분기 4조7242억원보다 48.2% 늘어난 수치다. 키움증권과 미래에셋대우도 LG디스플레이가 올해 1분기 각각 7조340억원, 7조3450억원의 매출을 거둘 것으로 내다봤다.

[전자신문= 정재훈 기자] 국내 박판유리 전문기업이 세계 최초로 폴더블폰용 내충격 코팅소재 및 공법과 자동차용 곡면유리에 곡면LCD나 OLED를 합지한 제품을 동시에 개발, 유리성형 분야 독보적 공정기술을 확보했다.

애드파인테크놀러지(대표 안경철)는 폴더블폰용 초박판유리(UTG)가 충격과 긁힘에 견딜 수 있도록 다중 적층하는 PDR(Pen Drop Resistance) 특수 레진과 공정기술을 개발했다고 21일 밝혔다. 이 회사는 또 지난해 자동차용 디스플레이 34인치 3D곡면 유리에 세계 최초로 곡면LCD나 OLED를 합지한 제품도 개발에 성공했다.

[한국경제=송현석 기자] LG전자가 주도하는 OLED TV 시장이 급성장하고 있다. 지난해 LG전자의 OLED TV 연간 출하량은 처음으로 200만 대를 돌파했다. 올해도 분위기가 좋다. 지난해의 두 배에 달하는 물량이 팔려나갈 것이란 전망이 나올 정도다. 21일 시장조사기관 옴디아에 따르면 LG전자의 지난해 OLED TV 출하량은 205만 대로 나타났다. 누적 출하량도 800만 대를 넘겼다. LG전자는 2013년 OLED 제품을 처음 출시한 뒤 4년 만인 2017년 연간 출하량 100만 대를 넘어섰다.

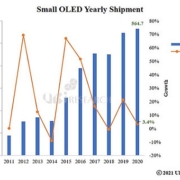

2020년 소형 OLED 출하량 3.4% 증가↑, 매출액 2.8% 감소↓

/카테고리: 시장, 포커스온 /작성자: olednet코로나19와 Huawei의 미국제재는 스마트폰용 OLED 시장에 마이너스 영향을 주었으나, Apple의 iphone12의 판매호조로 플러스로 작용하였다.

삼성디스플레이는 2020년에 Apple향 라인의 Y-OCTA 개조를 완료하였고, LTPO TFT는 30K규모로 확보하였다. 2021년 상반기까지 Apple향라인의 LTPS 라인을 LTPO TFT 라인으로 전환할 예정이다.

2020년에 삼성전자에서 출시한 폴더블 폰은 2월에 출시된 갤럭시 Z 플립과 9월에 출시된 갤럭시 Z 폴드2는 모두 인폴딩 방식이며, UTG(ultra thin glass)를 사용하였다. 갤럭시 Z 폴드2는 LTPO TFT 기술을 적용한 제품이다.

BOE는 Apple의 iPhone12 품질테스트에서 승인의 절차를 넘지 못하고 수차례 실패를 하였지만, 2020년 12월 말에 패널공급 최종 승인을 받았다. BOE의 신규 라인인 B12에는 Apple 모듈라인으로 2020년 12월부터 장비 반입을 시작하여, 2021년 11월 양산을 목표로 하고 있다.

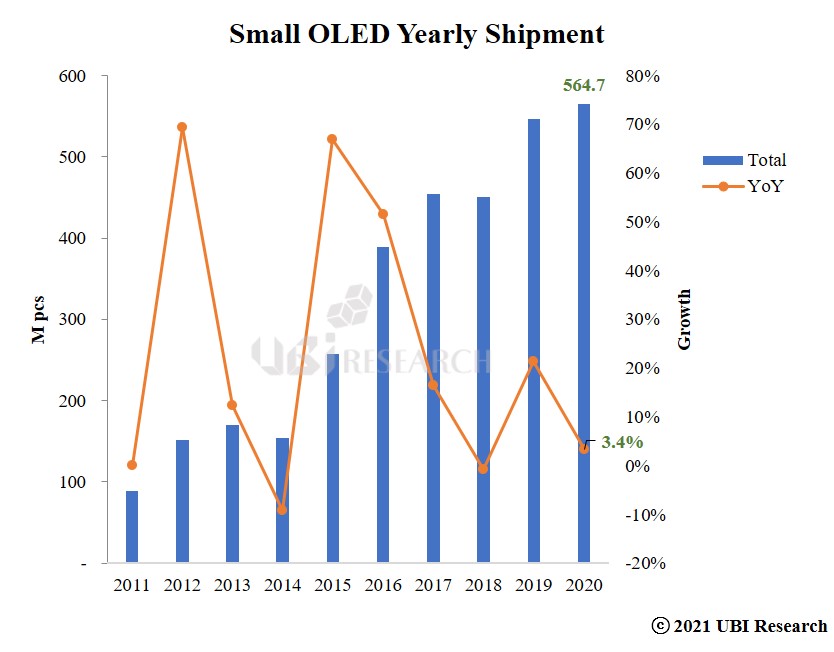

유비리서치에서 발간한 소형 OLED Display 연간 보고서에 의하면, 2020년 소형 OLED 출하량은 2019년에 비해 3.4% 증가하였지만, 매출액은 2.8% 감소하였다. 출하량 증가는 워치용 OLED 증가가 이유이며, 매출액 감소는 스마트폰용 OLED 감소에 기인한다.

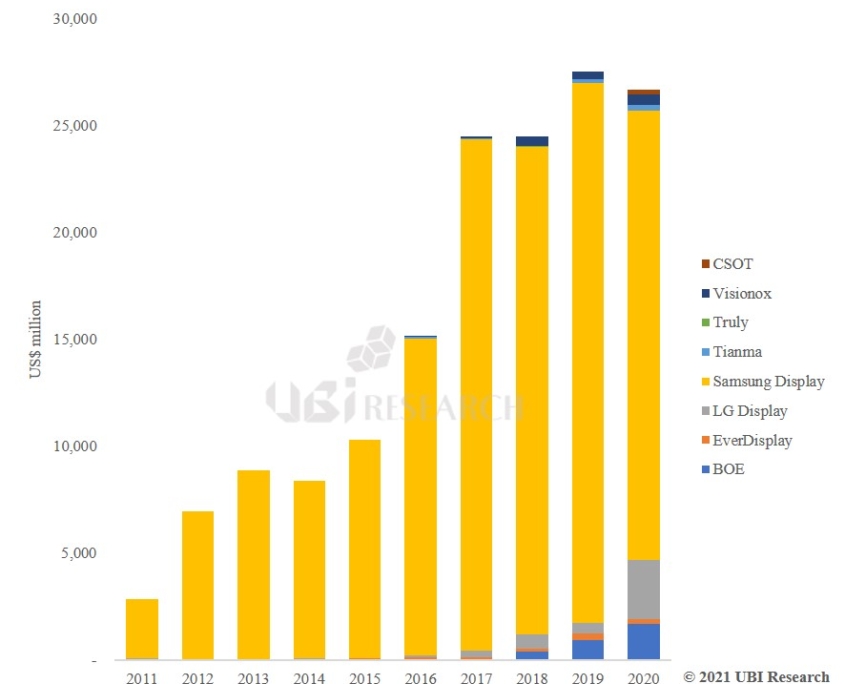

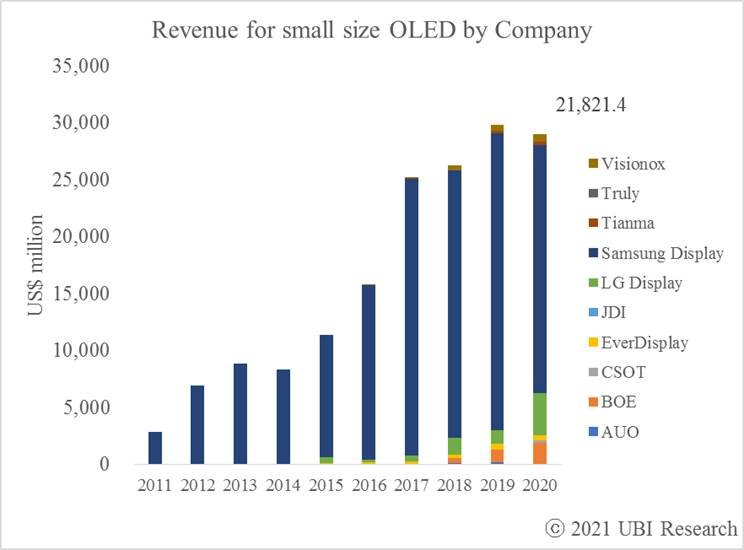

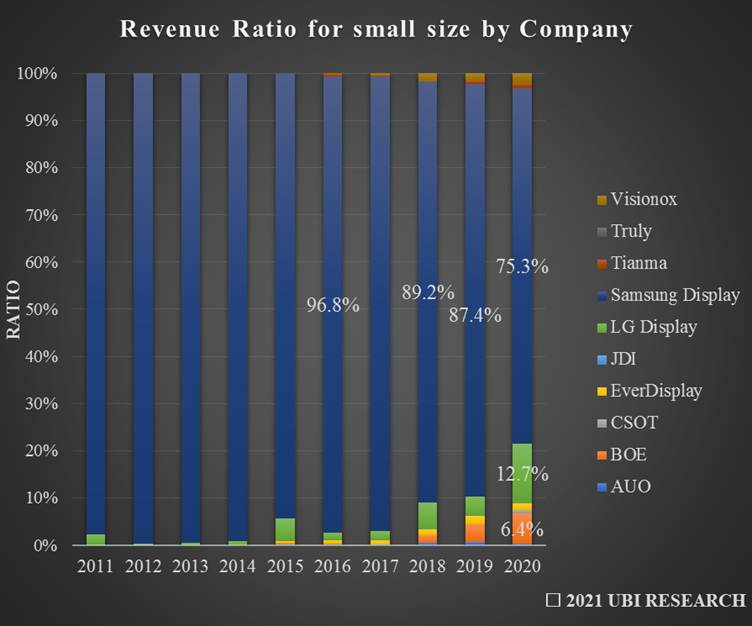

2020년 스마트폰용 OLED 매출액 총액은 267억 달러이며, 그 중에서 삼성디스플레이는 210억 달러로 78.8%를 차지하였다. LG디스플레이는 매출액이 28억달러이며 점유율은 10.5%이다. 삼성디스플레이는 2019년에는 253만 달러로 91.7%를 차지했었다. 2020년 스마트폰의 판매량은 2019년도에 비해 681만대가 감소하였다.

2021년 상반기 OLED 온라인 세미나 1

/카테고리: 기타, 포커스온 /작성자: olednet모바일 OLED 디스플레이 시장 전망/ Apple과 Huawei에 의한 OLED 판도 변화 – 이충훈 대표

- 소비전력을 줄이기위한 광추출 MPL기술 이슈

- 삼성디스플레이 매출액 75.3%로 줄고 LG디스플레이 급성장 2위

- 화웨이의 미국제제로 삼성디스플레이 리지드 OLED 가동력 줄어

- 향후 애플이 OLED를 주도할 것으로 예상

향후 삼성디스플레이의 폴더블 예상 기술로드맵에 대해 예측하였다. 갤럭시Z폴드3는 기존의 30um 두께 UTG의 양면에 화학적 처리하여 유리면을 강화하고 Pen을 장착할 것으로 예상된다. 이슈가 되고 있는 UPC(Under Penel Camera)는 투명PI가 사용될 것으로 예상된다. MLP(Micro Lighting Pattern)는 광추출을 원활하게 하기위해 굴절률이 다른 저분자와 고분자를 섞어서 만든다. 스마트폰이 5G를 사용하면서 소비전력이 커지게 되는데 디바이스에서 소비전력을 줄여야 하기 때문에 광추출은 소비 전력을 절감할 수 있는 중요한 요소이다.

CES2021에서 LG전자의 롤러블 기기가 홍보되었으나 BOE와 개발한 롤러블 OLED 개발은 중지가 되었다.

삼성디플레이의 모바일기기용 OLED 시장은 2020년 75.3%를 차지하였으며, BOE는 6.4%에 머물렀다. BOE가 시장 점유율이 높아질 것으로 예상되었으나 화웨이의 제제로 인해 출하량이 기대치만큼 증가하지 못하였다. LG디스플레이가 애플 아이폰12에 패널이 적용됨으로 급성장하여 12.7%로 2위를 차지하였다.

2025년 예상되는 스마트폰용 OLED는 5억 7천대 만대이며, 폴더블 OLED는 4930만대이다.

미국 제제로 인하여 삼성디스플레이와 LG디스플레이는 Huawei에 패널을 공급하지 못하게 되었다. 화웨이의 물량이 줄어든 만큼 삼성디스플레이의 물량이 줄어 A2라인 리지드 가동률이 낮아질 것으로 전망한다.

앞으로는 애플이 OLED를 주도할 것으로 예상된다. 삼성디스플레이가 애플에 공급할 물량이 삼성전자보다 많아지고 있다.

올해 애플은 1억7천만대 정도 OLED를 구매할 것으로 예상된다.

중국 BOE, 애플에 OLED 패널 통과 되나?

/카테고리: 디스플레이, 포커스온 /작성자: olednet중국 BOE가 아이폰12 승인절차에서 떨어져 OLED 패널 공급이 무산되었지만, 최근 11월 23일 3000개의 OLED 패널 샘플을 애플에 발송하여 신뢰성 결과를 기다리고 있다. 테스트는 3주가 소요되며, 12월 중순경 최종 결과가 나올 예정이다. 만약 신뢰성 결과가 통과가 되면 애플에서는 전량 구매할 예정이며, 아이폰 12 리퍼폰 용으로 사용된다.

현재 판매되고 있는 아이폰12 시리즈 4종은 모두 한국 OLED패널을 사용하고 있으며, 삼성디스플레이의 패널은 3종, 엘지디스플레이는 아이폰12기본형(6.1”)1종에 들어간다.

6.1″ 패널인 아이폰12와 아이폰 12프로는 삼성디스플레이와 엘지디스플레이 공용으로 사용된다는 얘기도 있다.

| Series | iPhone12 mini | iPhone12 | iPhone12 Pro | iPhone12 Pro Max |

| Inch | 5.4” | 6.1” | 6.1” | 6.7” |

| Panel Supplier | Samsung Display | LG Display | Samsung Display | Samsung Display |

| Weight | 133g | 162g | 187g | 226g |

| 전면 카메라 | F2.2 12MP | |||

| 후면 카메라 | 13mm F2.4 12MP 초광각

26mm F1.6 12MP 광각 |

13mm F2.4 12MP 초광각

26mm F1.6 12MP 광각 LiDAR 센서 |

13mm F2.4 12MP 초광각

26mm F1.6 12MP 광각 (47% 더 커진 1.7um센서) LiDAR 센서 |

|

| 망원 카메라 | 52mm F2.0 12MP

2배 광학 줌인 2배 광학 줌 아웃 4배 광학 줌 범위 최대 10배 디지털 줌 |

65mm F2.2 12MP

2배 광학 줌인 2.5배 광학 줌 아웃 5배 광학 줌 범위 최대 12배 디지털 줌 |

||

내년 아이폰13 신제품에는 LTPO가 적용될 제품이 나올 것으로 예상되며 BOE는 LTPO기술을 지속적으로 개발하고 있지만, 아직 기술확보가 되지 않아 내년 신제품에는 공급이 어려울 전망이다. 내년 아이폰 신제품에도 삼성디스플레이와 엘지디스플레이 한국의 OLED 패널이 적용될 예정이다.

애플 신형 아이폰 4종 모두 OLED 채택 LGD 살림 나아지나

/카테고리: 시장, 포커스온 /작성자: oled<자막원문>

한: 안녕하십니까. 디일렉 한주엽입니다. 오늘 유비리서치 이충훈 대표님 모시고 OLED 패널 산업에 대해서 알아보도록 하겠습니다. 안녕하십니까.

이: 네. 반갑습니다. 유비리서치 이충훈입니다.

한: 유비리서치는 지난 18년 정도 OLED 디스플레이 리서치 업무를 해 오셨죠.

이: 그렇습니다.

한: 가장 오래된.

이: 세계에서 가장 오래된 OLED 전문 리서치 회사입니다.

한: 18년 전에는 OLED라는 자체가 굉장히 생소했을 것 같네요.

이: 네. 그렇죠.

한: 2000년대 초반이니까요. 그때 그쪽 관련된 기업에서 일도 하셨었죠?

이: 그렇습니다. 제가 사실 삼성SDI에서 OLED가 만들어져서 삼성디스플레이로 이관 됐습니다만 삼성SDI에서 OLED 프로젝트 자체가 시작을 했고 그다음에 마지막에 퇴사할 때는 제가 개발을 맡고 있었기 때문에 그것이 인연이 되어 지금도 OLED 하고 인생을 같이 하고 있습니다.

한: 저희 쪽에 앞으로 한 달에 한 번 정도 나오셔서 굉장히 비싼 인사이트인데. 인사이트를 주시려고 하는데 보시다가 좀 더 자세한 내용은 유비리서치로 저희가 홈페이지 주소 밑에 적어 드릴 테니까 직접 컨텍을 해보셔도 되고. 오늘은 저희가 애플과 OLED 생태계라는 주제로 얘기를 좀 해보려고 합니다. 가장 뭐랄까요. 이쪽 생태계에서는 모바일에서는 가장 핫한 주제라고 생각이 되는데. 애플이 원래 LCD를 계속 쓰다가 아이폰에 처음 OLED를 넣는다는 것도 사실 대표님께서도 제일 처음에 그거를 오픈하셨잖아요?

이: 그렇죠.

한: 2년 전에 먼저 오픈을?

이: 한 5년 정도 됐을 겁니다. 들어온다고.

한: 지금 OLED가 애플 아이폰에 적용이 되고 있는데 작년에 2개 모델 정도 했잖아요? 2개 모델에 적용을 했고 LCD만 하던 회사가 OLED로 가면서 그쪽 시장이 새로운 고객군이 생겼는데 작년 애플에 들어간 OLED 패널 숫자는 어느 정도나 됩니까?

이: 작년에 저희가 삼성과 LG디스플레이의 실적을 집계를 해보면 패널 공급 물량이 5250만대 정도된 것으로 파악을 하고 있습니다.

한: 삼성하고 LG하고 같이 넣었습니까?

이: 그렇습니다.

한: 비중은 어느 정도나?

이: 비중은 LG디스플레이는 마지막에 아이폰11에만 들어갔기 때문에 작년에 전체 물량 중에 10%정도 되는 물량이라고 보시면 됩니다.

한: 5250만대에서 10%면 520만대 정도.

이: 그러면 10%가 450만대 정도 했으니까.

한: 10%가 조금 안되는. 나머지를 전부 삼성디스플레이가 넣은 거죠?

이: 그렇습니다.

한: 올해는 애플이 OLED를 채택한 폰을 모델을 4개까지 늘린다고 하는데.

이: 그렇죠.

한: 구체적으로 화면 사이즈가 어떻게 됩니까?

이: 올해 나올 모델은 4개 모델인데 기본 모델은 5.4인치가 있고 그다음에 프로 모델이 6.06인치가 두 모델 그다음에 마지막에 제일 큰 사이즈인 프로 맥스가 6.67인치 그렇게 해서 폰 모델은 4종류가 되고 디스플레이 사이즈는 3종류가 됩니다.

한: 프로가 6.06인치 똑같은 모델이 사양은 조금씩 다른가 보죠?

이: 아마 그런 것 같습니다.

한: 올해도 LG가 넣죠?

이: 넣습니다. 지금도 넣고 있고 그다음에 아이폰12에도 LG디스플레이는 들어갑니다.

한: LG는 어디에, 어떤 크기에 넣습니까?

이: 6.06인치에 들어갈 것으로 저는 알고 있습니다.

한: 그건 모델은 두 개로 나오는데 패널은 크기가 똑같네요.

이: 그렇습니다.

한: 그러면 올해는 어느 정도 패널을 LG가 넣을 것으로 예상을 하십니까?

이: 저희가 코로나19가 발생하는 전에는 저희가 지금 아이폰12에 들어가는 모두 합쳐서 LG디스플레이가 1500만대~2000만대를 예상을 했습니다.

한: 1500~2000만대.

이: 애플 전체 물량을 우리가 2억대로 본다면 15~20%를 LG디스플레이가 공급을 할 것으로 초기에는 그렇게 전망을 했는데 코로나가 발생한 상황에서 본다고 그러면 물량이 20% 적은 물량 많으면 1600만대 적으면 1200만대~1300만대 정도 선에서 LG가 공급하지 않겠나 수정을 하고 있습니다.

한: 애플이 1년에 전체 아이폰을 몇 대 정도나 출하를 합니까?

이: 아이폰 2억대 정도로 알려져 있죠. 시장조사회사마다 조금 차이는 납니다만 1억9000만대로 얘기하는 곳도 있고 2억대를 얘기하고 있는데. 많은 업체들이 아직까지 2억대를 유지한다고 그렇게 보고를 하고 있습니다.

한: 작년 기준으로 봤을 때 2억대가 아이폰 중에 LCD 모델이 있고 OLED 모델이 있는데 OLED가 5000만대 조금 넘는 수준이면 LCD 모델이 1.5억대 정도.

이: 그렇죠. 약간 패널 공급량이 5250만대라고 했으니까. 패널이 다 스마트폰이 되는 것은 아니고 A/S를 위한 패널도 필요할 테고 또는 재고라던가 이런 것도 있기 때문에 10% 정도 작은 한 4700만대~4800만대 정도 실질적으로 폰이 만들어졌다고 보시면 됩니다. 그러니까 실질적으로 애플의 연간 출하량이 25%가 작년에는 OLED가 들어가 있는 스마트폰이 됐을 것으로 좀 보고 있습니다.

한: 올해는 모델이 늘어나니까 그게 비중이 절반 정도까지 늘어날 것으로.

이: 올해는 절반은 가는 거였죠. 전체적으로. 아무래도 LCD 모델은 가격적인 하락인 부분도 있고 경영도 심화하니까 매출을 올리기 위해서는 조금 더 가격이 높인 폰을 선호하는 게 좋겠죠. 특히 애플은 충성 고객이 워낙 많으니까.

한: 그렇죠.

이: 가격이 조금 올라가는 모델을 쓴다고 하더라도 거부감 없이 받아들일 수 있지 않겠나라고 보고 있습니다.

한: 올해 절반 정도가 OLED. 애플 OLED 비중을 차지한다고 치면 원래 2억대라고 생각하면 1억대인 건데.

이: 그렇죠.

한: 코로나 사태 때문에 조금 한 20% 정도 물량이 줄면 보수적으로 봤을 때 한 1억6000만대 정도 애플 아이폰 물량이 나가지 않을까.

이: 그렇죠. 보수적으로 볼 필요가 있죠.

한: 거기에 절반이면 8000만대 정도가 OLED인데. 거기서 한 15~20% 정도 LG디스플레이가.

이: 그대로. 그 비율은 그대로 유지할 것으로 보고 있습니다.

한: 그러면 지금 올해도 여전히 삼성디스플레이가 굉장히 많은 물량들을 공급하는 것으로 되어 있는 거군요.

이: 그렇죠. 근데 변수는 하나 올해 BOE가 들어오느냐 안 들어오느냐가 하나 있습니다. 나머지 물량을 그러니까 85~90%를 삼성이 가져갈 수 있을 수도 있지만 BOE가 가장 작은 모델이죠.

한: 5.42인치.

이: 5.42인치에 BOE가 지금 준비를 하고 있습니다. BOE는 아직까지 와이옥타 실력은 없기 때문에 애드온 방식으로 대만업체 트첸 업체와 같이 애플에 공급을 목표로, 900만대 정도를 목표로 지금 개발을 진행 중에 있습니다. 그래서 그 여부에 따라서 만약에 900만대 800만대 정도로 볼 수도 있습니다. 그정도로 본다고 그러면 10%에 해당되는 물량. 올해 물량이 됩니다.

한: 비율을 가져가는.

이: 가져갈 수도 있다고 봐야 되죠. 근데 굉장히 가격을 낮추고 그게 작은 모델이기 때문에 이번에 새로 나온 아이폰 SE(2020) 모델이 한 500불 정도 되잖아요? 같은 비슷한 사이즈의 모델이 한 600불~700불 정도 선으로 가격이 결정될 수 있다고 그러면 괜찮죠.

한: 나쁘지 않네요.

이: 그렇죠. 근데 그래서 BOE가 가격을 굉장히 낮춰서 일단은 납품에 목표를 두고 가격을 낮게 해서 만들면. 안될 이유는 없는 것 같아요. 성능만 된다면. 이미 BOE도 화웨이 모델에 들어가고 있고 다시 작년 하반기부터는 이제 중국에 브랜드 모델에 들어가고 있기 때문에 무시할 것은 아니라고 보고 있습니다. 단 하나 어디서 나오느냐는 있어요. 아직 애플의 용어로 플렉시블 OLED는 면양에서 준비를 하고 있어요.

한: 면양.

이: 그렇죠. 면양이 B11인데. 지금 BOE가 생산하는 공장은 청두 B7 공장이에요. B7 공장이 지금 상당히 수율도 어느 정도까지는 인정을 하고 있습니다만은 B11은 하여간 수율이 굉장히 낮아요. 아직까지는 여기서는 물건을 공급할 실력이 되지 않는데 만약에 초기 물량을 면양에서 하지 않고 만약에 청두에서 한다고 그러면 대응은 충분히 가능합니다.

한: 뒤에서 저희가 다시 다루겠지만 지금 터치일체형과 애드온 방식을 얘기하셨는데. 아이폰12 모델 같은 경우는 터치일체형이 아니고 애드온 방식이라고 한다면 그건 2개 업체가 나눠서 가져갈 순 없는 거죠?

이: 그렇죠. 그러니까 지금 아까 5.42인치는 아직까지 변수는 있을 것으로 보입니다. 6인치 이상은 전부 다 터치일체형. 보통 삼성에서 말하는 용어입니다만 와이옥타 방식으로 이미 결정이 나있고. 5.4인치는 조금 변수는 있지 않을까라고 보고 있습니다.

한: 걔는 애드온 방식으로 가는 걸로.

이: 아니요. 그렇지는 않습니다.

한: 그렇지는 않아요?

이: 저희가 알기로는 어느 쪽인지는 그건 BOE 개발 상황이라든가에 따라서 판단이 되지 않겠나. 그러니까 지금 4월이니까 곧 결정날 타이밍이 되지 않겠나라고 보고 있습니다. 일반적으로 애플이 9월부터 새로운 모델 판매 시작을 하니까. 패널업체들은 거기에 맞춰서 7~8월에 양산을 시작을 합니다. 수량을 맞추려면 미리 생산을 들어가야 되기 때문에 그렇게 하려고 하면 지금 BOE도 승인을 받아야 되는 단계입니다. 근데 지금 최근에 코로나 사태 때문에 승인 문제라든가 이런 게 만만치 않을 것으로 보고 있습니다.

한: 다 올스톱 됐으니까요. 미국 쪽은.

이: 그렇죠. 그래서 코로나19 때문에 승인을 받지 못하면 삼성에서 다 가져가는 물량이 될 테고 거기서 만약에 BOE가 승인을 받는다고 하면 BOE가 10% 정도는 가져갈 수 있는 가능성도 있습니다.

한: 여러 가지 변수 때문에 올해 애플에 들어가는 아이폰용 OLED 패널 물량은 8000만대 정도로.

이: 8000만대 정도로 저희는 보고 있습니다.

한: LG디스플레이가 1200만대 정도.

이: 1500만대 정도. 전후로 되지 않겠나.

한: 그리고 만약에 BOE가 가져간다. 2000만대 초중반대가 삼성이 아닌 다른 데서 가는 거고. 나머지 한 5000만대 후반대는 삼성디스플레이가 가져가는데. 모델이 두 배로 늘어난다, 물량이 두 배로 늘어난다고 하더라도 삼성 입장에서는 그렇게 엄청나게 늘어나는 건 아닐 수도 있겠네요? 최악의 경우에는.

이: 그렇죠. 다시 한번 정리를 해본다면 애플용으로. LG가 아까 15~20% 가져간다고 그러면 1200만대~1500만대가 되겠죠. 그다음에 BOE가 800만대 정도를 가져간다면 나머지 물량이 삼성에 물량이 되겠죠. 작년에 아마 삼성에서 4800만대 정도 납품한 것으로 저희는 그렇게 보고 있습니다만은 거기보다는 1000만대~1500만대 많은 수준으로 물량은 늘어날 것으로 보고 있습니다.

한: LG디스플레이가 굉장히 애플하고 관계를 잘 맺어야 앞으로 실적에도 도움이 될 수 있을 것으로 보이는데. 지금 LG디스플레이의 플렉시블 OLED 생산 캐파는 어떻습니까?

이: 공식적으로 알려져 있는 건 15K 라인 3라인으로 알려져 있습니다. 합치면 45K가 되겠죠. 하지만 실질적으로 가동이 가능한 라인, 생산이 가능한 라인은 30K랑 15K 두 대가 있습니다. 한 대 더는 증착기는 들어와 있습니다만은 생산에 필요한 풀 장비들이 갖춰져 있지 않기 때문에 지금 기준으로는 30K라고 보시면 됩니다.

한: 그게 파주에 있는 E6 라인 1~3을 얘기하시는 거죠?

이: 그렇죠.

한: 1라인하고 2라인은 어쨌든 돌릴 수 있고.

이: 그렇습니다. 돌아가고 있습니다.

한: 3라인은 증착기만 들어와 있고.

이: 셋업이 다 안 끝나있다고 보시면 되죠.

한: 30K면 월 6세대 기판 투입 기준으로 월 3만장 정도로 들어간다는 것인데 이게 스마트폰 크기는 다 다르지만 대략 6인치 이쪽저쪽으로 계산했을 때 몇 대 정도가 나올 수 있나요?

이: 저희가 이 부분이 가동률이라든가 수율이 관계가 있습니다. 저희가 수율을 모듈까지 다 합쳤을 때 모듈 수율까지 합쳐서 전체 수율을 80% 정도 본다고 그러면 6인치 기준으로 1800만대 정도 나올 수가 있습니다.

한: 1800만대.

이: 조금 차이는 있을 수 있습니다. 차이는 있을 수 있는데 1800만대 정도.

한: 1개 라인이?

이: 그렇죠. 2개 다 같은 80% 수율로 전체 수율을 보신다고 그러면 3600만대 정도가 가능할 것으로 보고 있습니다.

한: 그러면 애플에서 1000만대 중반에서 2000만대 언더로 본다고 하더라도 생산 캐파에는 큰 문제는 없는 수준이네요?

이: 그렇죠.

한: 지금 아까 다시 터치 얘기를 해보면 와이옥타라는 그건 삼성의 기술용어이고 OLED 안에 터치를 넣는 방식을 이번에 이제 하긴 하는 겁니까?

이: 이번에는 그렇게 결정이 난 것으로 보고 있습니다.

한: 근데 기존에는 안 했었잖아요? 애드온 방식, 패널을 붙이는 방식이었잖아요? 근데 왜 그때는 그렇게 했던 거예요?

이: 그때는 큰 이유는 두 가지인데 세 가지 이유가 있다고 분석을 하고 있습니다. 가장 큰 것은 사실 애플이 스마트폰으로 히트를 치게 된 가장 큰 게 터치 기능이었습니다. 멀티 터치 기능, 줌인 줌아웃을 하는 터치에 대한 애플의 승인 규정이 굉장히 높았어요. 근데 와이옥타를 했을 때는 이제 조금 애드온보다는 터치 감도가 조금 떨어지는 것으로 일반적으로 보고가 되어 있습니다. 그러다 보니까 애플은 첫 번째는 애드온 방식을 선호를 할 수밖에 없었고 두 번째는 작년 연말부터 LG도 공급을 하고 있습니다. 그전까지는 삼성만의 세계였기 때문에 와이옥타까지 들어가게 되게 되면 삼성에 너무 기술적인 의존도가 높아지는 거죠. 1벤더에. 애플로서는 그렇게 바람직한 상황은 아닐 수가 있습니다. 마이너적으로서는 그동안 LCD를 할 때는 모듈은 다 폭스콘에서 사실은 다 만들었었는데. 지금 모듈은 삼성이 다하고 있어요. 그래서 그다음에 굉장히 좋았던 폭스콘 매출이 굉장히 떨어졌고.

한: 일감이 일로 간 거군요.

이: 그렇죠. 만약에 터치까지도 삼성의 방식으로 가져가버리면 사실은 스마트폰 산업에 있어서 폭스콘과 애플의 관계는 이제 굉장히 끈이 약해지겠죠. 그런 부분까지 고려가 있지 않았나라고 보고 있습니다.

한: 그러면 이번에 와이옥타. 터치일체형을 하게 된 결정적인 이유는 뭐라고 생각하십니까.

이: 가장 큰 것은 이번에 애플이 LCD에서 OLED로 바꾸기로 마음먹었죠. 그러면 저가형 모델이 필요합니다. 중가형. 우리가 보통 500달러 이상을 다 아는 고가형으로 얘기를 합니다. 하이엔드형이라고. 이번에 가장 싸게 나온 게 아이폰 SE(2020)이 500달러 정도 나왔고.

한: 55만원 이러더라고요.

이: 그렇죠. 그다음에 기존에 아이폰11 같은 경우는 999달러 잖아요. 중간이 필요해요. 700달러 선, 750달러 정도가 되는 하나의 라인이 더 필요한 거죠. 이게 기존에 6인치를 가지고 또는 애드온을 가지고는 만들기가 힘들어요. 물론 가격 하락만 따라와 주면 되겠지만 패널업체들이 쉽게 쉽게 가격을 깎아주는 건 아니니까.

한: 애드온이 훨씬 더 비싼 가보죠?

이: 그렇죠. 우리가 작년에 저희가 재료비 분석을 해보면 5.8인치 기준으로 보게 되면 수율 따라서 다를 수는 있습니다만 40불 정도로 보시면 됩니다.

한: 패널 가격이요? OLED 패널 가격이.

이: 모듈을 포함을 해가지고 전체 재료비가 40불~41불 정도 되는데. 터치가 8~9불 정도를 차지를 해요.

한: 엄청 비싸네요.

이: 굉장히 큽니다. 근데 얘를 와이옥타로 하게 되면 0.1~0.2불 밖에 안돼요 재료비는. 물론 투자비는 많이 들어가는데 투자를 하면 감가상각이 끝나면 0.1불 밖에 안되는 거죠. 5년이 지나면. 근데 장기적으로 생각한다 그러면 다시 와이옥타로 가는 게 애플이 2억대까지 물량을 늘릴 수 있는 가장 지름길이죠.

한: OLED폰을 2억대까지 늘릴 수 있는.

이: 그렇죠.

한: 패널 가격을 낮출 수 있으니까.

이: 그래서 우리가 산술적으로 재료비 20불이 줄어드니까 폰도 25% 줄어들 수 있을지는 모르겠습니만 20% 줄어든다고 그러면 딱 750불이 나옵니다.

한: 아 그래요? 그러네요.

이: 그래서 조금 더 사이즈가 작은 걸 한다고 그러면 그런 중간에 모델을 하나 더 넣어서 조금 더 저변을 확대할 수 있는 계기가 되지 않겠나. 그렇게 하면 애플이 2억대를 유지할 수도 있고 또는 조금 더 물량이 줄어서 1억7~8000만대를 간다고 하더라도 매출은 유지할 수가 있죠. 기존에 LCD를 많이 파는 것보다는 OLED를 파는 게 매출 증대에는 도움이 되겠죠.

한: 삼성디스플레이 같은 경우는 큰 고객사가 삼성전자 무선사업부도 있고 또 이제 애플이라는 회사가 새로 생겼지만 LG 입장에서는 정말 애플이 중요할 수밖에 없겠네요.

이: 그렇죠. 잘 아시는 것처럼 삼성디스플레이는 삼성 전용 캡티브 마켓이 있습니다. 삼성전자가 1년에 OLED를 사용하는 폰이 저희 계산으로는 작년 2억8000만대 정도이지 않았나.

한: 대부분을 다 그걸로 쓴다는.

이: 그렇죠. 그래서 삼성에서 삼성전자의 리지드 OLED 패널을 2억5000만대 정도 그리고 플렉시블은 5000만대 정도 공급을 한 것으로 저희는 보고 있습니다. 기존에는 그만큼 캡티브 마켓이 있습니다만 LG는 그런 시장이 없죠. 그런데 이제 애플이 전량 쓴다고 그러면 삼성과 애플이 가장 많은 OLED를 사용하는 기업이 되는 거죠.

한: 큰 손이네요.

이: 그렇죠. 특히 지금 플렉시블 OLED는 애플이 압도적으로 많아집니다. 삼성은 리지드 물량. 갤럭시S와 노트. 폴더블 세 가지 모델이 플렉시블 기판, 폴더블을 쓰고 있지만 그 숫자가 많이 안되죠. 5000만대 정도 보시면 되는데 애플은 2억대를 가져가니까. 여기서는 사실 플렉시블 OLED 시장은 애플이 리드한다고 보시면 되겠죠.

한: 네.

이: 현재 상황을 조금 더 보면 결국은 LG디스플레이가 애플에 얼만큼 많은 물량을 공급할 수 있느냐가 LG디스플레이 전체 사업을 결정짓는 요소가 되겠죠. 굉장히 중요합니다.

한: 중국에도 경쟁자들이 많이 생기고 있지 않습니까.

이: 그렇죠.

한: BOE라든지 기타 다른 회사들도 다 지금 플렉시블 OLED를 하려고 준비 중이지 않습니까? 기술적인 면에서는 어때요?

이: 아직까지는 차이가 많이 나죠. BOE는 목표가 무조건 애플에 공급. 면양은 아예 애플 전용으로 와이옥타까지 45K를 만들 정도니까. 거기에다가 목을 매고 있겠죠. 아직까지 면양 라인은 와이옥타까지 할 실력도 안되고 지금 우리가 최근에 보게 되면 가동이 20% 정도로 아주 미비합니다. 하지만 최초에 만들어진 B7 청두 공장은 상당히 실력이 올라왔다고 봐야 됩니다. 기술은 알면 쉬운 거니까 이제 어느 정도 축적이 되냐에 따라 달려 있잖아요? 이미 BOE B7에서 나오는 패널이 화웨이도 들어가고 있고 브랜드에 제품이 들어가고 있으니까. 캐치 업 되는 스피드도 상당히 빠르지 않겠나라고 보고 있습니다.

한: 일본 쪽은 좀 어떻습니까?

이: 아 일본은… 참 말씀드리기가 좀 그렇죠. 아직까지 보이지가 않고 있죠. JDI는 상황이 안 좋아졌잖아요? JDI는 애플에서 선수금에 해당되는 부문은 장비를 가져가는 형식으로 되어 있습니다만은 사실은 JDI에서 플렉시블 OLED가 나오는 것을 기대하기는 힘들어요. 애플워치는 공급할 것으로 보고 있습니다만은 이번에 애플이 JDI에 대한 지원은 LCD, 아직까지 반 정도 남아있는 LCD는 공급은 받아야 되니까 거기에 해당되는 차원. 운영자금이 필요하니까라고 보시면 되고 거기에 궁극적으로 투자를 맡겨서 OLED를 만드는 데까지는 가기 어렵지 않겠나. JDI는 올해 반 정도 물량? 샤프도 같이 하고 있습니다. 근데 내년으로 가게 되면 0~35% 정도가 LCD가 되겠죠. 신규 모델은 LCD가 없으니까 기존에 모델의 백업용. A/S라던가 또는 그런 모델이니까 많아야 25%로 보시면 되겠죠. 내년이 되게 되면 1억5000만대 정도가 OLED로 바뀐다고 봐야 되는데 거기에 JDI나 샤프가 같이 승차할 가능성은 지금 단계에서는 제로라고 보시는 게 타당하지 않을까라고 보고 있습니다.

한: 대표님 오늘 여러 가지 말씀해 주셔서 너무 고맙고요. 다음번에는 폴더블이라든지 대형 OLED 라인 이런 쪽에 대해서도 한번 얘기를 해주시면 좋겠습니다.

이: 알겠습니다.

한: 이충훈 대표님 모시고 OLED 애플 생태계에 대해서 알아봤습니다. 고맙습니다.

출처: 디일렉(THEELEC)

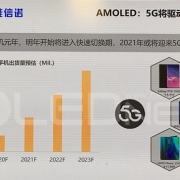

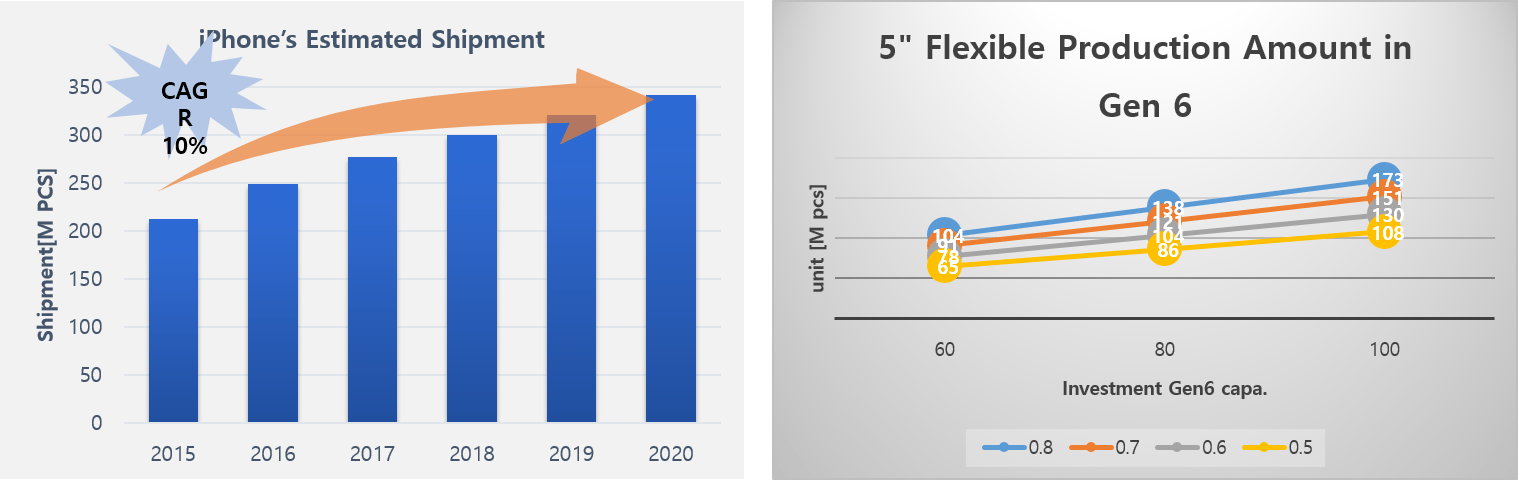

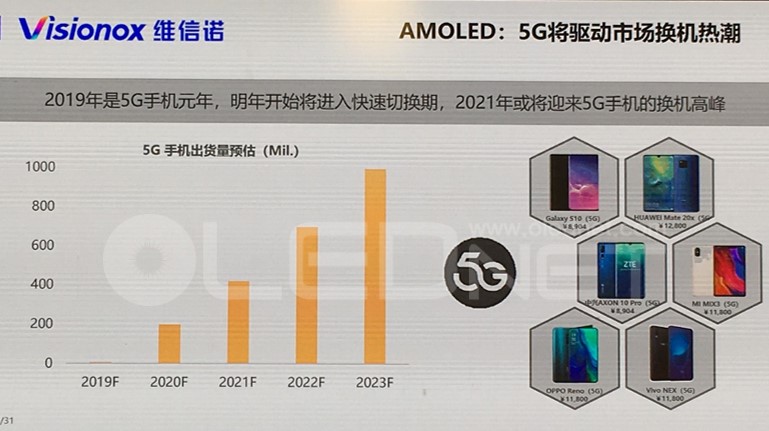

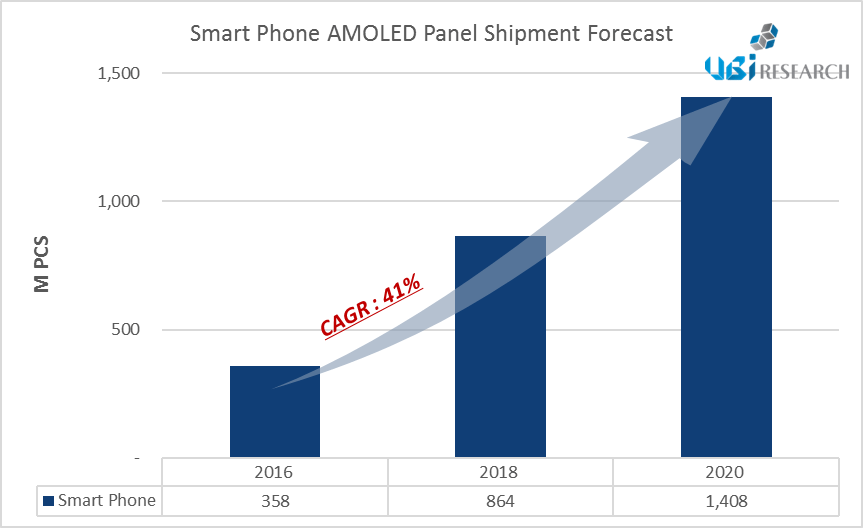

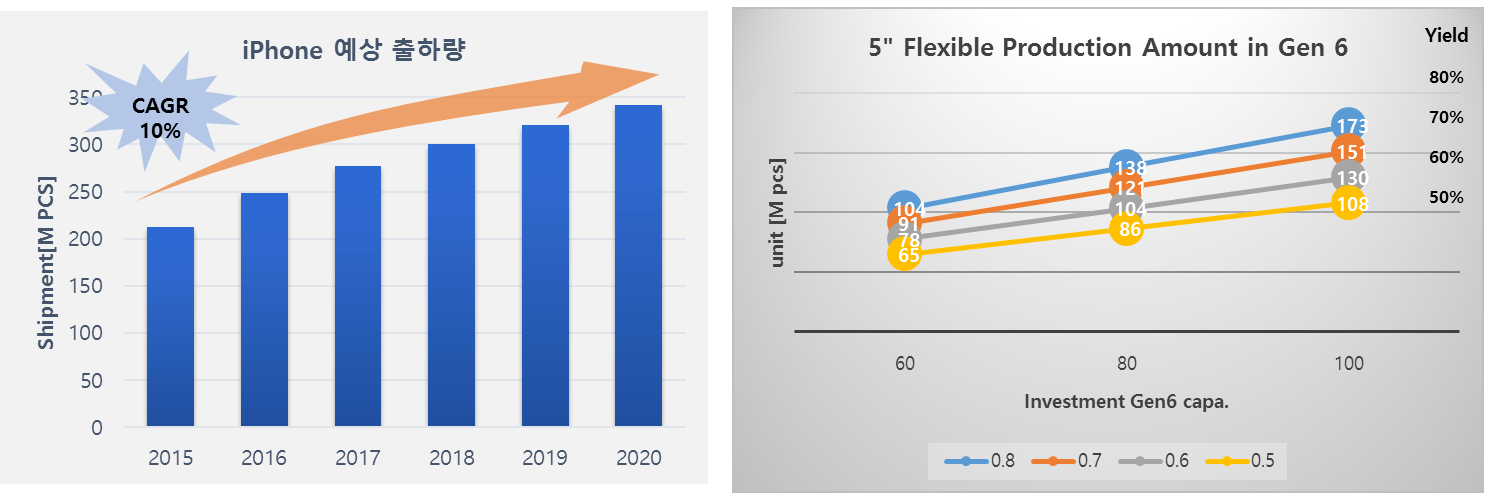

[CIOC 2019] 5G는 OLED 스마트폰 시장 성장의 새로운 원동력이 될 것

/카테고리: Exhibition, 기술, 디스플레이, 시장, 포커스온 /작성자: olednet지난 8월 30일부터 31일까지 광저우에서 열린 CIOC 2019에서 Visionox와 BOE 등 다수의 패널 업체들은 5G가 OLED 스마트폰 시장이 성장하는데 새로운 원동력이 될 것이라고 밝혔다.

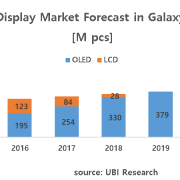

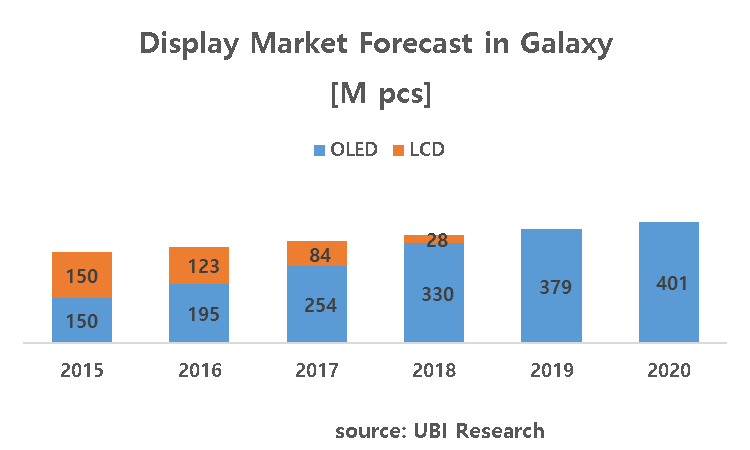

먼저 Visionox는 최근 정체되어 있는 스마트폰 시장에서 OLED 스마트폰의 점유율은 꾸준히 성장했다고 언급하며, 5G가 본격적으로 상용화 될 것으로 예상되는 2021년에는 OLED 스마트폰의 점유율이 전체 시장에서 40% 이상을 차지 할 것으로 분석했다.

또한 Visionox는 2021년 전체 5G 스마트폰은 약 4억대가 출하 될 것으로 예상하며, 5G가 스마트폰 시장에서 새로운 수요를 이끌 것으로 예상했다.

이어서 BOE는 5G가 본격적으로 상용화 되면 오래 된 스마트폰의 교체 시기를 앞당기고 새로운 수요를 발생시켜 스마트폰 시장의 성장을 이끌 것으로 기대했다. 또한, 5G는 동영상 시청과 게임을 하는데 주로 쓰일 것으로 예상되기 때문에, 이에 따라 스마트폰의 성능도 같이 향상 될 것이라고 밝혔다.

또한 BOE는 5G 스마트폰은 배터리 소모 이슈가 있기 때문에 배터리 공간의 확보를 위한 얇은 두께의 플렉시블 OLED가 더욱 더 중용 될 것이라 예상하며, under display camera와 같은 새로운 기능들의 통합을 플렉시블 OLED가 이끌 것으로 기대했다.

마지막으로 Royole은 5G 시대에서 스트리밍 서비스나 게임의 수요가 늘어날 것으로 예상되기 때문에 더 큰 크기의 화면이 요구될 것으로 보이며, 휴대성의 장점까지 있는 폴더블 OLED폰 수요가 미래에는 더욱 더 증가할 것이라 언급하며 발표를 마쳤다.

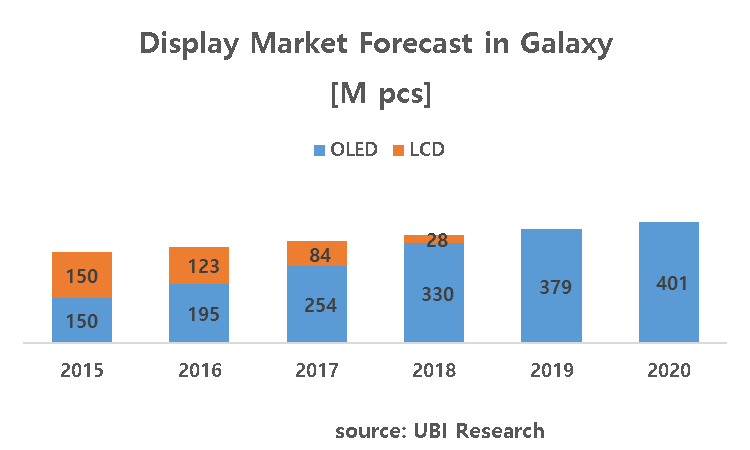

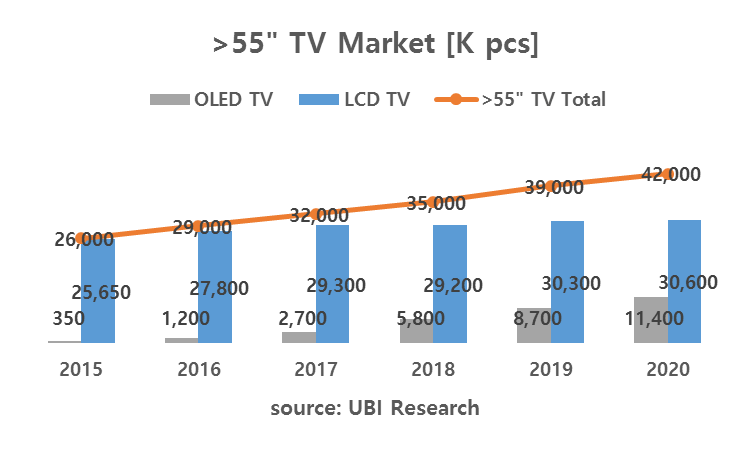

[2019년 상반기 OLED 결산 세미나] 따라오는 중국, 향후 OLED 시장 전망은?

/카테고리: Exhibition, 시장, 포커스온 /작성자: olednet지난 12일 서울 코엑스에서 열린 2019년 OLED 상반기 결산 세미나에서 유비리서치 이충훈대표는 OLED 시장 현황 및 향후 전망에 대하여 강연하였다. 현 상황에서는 “국내 OLED 시장은 보수적으로 접근이 필요하다”라면서도 제품별로 사업 전략 수립에 필요한 내용과 방향에 대해서 짚었다.

<유비리서치 주관 2019년 OLED 상반기 결산 세미나>

그는 중국의 라인 현황에 대한 점검하면서 “중국 OLED 패널 업체 중 BOE의 경우 예측했던 것보다 6개월에서 1년이상 빠르게 수율 및 가동률이 올라오고 있다” 이어 “중국 시장의 현재 투자된 OLED 6세대 글라스 생산라인만 해도 월 300K 수준이고 계획된 투자까지 합치면 월 400K 가깝다. 삼성디스플레이와 LG디스플레이의 케파 대비 두 배 이상 규모다”라면서 국내 OLED 시장에 대한 위기감을 전했다.

여기에 더해 중국의 경우는 정부지원으로 인한 세율감면과 장비 감가상각이 없으므로 수율이 확보될 경우 상대적으로 원가 및 판가를 더 낮출 수 있는 부분에 대해서도 강조하였다.

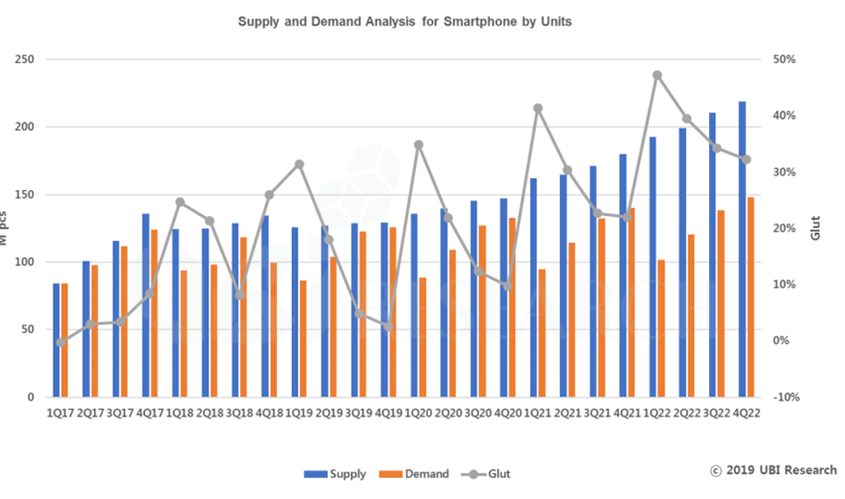

이에 따라 6세대 글라스 생산되는 모바일 OLED제품은 2023년에 이후에는 수요에 비하여 공급이 많은 상황이 발생하여 더 이상 6세대 장비 투자가 없을 수도 있다고 내다봤고 수요의 전망치가 좋지 못한 이유는 아직 OLED 패널 판가가 높기 때문이고 원가에 90%이상 차지하고 있는 높은 모듈 부품에 대하여 지적하였다.

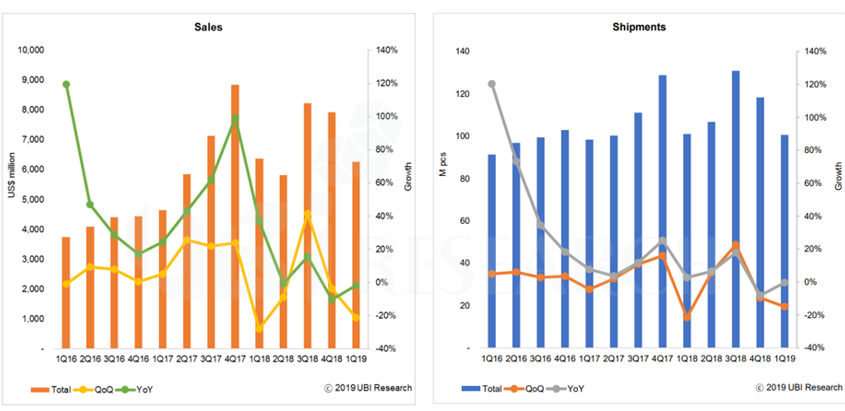

<OLED 패널 판매와 출하량>

<스마트폰 수요량과 공급량>

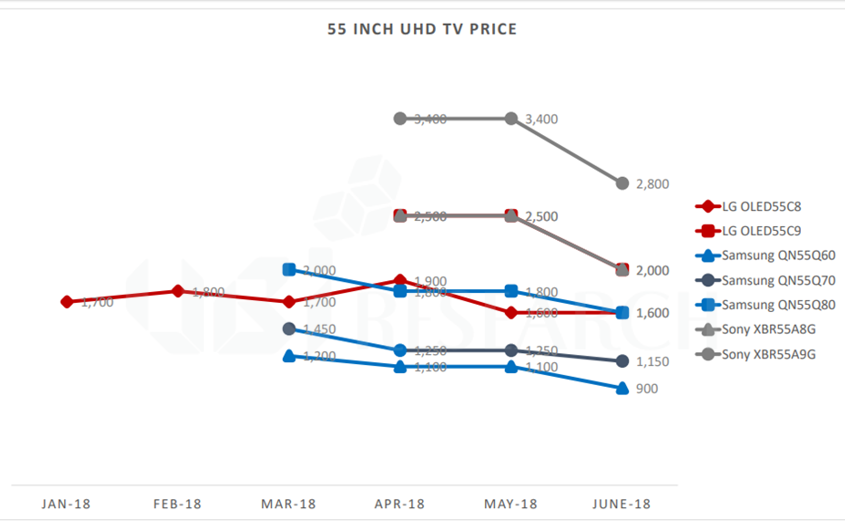

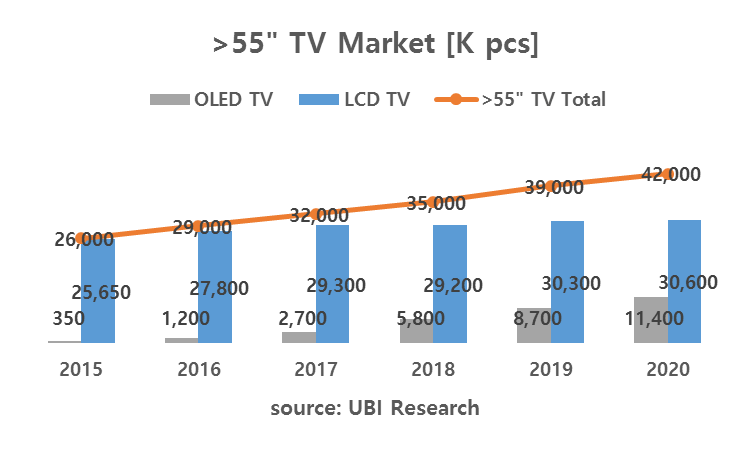

TV의 경우는 “최근에 변곡점이 발생한 것으로 보인다”면서 OLED TV 제품 판가가 5월대비 6월에 내려가고 있고 가격이 내려가는 이유에 대하여 높은 패널 판가에 의하여 판매가 저조하고 재고가 쌓여서 가격이 끌려 내려가는 경우에 대해서 우려하였다. 따라서 그는 “OLED TV 패널 단가를 낮춰야 될 상황으로 보이고 경쟁력을 높이기 위해서는 55인치 기준으로 250달러까지 낮아져야 한다”라고 강조하였다.

<프리미엄 TV제품 월간 가격변동, Source : bestbuy.com>

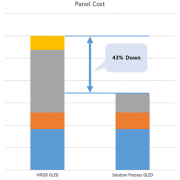

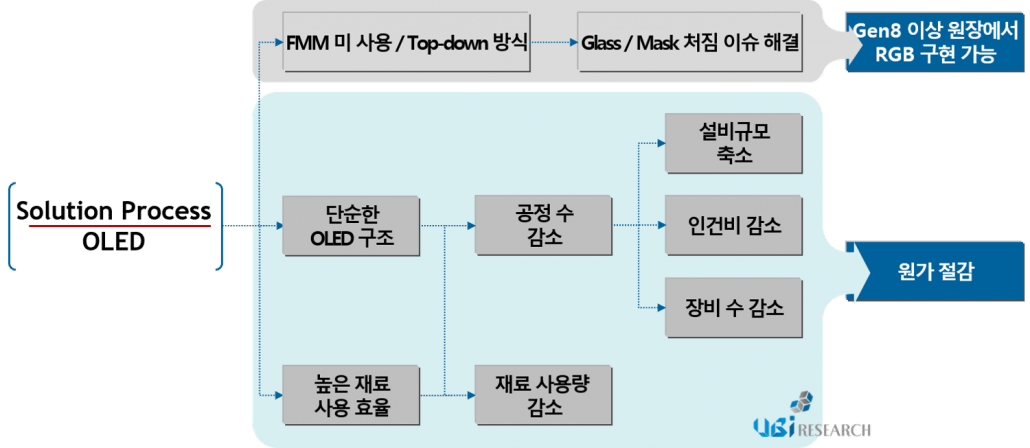

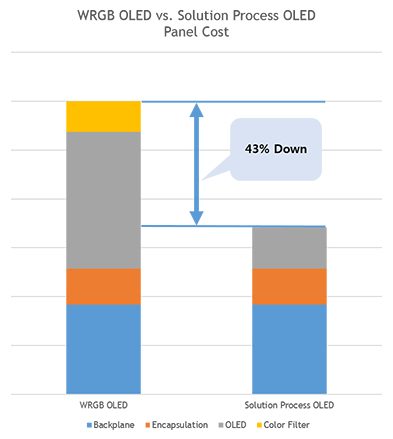

마지막으로 OLED 신규 시장 창출을 위해서 모니터와 노트북용 OLED제품 생산에 있어서 Solution process OLED로 접근해야 하는 부분에 대하여도 언급하였다.

[유비리서치 2019년 상반기 OLED 결산 세미나] 유비리서치 이충훈 대표 발표 내용

/카테고리: Exhibition, 시장, 포커스온 /작성자: olednet- 2023년 이후 6세대 플렉시블 OLED 장비 시장 사라진다

BOE가 2018년 4사분기부터 화웨이에 플렉시블 OLED 패널을 안정적으로 공급할 수 있게 됨에 따라 BOE는 B7 공장과 B11 공장 가동에 이어 B12와 B15 공장 장비 발주를 서두르고 있다. BOE의 B15 장비 반입 완료가 예상되는 2023년에는 6G 생산 캐파가 180K로 증설되어 삼성디스플레이가 보유하고 있는 A3 공장과 A4 공장 합계 165K를 능가하는 규모가 된다. 여기에 Visionox과 CSOT, Tianma를 합치면 중국 패널 업체들의 6G 플렉시블 생산 규모는 한국 패널 업체의 생산 규모 보다 압도적으로 많은 규모가 된다.

중국 패널 업체들의 현재 패널 수율은 70% 정도로 상향되었으며, 모듈 수율까지 합치면 아직 40%수준에 머물고 있다. 하지만 최근 수율 향상 속도를 감안하면 2~3년 이내에 70%에 도달할 것으로 예측된다. 이 수율은 중국 시장의 OLED 패널 사양이 전세계 패널 사양에 비하면 낮은 것을 고려한 수치이다. 하지만 중국 패널 업체들은 중국 정부의 지원으로 한국 업체들 보다 저렴한 가격에 패널을 공급할 수 있어 중국 내수 시장에서 중가의 OLED 패널 시장을 견인할 수 있는 교두보는 확보할 수 있다.

중국 패널 업체들의 투자에 의해 OLED 패널을 생산하기 위한 각종 부품 재료 시장은 매년 폭발적으로 증가할 것이다. 하지만 2022년 이후 예상되는 OLED 산업의 위기는 공급 과잉에 의한 장비 시장 급감이다.

2022년 예상되는 전세계 패널 업체의 스마트폰 OLED 패널 공급 가능양은 8.2억대까지 증가하여 30% 이상의 공급 과잉이 예상된다. 패널 판가가 50달러 이하의 시장이 조기에 형성되지 않으면 6G 플렉시블 OLED 제조 라인은 더 이상 투자가 어려워지게 된다. 현재의 플렉시블 OLED 재료비와 판가를 고려하면 2023년 이후에는 6G 투자가 중단될 가능성이 매우 높다

7월 12일 개최되는 유비리서치의 [2019년 상반기 OLED 결산 세미나]에서 유비리서치의 이충훈 대표는 3년 후의 패널 시장과 부품 소재 시장, 장비 시장에 대해 전망하며, 포화 상태로 접어드는 모바일기기용 OLED 시장에서 한국의 장비 업체와 부품소재가 생존하기 위해 알아야 할 각종 정보에 대해 언급할 예정이다.

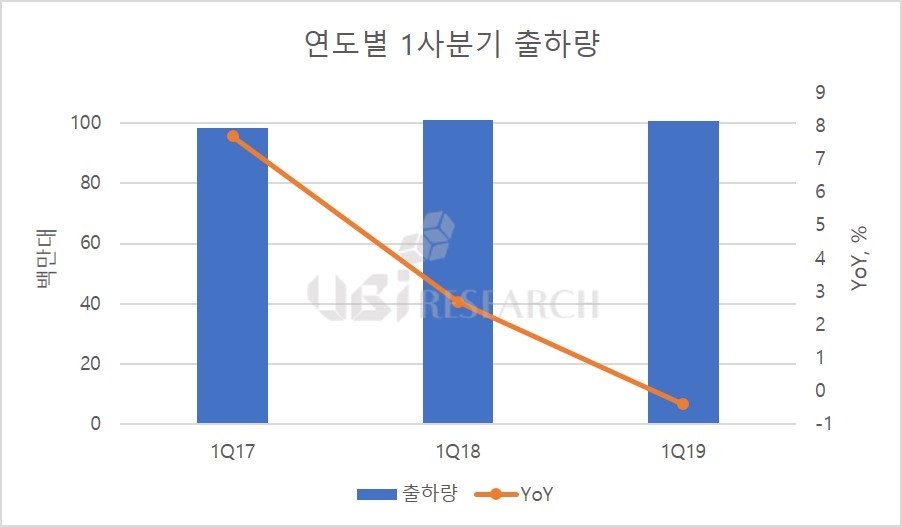

1사분기 AMOLED 실적 횡보

/카테고리: 디스플레이, 시장, 포커스온 /작성자: olednet유비리서치(대표 이충훈)에서 발간한 2사분기 마켓트랙에 의하면 2019년 1사분기 AMOLED 실적은 2018년 1사분기에 비해 오차 범위에서 소폭 감소한 것으로 나타났다.

1사분기 출하량은 1억천만대로서 2018년 1사분기와 비교하면 0.4% 감소한 것으로 집계되었다.

1사분기 OLED 출하 실적 감소 사유는 삼성디스플레이의 실적 감소에 기인한다. 삼성디스플레이는 1사분기에 56백억원 적자를 공개했다. 이중에는 OLED 사업의 적자도 포함되어 있다.

삼성디스플레이의 1사분기 총 출하량은 82백만대로서 매출은 50.9억달러를 달성한 것으로 분석되었다. 2018년 1사분기에 매출 56.8억달러에 비하면 6.9억 달러가 감소한 수치이다.

모바일 기기용 OLED 시장에서 이미 2위를 확보한 BOE는 1사분기에 총 4.8백만개(스마트폰용과 워치용)의 OLED를 출하한 것으로 집계되었다. 작년 1사분기에는 10만대 수준에 불과하였으나 분기별 출하량이 500만대에 도달하며 연간 2천만대 수준으로 고속 성장하고 있다.

BOE는 화웨이의 메이트 20에 플렉시블 OLED를 공급중에 있으며, 프로 30 모델에도 5백만~천만대의 플렉시블 OLED를 올해 공급할 예정이다. 스마트폰용 플렉시블 OLED 양산에 성공한 BOE는 삼성디스플레이가 독점 공급하고 있는 애플용 OLED 시장에 들어가기 위해 on-cell 터치 장비 설치를 서두르고 있다. 현재 상태로 BOE가 양산 실력을 올리게 되면 2020년 하반기에는 애플에 패널 공급이 가능할 것으로 예측된다.

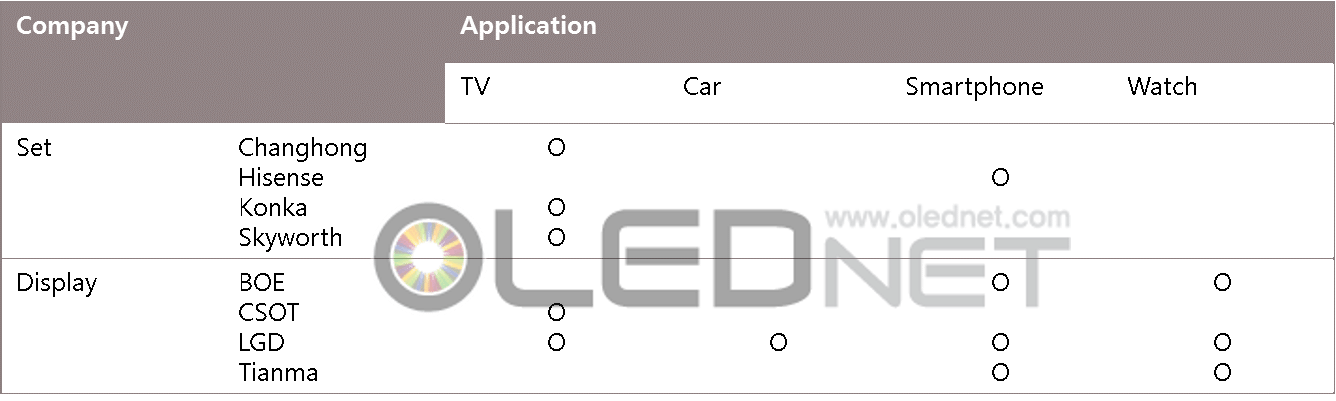

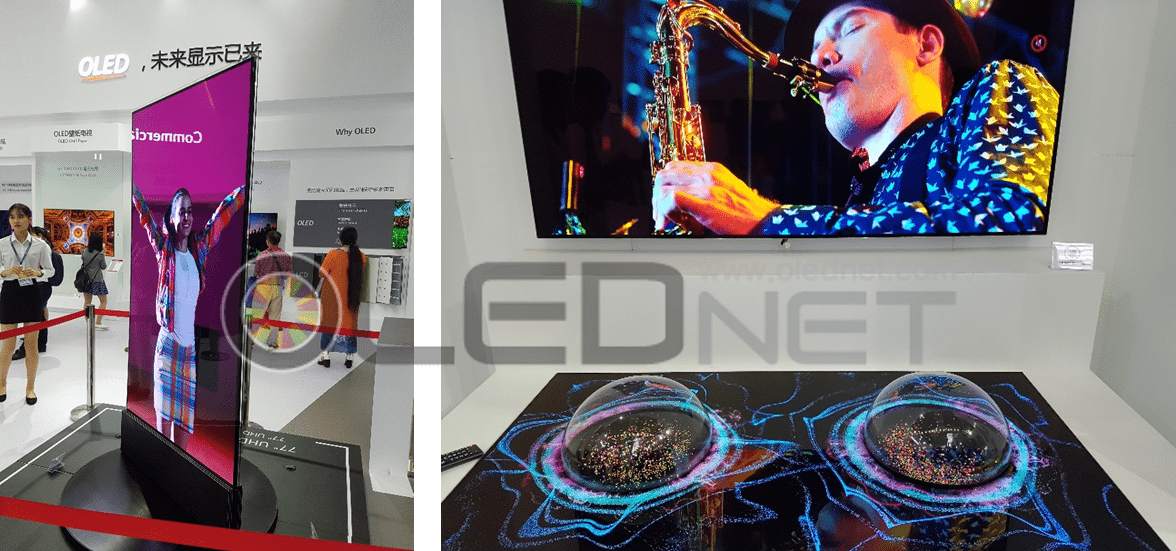

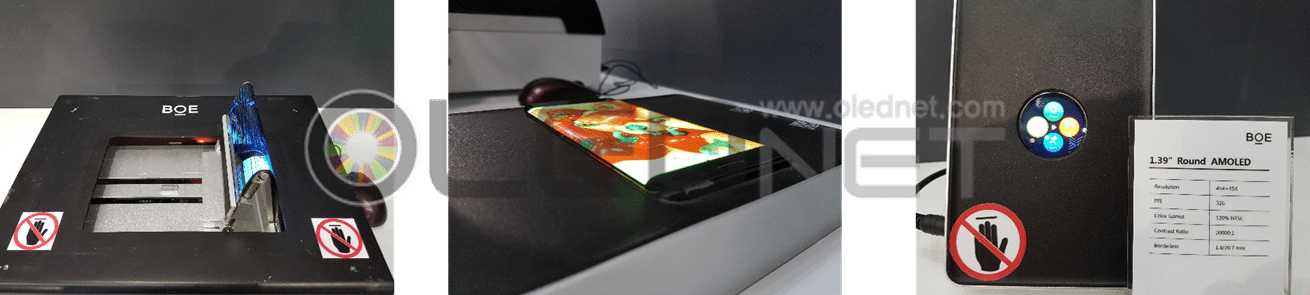

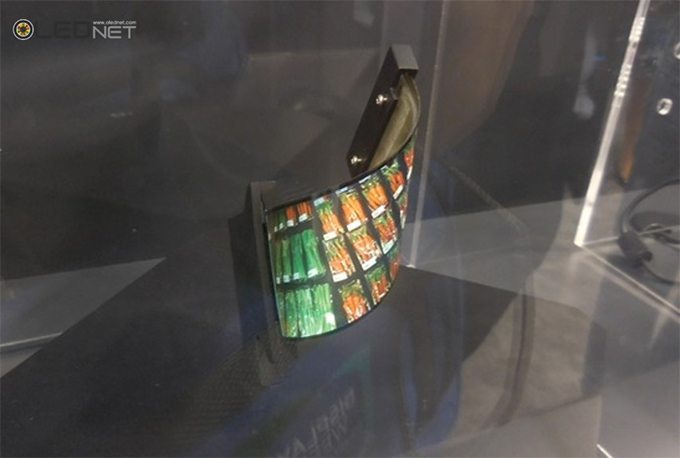

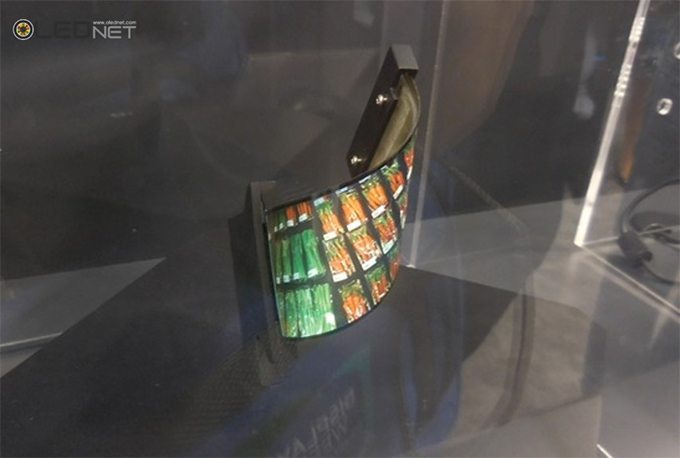

[SID 2019] 중국 OLED 패널업체, 다수의 신기술 OLED 패널 선보여

/카테고리: Exhibition, 디스플레이, 포커스온 /작성자: olednet2019년 5월 12일부터 17일까지 미국 San Jose에서 열리고 있는 SID 디스플레이위크에서 중국 OLED 패널 업체가 폴더블 OLED 외에도 solution process OLED와 QD-OLED 등을 선보였다.

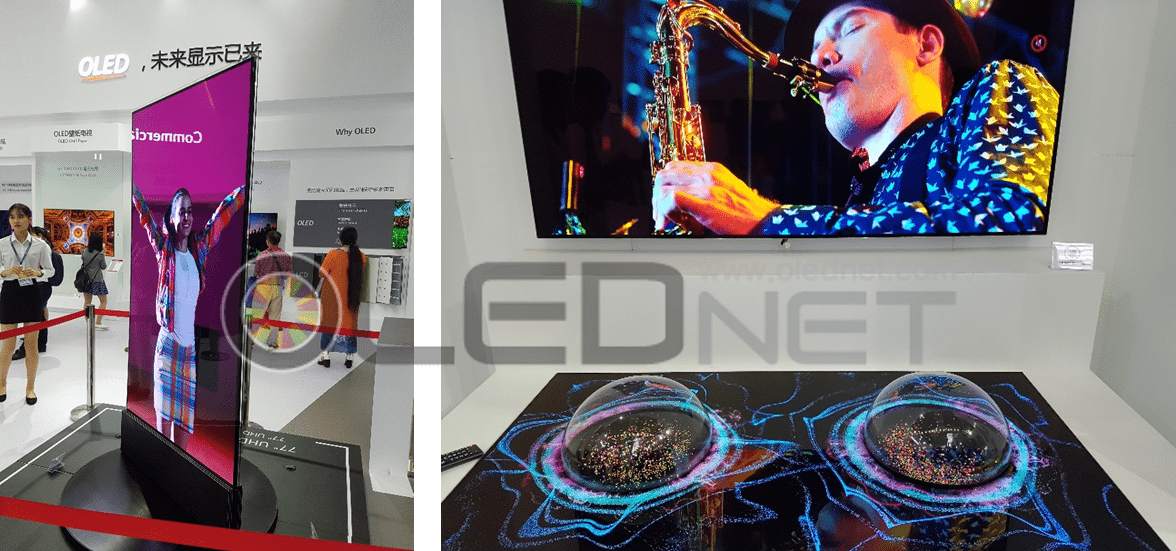

먼저 BOE는 55인치 UHD solution process OLED TV를 전시했다. 55인치 solution process OLED의 휘도는 100 nits이며, 명암비는 100:000:1, color gamut은 NTSC 100%다. BOE는 2017년 2월 안후이성 허페이시 정부와 ‘프린팅 OLED 기술 플랫폼’을 만드는 협약을 맺은 바 있으며, 2018년 11월 solution process OLED TV 개발의 성공했다고 밝힌 바 있다.

Tianma도 4.92인치 FHD solution process OLED를 공개했다. 해상도는 1728 x 972이며 ppi는 403이다. Tianma는 세계 최초로 400 ppi가 넘은 solution process OLED라고 소개하며 대중의 관심을 이끌었다.

CSOT는 31인치 UHD solution process OLED와 6.6인치 QD-OLED도 선보였다. 6.6인치 QD-OLED의 해상도는 384 x 300, 휘도는 50 nits이며 3 stack top emission 기술이 적용되었다. CSOT 관계자는 현재 기술의 완성도는 낮을 수 있으나, 모든 application에 대응할 수 있는 기술력을 보여줄 수 있다는데 의의가 있다고 밝혔다.

이 외에도 중국 OLED 업체들은 다수의 폴더블 OLED와 micro OLED 등을 선보였다. 비록 중국 OLED 패널 업체들이 선보인 OLED application들이 완성품이 아닌 프로토 타입이지만, OLED의 후발 주자에서 선두 주자로 발돋움하겠다는 의지가 돋보였다.

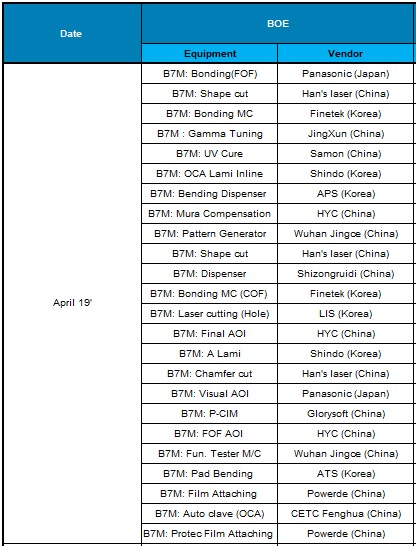

19년도 중국 OLED Panel업체 장비 발주 현황

/카테고리: 장비, 포커스온 /작성자: olednet국내 OLED Panel업체의 투자가 많지 않은 상황 속에서 OLED 장비 업계의 비수기가 지속되고 있다. 중국 OLED Panel업체 또한 19년도 장비 발주 현황을 확인하였을 때 신규라인 증설보다는 새로운 기술에 필요한 일부 장비와 모듈라인 장비 위주로 발주가 되고 있는 상황이다.

중국 Panel업체 BOE와 CSOT에서는 Flexible On-cell Touch 기술 개발을 하기 위해 올해 3월에 일부 장비를 발주하였다. 국내 장비 업체는 원익IPS(Dry Etch)과 에이치앤이루자(Sputter)에서 발주를 받은 것으로 파악되었다. 또한 이번 달 들어서는 BOE 청두 라인에서 플렉시블 OLED 양산과 폴더블 OLED 생산 준비를 위해 모듈용 장비가 발주되고 있다. 국내 장비 업체에서도 일부 발주를 받아 장비를 제작 할 예정이다.

올해 투자가 본격적으로 시작되는 Visionox 허베이 라인에서는 이번 달부터 장납기 장비와 자동화 장비가 발주되기 시작하였다. 노광기 (Nikkon)와 Sputter (에이치앤이루자)는 이미 발주되었다. 올해 중에 장비 납기 일정에 따른 장비 검토 및 발주가 나올 것으로 기대된다.

이 밖에 우한 Tianma의 경우 Flexible 공정 장비 보완 투자가 일부 이루어지고 있고 EDO, Royole, Truly도 향후 시장 상황에 따라서 투자를 할 것으로 보인다. 2019년 5월에 발간 예정인 AMOLED 공정장비 산업보고서에서 중국 Panel업체 투자 상황 및 장비 Supply Chain에서 자세하게 다룰 예정이다.

2023년 AMOLED 부품 소재 시장 241.5억달러로 성장

/카테고리: 발광재료, 시장, 포커스온 /작성자: olednet삼성전자와 애플의 OLED 스마트폰 시장이 정체된 가운데 중국 스마트폰 업체들은 중국내의 막대한 스마트폰 시장을 바탕으로 점차 OLED 사용 비중을 늘리고 있다. 이에 따라 BOE를 비롯한 중국 패널 업체들이 6세대 플렉시블 OLED 공장 건설을 공격적으로 설립하며 OLED 산업을 키우고 있다.

유비리서치에서 OLED용 공장 증설과 수요 공급에 따른 패널 업체들의 예상 가동율을 분석한 결과 OLED를 구성하고 있는 각종 부품소재(발광재료 제외) 시장은 2019년 139억달러 규모이며 2023년에는 241.5억 달러까지 확대될 것으로 전망하고 있다.

최근 핫 이슈인 폴더블 OLED가 생산이 시작됨에 따라 LCD에서는 적용되지 않았던 각종 필름류들이 핵심재료로 부상하고 있다.

유비리서치기 발간한 [2019년 OLED 부품소재 보고서]에서는 삼성디스플레이와 LG디스플레이, BOE의 폴더블 OLED 구조를 조사하고 모듈을 구성하는 필름류들의 두께와 특성을 분석하였다.

OLED 부품소재 시장에서 TV용 OLED를 구성하는 부품소재는 2023년에 190.9억달러 시장으로 급성장하며 OLED 산업을 견인할 것이다.

[2019.04.10] OLED 일간 이슈

/카테고리: 기타, 포커스온 /작성자: olednet▶ 삼성디스플레이 ‘폴더블 디스플레이’ 본격 출하(전자신문)

(기사 전문: http://www.etnews.com/20190410000194)

삼성전자 ‘갤럭시 폴드’에 탑재되는 폴더블 디스플레이가 본격 양산을 시작했다.

삼성디스플레이(대표 이동훈)는 지난 9일 폴더블 디스플레이 성공 양산을 기념하고 프로젝트에 참여한 임직원 노고를 치하하기 위해 아산캠퍼스에서 출하 기념식을 개최했다고 10일 밝혔다.

이날 기념식에는 이동훈 대표, 김성철 중소형디스플레이사업부장, 곽진오 연구소장 등 경영진과 폴더블 디스플레이 개발·생산에 참여한 임직원 등 총 100여명이 참석했다.

삼성디스플레이가 양산한 폴더블 디스플레이는 삼성전자가 곧 출시하는 갤럭시 폴드에 탑재된다. 갤럭시 폴드용 디스플레이는 접으면 4.6인치, 펼치면 7.3인치 크기의 인폴딩 방식이다. 새로운 복합 폴리머 소재를 적용해 기존 스마트폰 디스플레이보다 약 50% 정도 두께가 얇다.

▶ LG디스플레이, LCD와 OLED 모두 상승 변곡점 진입(위키트리)

(기사 전문: http://www.wikitree.co.kr/main/news_view.php?id=419132)

하나금융투자는 10일 LG디스플레이에 대해 액정표시장치(LCD)와 유기발광다이오드(OLED) 모두 상승 변곡점에 진입했다고 전했다.

김현수 하나금융투자 연구원은 “4월 LG디스플레이의 LCD 패널 가격은 3월보다 0.2% 상승했다”며 “32인치 가격은 변동이 없고 40~50인치 패널 가격은 1.2% 올라 견조한 흐름을 지속할 것”이라고 밝혔다.

▶ 샤프, 일본 최초 폴더블폰 공개(이투데이)

(기사 전문: http://www.etoday.co.kr/news/section/newsview.php?idxno=1743795)

한국과 중국 스마트폰 제조업체들이 앞다퉈 폴더블폰을 내놓은 가운데 전자업체 샤프가 10일(현지시간) 일본 최초의 폴더블폰 시제품을 공개했다.

교도통신은 이날 샤프가 자사 첫 폴더블폰 시제품을 공개했다고 보도했다. 샤프 폴더블폰의 명칭은 아직 정해지지 않은 것으로 전해졌다. 이로써 샤프는 일본에서 최초로 폴더블폰을 내놓은 업체가 됐다.

<10일(현지시간) 일본 전자기기제조업체 샤프가 자사 첫 폴더블폰 시제품을 공개했다. 도쿄/연합뉴스>

▶ 中 스카이워스 CEO “대형 TV 패널 경쟁력은 ‘자발광’…OLED 미래 매력적”(전자신문)

(기사 전문: http://www.etnews.com/20190410000232)

중국 스카이워스그룹 TV계열사 선전RGB전자의 왕 치구오 총재(CEO)가 10일 본지와 단독 인터뷰를 갖고, 미래 프리미엄 TV 시장에서 핵심 디스플레이 기술이 OLED가 될 것이라고 단언했다. 그는 대형 디스플레이 기술 경쟁력이 자발광에 있음을 재차 강조했다. 인터뷰는 중국 선전에서 열린 정보통신 전시회 ‘CITE 2019’ 현장에서 진행됐다.

스카이워스는 하이센스와 함께 중국 현지 TV 시장 상위권에 포진한 제조사다. 중화권에서 가장 공격적으로 OLED TV 사업을 펼치고 있다. 올해 중화권 TV 제조사 중 가장 먼저 88인치 8K OLED TV를 발표하기도 했다.

중국은 단일 국가로는 세계서 가장 큰 TV 시장을 보유했지만 OLED TV 시장은 아직 규모가 크지 않다. 소득 증가세가 빨라 중산층 구매력이 커져 프리미엄 TV 수요가 높아지면서 OLED TV 확대를 이끌 중요 국가가 될 것으로 기대를 모으고 있다.

▶ 중국 디스플레이 제왕 징둥팡, 올해 5000만 플렉서블 디스플레이 공급(뉴스핌)

(기사 전문: http://www.newspim.com/news/view/20190410000269)

중국 매체 매일경제(每日經濟)에 따르면, 징둥팡의 장위(張宇) 부총재는 “플렉서블 디스플레이 제품의 수율이 70%에 도달했고, 청두(成都), 멘양(綿陽) 두 곳의 디스플레이 제조라인이 올해 안에 가동이 시작된다”며 “올해 목표는 프리미엄 스마트폰에 탑재되는 5000만대의 플렉서블 디스플레이 패널을 공급하는 것”이라고 말했다.

징둥팡의 스마트폰 용 플렉서블 디스플레이 패널은 이미 양산에 돌입해서 공급에 들어갔다.

징둥팡의 제품은 주요 협력사인 화웨이가 지난해 출시된 플래그십 모델인 메이트(Mate)20 Pro에 탑재됐다. 또 지난 11일 발표된 화웨이의 신모델 ‘P30 pro’에도 징둥팡의 디스플레이가 채택됐다.

BOE, Fuzhou에 6세대 flexible OLED 라인 투자 서명

/카테고리: 디스플레이, 장비, 포커스온 /작성자: olednet

2018년 12월 26일 BOE는 푸저우(Fuzhou) 주정부와 6세대 flexible OLED 라인 프로젝트에 서명하였다.

공장 건설 장소는 Fuqing시이며 월 48K의 6세대 flexible OLED 라인이다. 총 투자 금액은 465억 위안이다.

BOE B12 투자의 의미

/카테고리: 디스플레이, 장비, 포커스온 /작성자: Daejeong YOON

BOE가 B7과 B11 플렉스블 OLED 공장에 이어 B12 공장 착공식에 들어갔다. 삼성디스플레이가 독점하고 있는 플렉스블 OLED 사업 흐름을 차단하기 위해 중국과 일본 패널 업체들의 추격이 시작된 가운데 BOE는 자국내 막대한 스마트폰 시장을 노리고 투자를 지속하고 있다.

일본에서는 유일하게 샤프가 플렉스블 OLED 양산을 시작하며 자사의 휴대폰에 패널을 탑재하기 시작했으며, BOE는 중국내 세트 업체를 겨냥하여 소량이지만 패널을 양산하고 있다. 여기에 비저녹스도 구안공장에서 플렉스블 OLED 양산을 위한 마지막 수율 조정 작업에 열을 올리고 있다. 내년에는 삼성디스플레이와 엘지디스플레이에 이어 중국과 일본에서도 플렉스블 OLED 생산량이 증가하며 시장 경쟁이 가속화될 전망이다.

이러한 각축속에서 BOE는 삼성디스플레이에 이어 최대 규모의 공장을 연이어 짓고 있다. B7 공장의 수율이 아직 충분히 확보되지 않은 상황이지만 시간이 가면 언젠가는 된다는 중국 특유의 뚝심으로 플렉스블 OLED 공장 건설을 지속하고 있다. 중국 정부의 지원은 수익이 나지 않는 플렉스블 OLED 투자를 가능하게 하고 있다.

중국 기업들중에서 BOE가 투자에 집중하고 있는 이유는 2가지로 볼 수 있다. 첫째는 LCD 패널가격이 지속적으로 하락하고 있는 상황에서 매출과 영업 이익을 동시에 확보할 수 있는 OLED는 BOE의 성장에 필수적이 요소이기 때문이다. 두번째는 중국내 다른 패널 기업들 보다 한발 앞선 투자로서 향후 다가올 경쟁 상황에서 주도권을 확보하기 위한 것이다. 중국 정부가 주도하는 2025 프로젝트가 끝나면 디스플레이 업체에 대한 투자가 줄어들 수 있다. 이러한 상황을 미리 대비하여 공장을 조기에 확보하면 추후 발생할 수 있는 중국내 업체간 경쟁에서 조기 감가상각을 통해 원가 경쟁력을 빠르게 확보할 수 있으며, 또한 중국내 스마트폰 고객 업체들을 미리 선점할 수 있다. 대량 생산 체제가 완성되면 다양한 중국내 고객들에게 안정적으로 제품을 공급할 수 있기 때문에 삼성디스플레이와 엘지디스플레이의 중국 시장을 뺏어 올 수 있다. 대량 생산 체제가 되면 부품소재 구매비를 낮출수 있기 때문에 공격적인 마케팅도 가능해진다.

BOE가 아직은 낮은 수율로 인해 대량 생산에는 시간이 걸릴 수 있지만 삼성디스플레이와 엘지디스플레이의 플렉스블 OLED 사업을 위협할 수 있는 경쟁업체로 부상하게 될 것이다.

자동차용 OLED, 자동차 디스플레이 시장 주도한다

/0 코멘트/카테고리: 디스플레이, 포커스온 /작성자: OLEDNETAudi는 지난 5월 전기 자동차 SUV e-tron quattro의 사이드 미러를 카메라화 하고 내부에 OLED display를 탑재하여 공기 저항 계수를 0.28 cd까지 실현했다고 발표했다. Audi는 이를 통해 연료 효율 개선뿐만 아니라 사각 지대를 없애 운전자의 운전까지 도모할 수 있다고 언급했다.

<2015년에 공개 되었던 Audi e-tron의 인테리어 컨셉 사진, Source: insideevs.com>

뿐만 아니라 e-tron quattro에는 인테리어용 디스플레이에 모두 OLED가 적용됐다. OLED는 LCD에 비해 높은 명암비와 빠른 반응 속도, 넓은 시야각으로 높은 시인성을 구현할 수 있어 자동차 디스플레이에 적합하다고 평가 받고 있다.

자동차 부품 공급업체인 Continental corporation도 자사 홈페이지에서 2장의 OLED가 적용 된 미러리스 자동차의 여러 장점들을 소개하며 어두운 상황이나 우천 시에도 더 나은 시야 제공이 가능하다고 밝힌 바 있다.

한편, Samsung Display나 LG Display 뿐만 아니라 중국 panel 업체들도 시장 공략을 위해 다양한 OLED 제품을 선보이고 있다.

Samsung Display는 지난 5월에 열린 SID 2018에서 OLED를 활용하여 화면 크기를 다양하게 조절할 수 있는 rollable CID(center information display)와 12.4 inch 크기의 curved CID를 전시하였다.

<OLED가 적용 된 Samsung Display의 12.4 inch curved CID>

뿐만 아니라, 6.22 inch 크기의 unbreakable steering wheel OLED와 4.94 inch 크기의 transparent OLED가 적용 된 HUD(head up display) 등 OLED를 활용한 다양한 자동차용 제품들을 선보였다.

BOE도 SID 2018에서 12.3 inch 크기의 자동차용 flexible OLED를 전시하였으며, Tianma와 Truly는 2018년 1월에 열린 Lighting Japan 2018에서 자동차용 rigid OLED를 선보이기도 했다.

<BOE의 12.3 inch flexible automotive OLED>

자동차용 디스플레이 분야는 모바일 기기나 TV에 비해 더 많은 customization이 필요하여 고부가가치 창출이 기대되는 산업으로 주목받고 있다.

Samsung Electronics는 지난 6월 초 싱가포르에서 투자자 포럼에서 자동차용 OLED 패널 사업을 미래 사업으로 강조하였으며, “올해 10만장 수준의 전장용 OLED 패널은 2020년 100만장, 2022년 300만장 수준으로 크게 늘어날 것”이라고 전망한 바 있다.

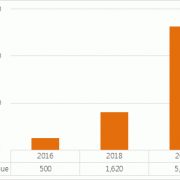

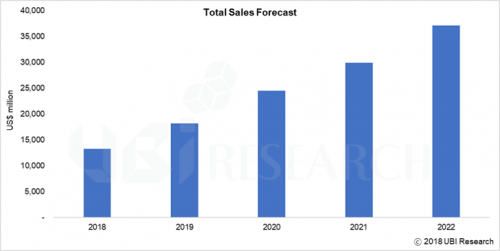

Market for OLED materials and components is forecast to grow to US$37 billion in 2022.

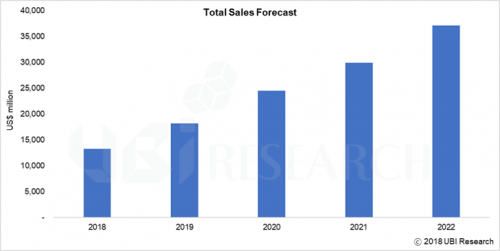

/0 코멘트/카테고리: 미분류 /작성자: OLEDNETIn the 2018 OLED material and component report and Market Track published by UBI Research, the entire market for OLED materials and components market is expected to grow at a CAGR of 29% by 2022, forming a market of US$ 37 billion in 2022.

<Market forecast for OLED materials and components>

The overall OLED material and component market forecasted in this report is calculated based on the panel makers’ available capacity and includes all the materials and components for OLED production.

The total OLED material and component market is counted as US$ 9,794 million in 2017 and is expected to grow by 35% to US$ 13,264 million in 2018.

Major growth drivers are mentioned as capacity expansion of Samsung Display and LG Display inclusive of Gen6 flexible OLED mass production lines of Chinese panel makers.

UBI Research commented “Utilization of Samsung Display in the first quarter of 2018 was poor, but it is turning to normal from the second quarter, and LG Display and Chinese panel makers are also aiming to mass-produce this year. In particular, it will have a major impact on the growth of the materials and components market in 2018 whether Samsung Display’s A4, LG Display’s E5, E6 and BOE’s B7 lines will be in full operation.”

In the 2018 OLED material and component report, the market is forecast for 20 kinds of major materials and components used in OLED for mobile devices and large-area OLED, including substrate glass, carrier glass, PI and organic materials for TFT. In addition, the report covers industry trends and key issues related to the core materials, while Market Track forecasts the expected purchase volume and purchase amount by panel makers.

Market for OLED materials and components is forecast to grow to US$37 billion in 2022.

/0 코멘트/카테고리: 미분류 /작성자: oledIn the 2018 OLED material and component report and Market Track published by UBI Research, the entire market for OLED materials and components market is expected to grow at a CAGR of 29% by 2022, forming a market of US$ 37 billion in 2022.

<Market forecast for OLED materials and components>

The overall OLED material and component market forecasted in this report is calculated based on the panel makers’ available capacity and includes all the materials and components for OLED production.

The total OLED material and component market is counted as US$ 9,794 million in 2017 and is expected to grow by 35% to US$ 13,264 million in 2018.

Major growth drivers are mentioned as capacity expansion of Samsung Display and LG Display inclusive of Gen6 flexible OLED mass production lines of Chinese panel makers.

UBI Research commented “Utilization of Samsung Display in the first quarter of 2018 was poor, but it is turning to normal from the second quarter, and LG Display and Chinese panel makers are also aiming to mass-produce this year. In particular, it will have a major impact on the growth of the materials and components market in 2018 whether Samsung Display’s A4, LG Display’s E5, E6 and BOE’s B7 lines will be in full operation.”

In the 2018 OLED material and component report, the market is forecast for 20 kinds of major materials and components used in OLED for mobile devices and large-area OLED, including substrate glass, carrier glass, PI and organic materials for TFT. In addition, the report covers industry trends and key issues related to the core materials, while Market Track forecasts the expected purchase volume and purchase amount by panel makers.

OLED 부품소재시장 2022년 US$ 37,000 million 전망

/0 코멘트/카테고리: 시장, 포커스온 /작성자: OLEDNET유비리서치에서 발간한 2018 부품소재 산업 보고서와 마켓트랙에서는 OLED 전체 부품소재 시장이 2022년까지 연평균 29%로 성장하여 US$ 37,000 million의 시장을 형성할 것으로 전망했다.

<OLED 부품소재 시장 전망>

본 보고서에서 전망한 전체 OLED 부품소재 시장은 panel 업체의 공급가능 물량 기준으로 산출되었으며 OLED에 들어가는 모든 부품소재를 포함한 수치이다.

전체 OLED 부품소재 시장은 2017년 US$ 9,794 million으로 집계되었으며 2018년은 35% 성장한 US$ 13,264 million로 전망된다.

주요 성장요인으로는 삼성디스플레이와 LG Display, 중국 panel 업체들의 Gen6 flexible OLED 양산라인 capa 증가를 꼽았다.

유비리서치는 “1사분기 삼성디스플레이의 가동률은 저조한 편이었지만 2사분기부터 정상화로 돌아서는 추세이며, LG Display와 중국 panel 업체들도 올해 본격적인 양산을 목표로 하고 있다. 특히 삼성디스플레이의 A4와 LG Display의 E5, E6, BOE의 B7라인의 정상가동 여부가 2018년 전체 부품소재 시장 성장여부에 큰 영향을 미칠 것으로 예상된다.”라고 밝혔다.

이번에 발간된 2018 부품소재 산업 보고서에서는 기판용 유리와 carrier 유리, PI, TFT용 유기재료 등을 비롯하여 모바일과 대면적 OLED에 사용되는 핵심 부품소재 20종에 대해 시장 전망하고 있다. 또한 보고서에서는 핵심소재들에 대한 산업동향과 주요 이슈들을 다루고 있으며 마켓트랙에서는 panel 업체별 예상 구매량과 구매금액을 전망하고 있다.

[SID2018] 중국의 깜찍한 OLED 반격

/0 코멘트/카테고리: Exhibition, 디스플레이, 포커스온 /작성자: OLEDNET한국 디스플레이 업체들의 독점으로 여겨졌던 flexible OLED 시장에 중국 패널 기업들의 참여가 가속화되고 있다. 이번 SID 전시회에 가장 두드러진 특징은 중국 패널 기업들이 대거 flexible OLED를 전시한 것이다.

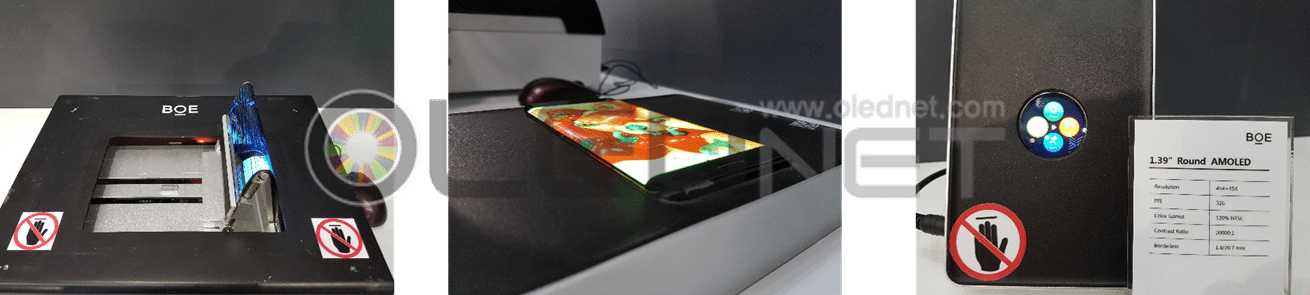

Flexible OLED를 생산중인 중국 OLED 대표 기업인 BOE는 foldable OLED를 중심으로 전시회를 구성했다. 5.99인치 FHD in-folding OLED와 7.56인치 QXGA out-folding, 6.2인치 WQHD in-folding 제품을 공개했다.

OLED 전문 기업인 GVO는 보다 적극적으로 다양한 flexible OLED 패널과 응용 제품을 공개하였다.

Out-folding 타입의 7.2인치 foldable OLED는 곡률반경(bending radius)이 1.6mm로서 333ppi이며 add-on 방식의 touch를 사용하고 있으며 전체 두께는 0.2mm이다.

BOE와 GVO는 flexible OLED를 아직 소량 생산하고 있지만 전시회에 공개된 제품들은 모두 뛰어난 기술력이 있음을 나타내고 있다.

Following OLED, notch design to LCD becomes a marketing trend in 2018?

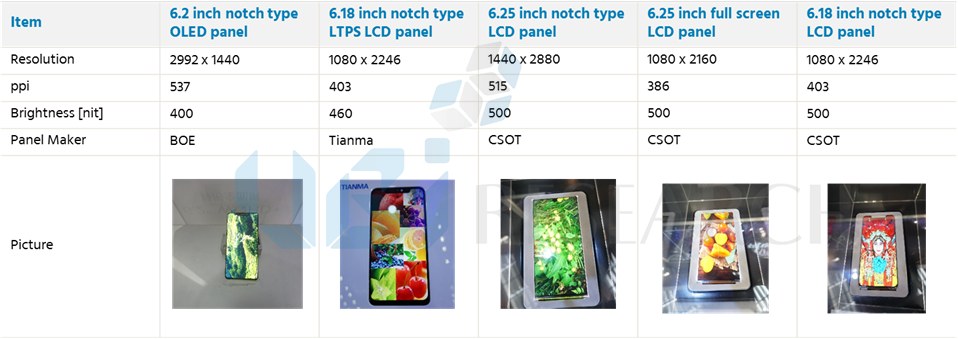

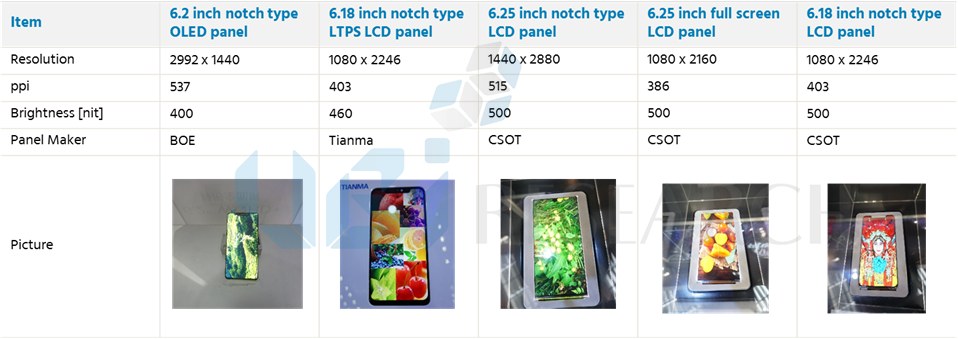

/0 코멘트/카테고리: 미분류 /작성자: OLEDNETAt the 6th China Information Technology Expo (CITE 2018) held in Shenzhen, Guangdong Province, China from April 8 to 11, 2018, a number of panel makers and set makers exhibited notch-designed display panels and smart phones.

In CITE 2018, five panel manufacturers exhibited in CITE 2018; BOE, EDO, GVO, Tianma and CSOT. Among them, BOE, Tianma and CSOT exhibited notch-designed display panels.

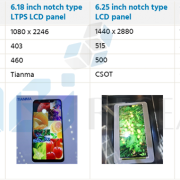

First, BOE introduced 6.2-inch OLED panels applied with notched design. The OLED panel exhibited by BOE has a resolution of 2992 x 1440 with 537 ppi and 400 nit brightness.

LCD panels also began to adopt Notch Design. Tianma presented a 6.18-inch LCD panel with a notch design. CSOT also exhibited two 6.25-inch LCD panels and a 6.18-inch LCD panel applied with notched design.

<’Notch design’ display panels exhibited in CITE 2018>

Vivo, a Smartphone maker, also exhibited the X21 with a notch design. The X21, released in March, has a resolution of 1080 x 2280 with 6.28 inch screen.

<Vivo X21, OLED Smartphone with notch design>

Since Apple first unveiled its OLED smart phone with the notch design on iPhone X, a number of smart phone makers such as Vivo, Oppo, and Huawei have begun to release OLED smart phones. In this exhibition, many panel makers presented a large number of LCD panels to which Notch Design is applied. Attention is growing whether Notch Design can become a trend in the small and medium sized display market in 2018.

OLED에 이어 LCD까지 노치 디자인 적용, 2018년 대세로 자리매김 하나

/0 코멘트/카테고리: 디스플레이, 시장, 포커스온 /작성자: OLEDNET2018년 4월 8일부터 11일까지 중국 광둥성 선전에서 개최 된 제 6회 중국정보기술엑스포(China information technology expo, 이하 CITE 2018)에서 다수의 패널업체와 세트 업체들이 노치 디자인이 적용 된 디스플레이 패널과 이를 이용한 스마트폰을 전시하였다.

CITE 2018에서는 BOE와 Tianma, CSOT, EverDisplay Optronics, GVO 등 총 5개의 업체가 디스플레이 패널을 전시하였으며, 그 중 BOE와 Tianma, CSOT가 노치 디자인이 적용 된 디스플레이 패널을 전시하였다.

먼저, BOE는 노치 디자인이 적용 된 6.2인치 OLED 패널을 선보였다. BOE에서 전시한 OLED 패널의 해상도는 2992 x 1440 이며 537 ppi, 밝기는 400 nit다.

LCD 패널도 노치 디자인 대열에 합류하기 시작했다. Tianma는 노치 디자인이 적용 된 6.18인치 LCD 패널을 선보였으며, CSOT도 노치 디자인이 적용 된 6.25인치 LCD 패널 2개와 6.18인치 LCD 패널 1개를 전시하였다.

<CITE 2018에서 전시 된 노치 디자인 디스플레이 패널>

또한, 스마트폰 세트 업체인 Vivo도 노치 디자인이 적용 된 X21을 전시하였다. 3월에 출시 된 X21은 6.28 inch에 1080 x 2280 해상도가 적용되었다.

<노치 디자인이 적용 된 OLED 스마트폰인 Vivo X21>

Apple이 iPhone X에 노치 디자인이 적용 된 OLED 스마트폰을 처음 선보인 이후, Vivo와 Oppo, Huawei 등 다수의 스마트폰 제조사들이 OLED 스마트폰을 잇따라 출시하기 시작하였다. 이번 전시회에서는 다수의 패널 업체들이 노치 디자인이 적용 된 LCD 패널들도 다수 전시함에 따라, 노치 디자인이 2018년 중소형 디스플레이 시장에서 대세로 자리매김 할 수 있을지 관심이 집중되고 있다.

AMOLED Display Market track – Investment & MP Line Status, just published

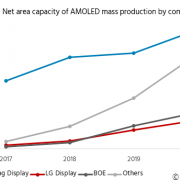

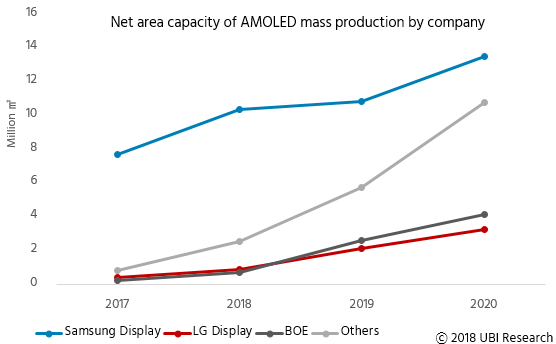

/0 코멘트/카테고리: 미분류 /작성자: OLEDNETAccording to the investment trend data from AMOLED Display Market Track published by UBI research, the net area capacity of AMOLED production worldwide is expected to grow at a CAGR of 48% from 2018 to 2020.

As a result of analyzing the glass area based on the overall equipment capacity, the net area capacity of AMOLED mass production was 13 million square meters in 2017, and it is expected to grow more than three times to 40 million square meters in 2020.

The net area capacity of AMOLED mass production area is projected to grow from 4 million square meters in 2017 to 8.4 million square meters in 2020, and that of small and medium-sized AMOLED is to be increased about 3.5 times from 9.1 million square meters in 2017 to 32 million square meters in 2020.

Analysis shows that LG Display’s net area capacity will be increased by 6.9 million square meters from 2018 to 2020, followed by Samsung Display with 5.8 million square meters increase and BOE with 4.4 million square meters increase.

On the other hand, when compared to the net area capacity for small and medium-sized AMOLED, Samsung Display is expected to increase by 5.8 million square meters, with the largest investment, followed by BOE of 4 million square meters’ increase and LG Display of 2.9 million square meters increase.

<Net area capacity of AMOLED mass production by company>

According to Lee Choong Hoon, CEO of UBI Research, LG Display’s AMOLED mass production line investment in China will lead LGD to more than double BOE’s AMOLED production capacity in terms of net area capacity in 2020, however, BOE is expected to overtake LG Display at small and medium-sized panel capacity in 2019.

AMOLED Display Market Track consists of investment data, market performance, market forecast, ASP, cost analysis, competitiveness analysis and so on. The investment data in this report contains details of the investment history of the panel companies, current status, and investment prospects for the next three years. Also, the useful data and graphs analyzed in various aspects are provided in excel format.

AMOLED Display Market track – Investment & MP Line Status 발간

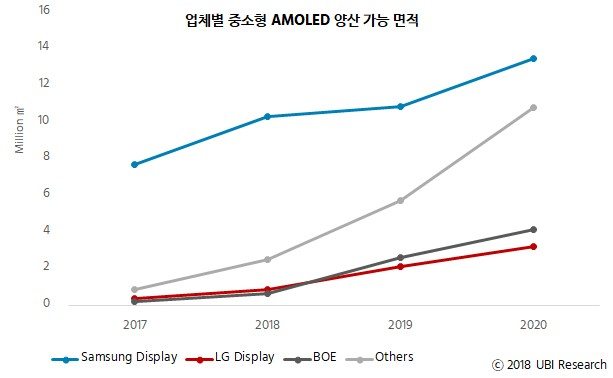

/0 코멘트/카테고리: 시장, 포커스온 /작성자: OLEDNET유비리서치에서 발간한 AMOLED Display Market Track의 투자 동향 데이터에 따르면 전세계 AMOLED 생산 가능 면적은 2018년부터 2020년까지 연평균 48%로 성장할 전망이다.

장비 capa에 따른 glass 면적을 분석한 결과, 2017년 AMOLED의 양산 가능 면적은 1,300만 ㎡ 이었지만 2020년에는 약 3배 이상 증가한 4,000만 ㎡가 될 전망이다.

대면적 AMOLED 양산 가능 면적은 2017년 400만 ㎡에서 2020년 840만 ㎡로 약 2배 가량 증가 하며, 중소형 AMOLED 양산 가능 면적은 2017년 910만 ㎡에서 2020년 3,200만 ㎡로 약 3.5배 증가할 것으로 전망된다.

업체별로는 LG디스플레이가 2018년부터 2020년까지 전체 AMOLED 양산 가능 면적이 690만 ㎡ 증가하여 가장 높은 증가세를 보였으며, 뒤이어 삼성디스플레이가 580만 ㎡, BOE가 440만 ㎡ 증가할 것으로 분석 됐다.

한편, 중소형 AMOLED 양산 가능 면적만 비교해보면 삼성디스플레이가 580만 ㎡ 증가하여 투자가 가장 많을 전망이며, 뒤이어 BOE가 400만 ㎡, LG디스플레이가 290만 ㎡ 증가할 것으로 분석 됐다.

<업체별 중소형 AMOLED 양산 가능 면적>

유비리서치 이충훈 대표에 따르면 LG디스플레이의 중국 대면적 AMOLED 양산라인 투자로 2020년 전체 AMOLED 생산 가능 면적에서는 LG디스플레이가 BOE 대비 2배 이상 앞선다. 하지만 중소형에서는 생산 가능 면적에서 2019년부터 BOE가 LG디스플레이를 추월할 전망이다.

AMOLED Display Market Track은 investment data, market performance, market forecast, ASP, cost analysis, competitiveness analysis 등으로 구성되어 있다. 이번에 발간한 investment data에는 업체들의 투자 히스토리와 현 상황, 3년 후의 투자 전망에 대한 부분을 라인별로 상세히 담고 있으며, 다양한 측면에서 분석한 data와 그래프를 엑셀 형태로 제공한다.

Flexible OLED Leading the OLED Panel Market from 2019

/0 코멘트/카테고리: 미분류 /작성자: OLEDNET■ Flexible OLED is expected to ship 480 million units in 2019, surpassing Rigid OLED shipments.

■ Full-screen OLED among Flexible OLED is expected to have an average market share of 78.3% by 2022, dominating the market.

■ Foldable OLED is expected to ship in earnest from 2019.

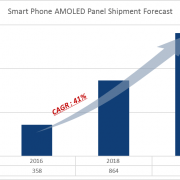

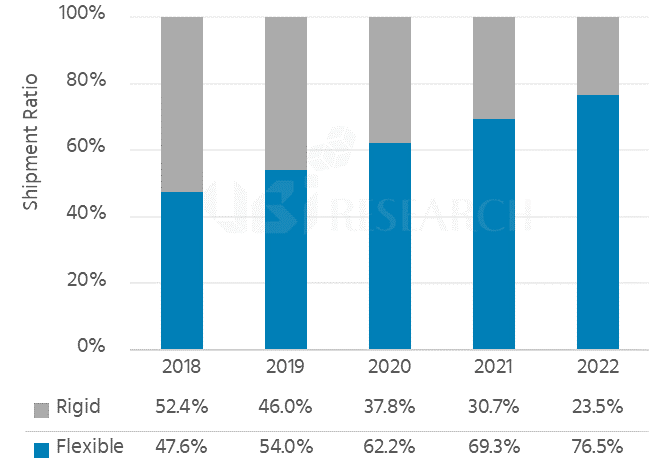

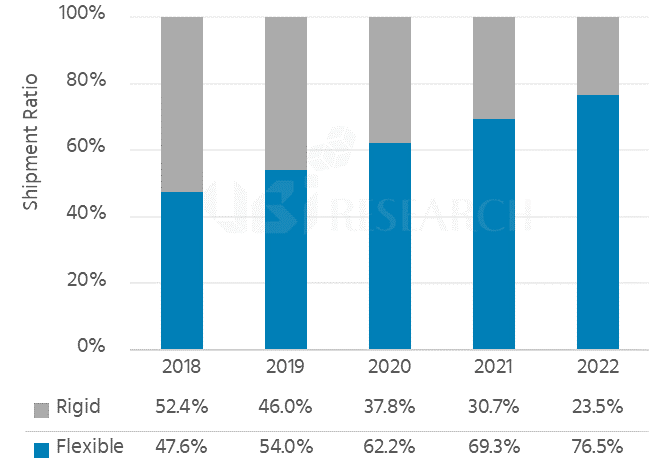

Flexible OLED shipments are expected to exceed rigid OLED shipments in 2019. According to the ‘2017 Flexible OLED Annual Report’ published by Ubi Research, flexible OLEDs are expected to ship 480 million units in 2019, surpassing 409 million units of rigid OLED shipments. In addition, flexible OLED shipments will grow at a CAGR of 41% starting in 2018, reaching 1,285 million units in 2022 with forecasted revenue of US$ 59.4 billion.

<OLED Market Share Forecast by Substrate in 2018 ~ 2022>

Recently, as the hardware technology of mobile devices has been leveled up, set makers targeting the premium market are trying to differentiate their products by adopting OLED. Especially, set makers are beginning to introduce flexible OLED capable of full screen, as the needs of consumers who want a wider screen in mobile devices (even in the same sizes) on the increase.

Accordingly, panel makers are continuing to invest in flexible OLED mass production. Since Chinese panel makers such as BOE, CSOT and Visionox are expected to start mass production of Gen6 flexible OLED starting in 2018, flexible OLED shipments will likely grow at an average growth rate of 59% per annum, reaching 354 million units by 2022.

This report compares the structure and process of rigid OLED and flexible OLED, and analyzes the trends of technology development for foldable OLED implementation by layer. It also compares the flexible OLED application technology of Samsung Electronics, Apple, and LG Electronics which released mobile devices with full screen OLED. The report also forecasts the flexible OLED market from 2018 to 2022 by categorizing into various perspectives including flexible type, country and generation.

According to the report, full screen OLEDs of flexible OLEDs will ship 265 million units in 2018 with a market share of 82.1%, and 1,022 million shipments will be made in 2022, accounting for 79.5% of the market, leading the flexible OLED market. In addition, the foldable OLED, which has been receiving a great deal of attention recently, is expected to ship 5 million units from 2019 and 53 million units by 2022.

<Foldable OLED Shipment Forecast in 2018~ 2022>

Flexible OLED 2019년을 기점으로 OLED Panel 시장 주도

/0 코멘트/카테고리: 기술, 디스플레이, 시장, 포커스온 /작성자: OLEDNETFlexible OLED 출하량이 2019년에는 rigid OLED의 출하량을 넘어설 것으로 전망됐다. 유비리서치가 발간한 ‘2017 Flexible OLED Annual Report’에 따르면, flexible OLED는 2019년에는 4억 8,000만개가 출하되어 4억 900만개의 rigid OLED 출하량을 넘어설 것으로 전망했다. 또한, Flexible OLED 출하량은 2018년부터 연평균 41% 성장하여 2022년에는 12억 8,500만개 규모를 형성하고 매출액은 594억 달러를 기록할 것으로 예상했다.

<2018~2022년 OLED 기판별 시장 점유율 전망, 출처: 유비리서치>

최근 Mobile 기기의 하드웨어 기술이 상향 평준화 되면서 premium 시장을 목표로 하는 set 업체들은 OLED를 채용하며 제품 차별화를 시도하고 있다. 특히, 같은 size의 mobile 기기에서도 더 넓은 화면을 원하는 소비자들의 니즈가 증가함에 따라 set 업체들은 full screen이 가능한 flexible OLED를 도입하기 시작하였다.

이에 따라 panel 업체들도 flexible OLED 양산을 위한 투자를 지속적으로 진행하고 있다. 특히, 2018년부터 BOE와 CSOT, Visionox 등 중국 panel 업체의 Gen6 flexible OLED 양산 투자가 본격적으로 시작될 것으로 예상됨에 따라, 중국의 flexible OLED 출하량은 연평균 59% 성장해 2022년에는 3억 5,400만개에 달할 것으로 전망됐다.

본 보고서에서는 rigid OLED와 flexible OLED의 구조와 공정을 비교하고 foldable OLED 구현을 위한 기술개발 동향을 layer별로 분석하였다. 또한, full screen OLED가 적용 된 mobile 기기를 출시한 Samsung Electronics와 Apple, LG Electronics의 flexible OLED 적용 기술을 비교하였으며 2018년부터 2022년까지의 flexible OLED 시장을 flexible type과 국가별, 세대별 등 다양한 관점에서 분류하여 전망하였다.

본 보고서에 따르면, flexible OLED 중 full screen OLED는 2018년 2억 6,500만개가 출하되어 82.1%의 시장 점유율을 차지하고 2022년에는 10억 2,200만개가 출하되어 79.5%의 점유율을 차지하며 flexible OLED 시장을 주도할 것으로 전망하였다. 또한, 최근 큰 주목을 받고 있는 foldable OLED는 2019년부터 500만개가 출하되고 2022년에는 5,300만개가 출하될 것으로 예상하였다.

<2018~2022년 Foldable OLED 출하량 전망, 출처: 유비리서치>

IoT Era – Smart interface focused on display

/0 코멘트/카테고리: 미분류 /작성자: OLEDNET

With the Google’s comments in 2015 that the new IoT era is coming, the 13th China International Display Conference started with the presentation of BOE, a large Chinese display company, with the topic of the era of smart interfaces to be developed in the future.

Randy Chen (BOE, Sales Marketing Executive) shared the overall IT market trend as the first presentation and delivered the BOE’s strategy within it. At the heart of the IOT industry, which is expected to account for around $ 10 trillion in 2050, smart interfaces that link 5G communications and electronics to displays will play a big role and emphasized 8K and flexible display as BOE’s survival strategy. For this, he announced that they are working to build the 8K Industry Alliance and continuing to invest in the production of flexible displays starting with Chendu’s G6 Flexible Line. OLED panels produced in the Chendu B7 line, which began operating in the second half of this year, will be supplied to a smartphone maker in Shenzhen and expected to be seen in the market early next year.

Next, Xiuqi Huang (GVO, Vice President) of Visionox, who first started producing OLEDs starting with PMOLED, mentioned the change of smartphone trend and said that a mobile device with a foldable and rollable type using a flexible panel will be introduced in the future. He said that the technological development is required not only in design but also in related equipment and materials and Visionox has also been actively developing its technology.

CSOT, which produces QD-LCDs together with Samsung Display, mentioned the development potential of QLED and OLED TV and said that it was spurring technological development and investment as a latecomer. Especially, it was developing large-area inkjet printing technology that has advantages of relatively high material utilization rate and price competitiveness, on the other hand, it shared the goal of developing a smartphone panel that minimizes Bezel.

Following the presentation of representative panel companies in China, Lee Choong-hoon of Ubi Research, a global OLED research company, forecasted the market size of the OLED market, which is already leading the small-medium-sized panel market and the premium TV panel market and discussed why OLEDs have grown rapidly as a next-generation display. Ubi Research, as an OLED professional research company, is suggesting directions for future growth of OLED based on years of data and research experience.

In current display industry, major global smartphone makers such as Apple, Samsung and Huawei already have plans to apply OLED to all flagship models and TV companies such as LG Electronics and Sony have also shown that OLED TVs can only succeed in the premium market. This is why we expect the development of various types of panels and various applications that maximize the advantages of OLED forward.

IoT 시대 – 디스플레이를 중심으로 한 스마트 인터페이스

/0 코멘트/카테고리: Exhibition, 포커스온 /작성자: OLEDNET

새로운 IoT 시대가 온다는 2015년 Google의 말을 빌려 앞으로 진행될 스마트 인터페이스의 시대를 토픽으로 한 중국 대형 디스플레이업체인 BOE의 발표로 13회 China International Display Conference가 막을 올렸다.

Randy Chen(BOE, 영업마케팅 총괄)은 첫번째 발표답게 전체적인 IT시장의 흐름을 공유하며 그 안에서 BOE의 전략을 전달했다. 2050년 약 10 조 달러의 규모를 형성할 것으로 예측되는 IoT 산업의 중심에는 5G 통신과 전자기기를 디스플레이로 연결하는 스마트 인터페이스가 큰 역할을 할 것이며 BOE의 생존전략으로 8K와 플렉서블 디스플레이를 강조했다. 이를 위해 8K 산업연맹을 구축하기 위해 노력중이며 Chendu의 G6 플렉서블 라인을 시작으로 플렉서블 디스플레이 생산을 위한 지속적인 투자를 진행하고 있다고 발표 했다. 올해 하반기 가동을 시작한 Chendu B7 라인에서 생산되는 OLED 패널은 심천의 한 스마트폰 업체에 공급되어 내년 초 시장에서 볼 수 있을 것으로 기대된다.

이어 PMOLED를 시작으로 가장 먼저 OLED 생산을 시작한 Visionox의 Xiuqi Huang(GVO, Vice President)는 스마트폰 트렌드의 변화를 언급하며 앞으로 플렉서블 패널을 적용한 폴더블, 롤러블 형태의 모바일 기기가 등장할 것임을 얘기했다. 플렉서블 패널의 다양한 형태 변화를 통해 디자인 뿐만 아니라 관계된 장비와 소재들에도 기술 개발이 필요하며 Visionox 또한 기술개발을 활발히 진행중인 것으로 밝혔다.

삼성디스플레이와 함께 대표적으로 QD-LCD를 생산하고 있는 CSOT는 QLED와 OLED TV의 발전가능성을 함께 언급하며 후발주자로서 기술 개발과 투자에 박차를 가하고 있다고 전했다. 특히 상대적으로 높은 재료 사용률과 가격 경쟁력의 장점을 가지고 있는 대면적 잉크젯 프린팅 기술 개발에 힘쓰고 있으며 한편으론 Bezel을 최소한으로 줄이는 스마트폰용 패널 개발 목표에 대해서도 공유하였다.

중국 대표 패널회사들의 발표에 이어 글로벌 OLED 리서치회사 유비리서치의 이충훈 대표는 이미 중소형 패널 시장과 프리미엄 TV 패널 시장을 주도하고 있는 OLED 시장의 시장규모를 전망하고 OLED가 왜 차세대 디스플레이로서 빠른성장을 할 수 있었는지에 대해 논의하였다. 유비리서치는 OLED 전문 리서치 업체로서 수년간에 걸친 데이터와 리서치 경험을 토대로 OLED가 앞으로 성장할 방향을 제시하고 있다.

현재 디스플레이산업에서는 애플과 삼성, 화웨이 등 전세계 주요 스마트폰 업체들에서 이미 플래그십 모델을 모두 OLED를 적용하려는 계획을 가지고 있으며 LG전자와 소니 등 TV 업체들도 OLED TV가 프리미엄 시장에서 성공할 수 밖에 없다는 것을 보여주고 있다. 이는 앞으로 OLED가 가진 장점을 극대화한 다양한 형태의 패널과 다양한 어플리케이션의 발전이 기대되는 이유이다.

Inspection and measuring equipment market for OLED mobile device is expected to reach US$6.63 billion from 2017 to 2021

/0 코멘트/카테고리: 미분류 /작성자: OLEDNETAs the panel problem of mobile devices has become a hassle for consumers, each panel maker is strengthening the relevant inspection and measurement activities.

Inspection and measurement can contribute not only to enhance the quality and performance of products but also to enhance the brand image through customer satisfaction. In addition, it is expected that productivity and yield can be improved by stabilizing the process since it is possible to check the normal state of products at each process in real time.

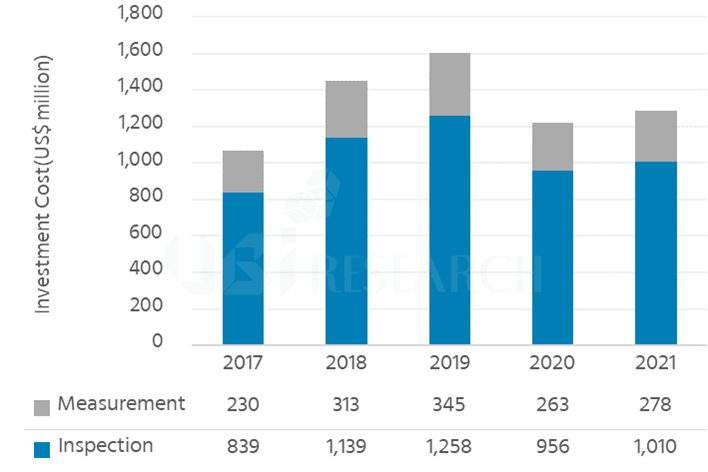

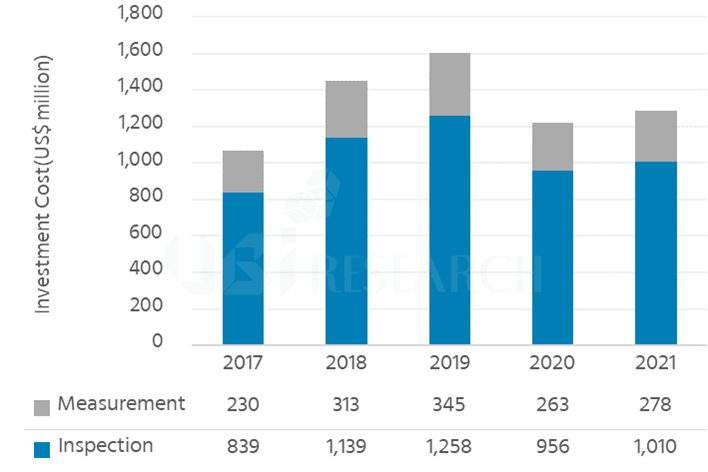

According to the ‘2017 Inspection and Measuring Equipment Report for OLED Mobile Device’ published by UBI Research, the inspection & measuring equipment market will reach a total of US$ 6.63 billion (about Korean Won 7.3 trillion) in the entire OLED equipment market from 2017 to 2021. In 2018, the investment for OLED inspection & measuring equipment is expected to be about US$ 1.45 billion (about KRW 1.6 trillion), with projected investment of US$ 1.6 billion (about KRW 1.8 trillion).

Choong Hoon Yi president of UBi Research announced that Samsung Display is currently in process of investment in A5 Gen6 flexible OLED line. LG Display is also reported to make a large-scale investment to raise OLED sales portion and Chinese OLED panel makers such as BOE and CSOT are making an active investment in OLED line. Hence, expectantly there will be constant market demand for inspection and measuring equipment.

In the report, the inspection and measuring equipment market from 2017 to 2021 is classified from various viewpoints. According to this report, the equipment used for substrate and TFT process will account for the biggest market share of 50.6% of the total inspection and measuring equipment market from 2017 to 2021. Market share of cell inspection equipment is projected as 29.7%, OLED pixel as 12.7%, and encapsulation as 7%, respectively. In the equipment market classified by test items, the equipment used for pattern inspection will account for 33.1% of the total market. Market share of repair equipment is projected as 21.3%, and light on/off inspection equipment as 16.4%, respectively.

Lastly, AOI equipment and laser repair equipment, the important piece of inspection and measuring equipment, are expected to reach US$ 2.33 billion and US$ 1.41 billion, respectively, from 2017 to 2021.

<Market forecast of inspection & measuring equipment for OLED mobile device from 2017 to 2021>

2017년부터 2021년까지 OLED Mobile 기기용 검사 · 측정장비 시장 66.3억 달러 기대

/0 코멘트/카테고리: 장비, 포커스온 /작성자: OLEDNETMobile 기기의 panel 문제로 인해 소비자들의 불편이 가중되면서, 최근 각 panel 업체들은 검사 · 측정을 강화하고 있다.

검사 · 측정은 제품의 품질과 성능 향상뿐만 아니라 고객 만족을 통한 브랜드 이미지 제고에 기여할 수 있다. 또한, 각 공정에서 제품의 정상 유무를 실시간으로 점검할 수 있어 공정 안정화를 통한 생산성, 수율 향상이 가능할 것으로 예상된다.

유비산업리서치가 발간한 ‘2017 Inspection and Measuring Equipment Report for OLED Mobile Device’에 따르면, OLED 전체 장비 시장 중 검사 · 측정장비 시장은 2017년부터 2021년까지 총 66.3억 달러(약 7.3조원) 규모가 될 것으로 전망하고 있다. 2018년에는 14.5억 달러(약 1.6조원)의 OLED 검사 · 측정장비 투자가 진행 될 것으로 예상하고 있으며, 2019년에는 16억 달러(약 1.8조원)의 가장 많은 투자가 진행 될 것으로 전망하고 있다.

이충훈 대표이사는 Samsung Display는 A5 Gen6 flexible OLED line 투자를 진행중이며 LG Display는 OLED 매출 비중을 끌어올리기 위한 대규모 투자 내용 발표, BOE와 CSOT 등 중국의 OLED panel 업체들도 OLED 라인 투자를 적극적으로 진행하고 있기에 검사 · 측정장비는 지속적으로 수요가 있을 것으로 예상하고 있다.

본 보고서에서는 2017년부터 2021년까지의 검사 · 측정장비 시장을 다양한 관점에서 분류하여 전망하였다. 본 보고서에 따르면, 기판과 TFT에 사용되는 장비는 2017년부터 2021년까지 50.6%로 가장 큰 시장 점유율을 보이고 Cell은 29.7%, OLED 화소는 12.7%, encapsulation은 7% 순으로 전망하였다. 검사 · 측정 항목으로 분류한 장비 시장은 패턴검사가 33.1%, repair 21.3%, 점등 16.4% 순으로 나타났다.

마지막으로 검사 · 측정장비의 핵심 장비인 AOI 장비와 laser repair 장비는 2017년부터 2021년까지 각각 23.3억 달러와 14.1억 달러의 시장을 형성할 것으로 전망하고 있다.

<2017~2021년 OLED mobile 기기용 검사 · 측정장비 시장 전망>

First Foldable Smartphone Title, Who will take it?

/0 코멘트/카테고리: 미분류 /작성자: OLEDNETChina’s ZTE released its ‘AXON M’ last 17th. AXON M connected two 5.2-in HD LCDs hinged together to further enhance consumer convenience.

<ZTE’s AXON M, Source: ZTE Website>

According to ZTE official website, AXON M can be folded at various angles, and placed on a table with two users.

US IT media CNET considered AXON M convenient as two applications may be run at once with one screen to play videos and another to check e-mails or Facebook.

Sony, Kyocera, and other set makers have released similar smartphones. However, these have not received the spotlight in the market due to issues such as hinge and display durability, absence of exclusive apps, battery consumption, and such.

ZTE installed Corilla’s 5th-Generation Gorilla Glass to enhance durability of smart phones, but AXON M shows to be continuously questioned on its durability due to its out-folding method (two displays folded outward), which is less durable than the in-folding method.

In addition, despite the increase battery consumption of AXON M for large screen displays and such, its battery has a capacity of only 3,810 mAh. Considering a 5,000 mAh battery to be applied to the 5.5-in HD LCD on the ZTE Nubia N2 released last June, it is expected to have many consumers feel a lack of battery capacity in the AXON M.

The AXON M expands to 6.5 inches wide when opened using a hinge, but because there is a gap in the middle, it is difficult to call it a perfect foldable smartphone.

As consumer needs for bigger screens increase, the developing speed of foldable smartphones is accelerating as well.

At the SID 2017 in Los Angeles, US, AU Optronics and BOE have unveiled foldable displays under development. Both companies have folded one flexible OLED in a mechanical method, but the size and folding method were somewhat different (Au Optronics in 5-inch in-folding and BOE in 5.5 inch out-folding).

<AU Optronics 5-in foldable OLED (left) and BOE’s 5.5-in foldable OLED (right)>

Also, Samsung Electronics filed a patent on the 20th on the ‘Flexible Electronic Device’ where one side bends through a hinge, and Samsung Electronics Manager Ko, Dongjin commented during the Galaxy Note8 Release, “Next year’s wireless business road map includes foldable smartphones.”

With ZTE’s release, it is expected to have more intense competitions for market preoccupation for development of foldable smart phones.

On the other hand, UBi Research is expected to start mass production of foldable OLED from 2019 through “Key issue and Market Analysis for Foldable OLED” Report published in 2016.

최초의 Foldable 스마트폰 타이틀, 누가 차지할까

/0 코멘트/카테고리: 디스플레이, 포커스온 /작성자: OLEDNET지난 17일 중국 ZTE는 ‘AXON M’을 공개했다. AXON M은 5.2 inch HD LCD 2장을 경첩으로 연결시켜 소비자의 편의성을 더욱 확대시켰다.

<ZTE의 AXON M, 출처: ZTE 홈페이지>

ZTE 공식 홈페이지에 따르면, AXON M은 여러 각도로 접어서 사용할 수 있으며, 테이블 위에 세워 두고 두 명이 사용할 수도 있다.

미국 IT매체 씨넷은 AXON M에 대해 한 화면에서는 동영상을 재생하고 또다른 화면에서는 이메일을 확인하거나 페이스북을 이용하는 등 두개의 앱을 한꺼번에 실행하여 편리하다고 평가했다.

그간 소니, 교세라 등 여러 set 업체에서 유사한 형태의 스마트폰을 출시한 바 있다. 그러나 경첩 부분과 디스플레이의 내구성, 전용 앱의 부재, 배터리 소모 등의 이슈가 있었기 때문에 시장에서 각광받지 못했다.

이에 따라 ZTE는 스마트폰의 내구성을 향상시키기 위해 corning사의 5세대 Gorilla Glass를 탑재하였다. 하지만 AXON M은 in-folding 방식 대비 내구성이 취약한 out-folding 방식(두 개의 디스플레이가 바깥쪽을 향하게 접는 방식)이 적용되어 내구성에 대한 의문은 지속적으로 제기될 것으로 보인다.

또한, AXON M은 대화면 디스플레이 등 배터리를 소모하는 요소가 늘었음에도 불구하고 배터리 용량은 3,810 mAh에 불과하다. 지난 6월 ZTE가 출시한 ZTE nubia N2에는 5.5 inch HD LCD와 용량이 5,000 mAh인 배터리가 적용됨을 감안해볼 때, AXON M의 배터리 용량 부족을 느끼는 소비자가 많아질 것으로 예상된다.

AXON M은 경첩을 이용하여 폈을 때는 6.75 inch 대화면이 되지만, 가운데에는 틈이 존재하여 완벽한 foldable 스마트폰이라 말하기에는 어렵다.

최근 대화면에 대한 소비자 니즈가 나날이 증가함에 따라, 접었다 펼 수 있는 foldable 스마트폰 개발에 속도가 붙고 있다.

미국 로스앤젤레스에서 열린 SID 2017에서 AU Optronics와 BOE 는 현재 개발중인 foldable 디스플레이를 공개한 바 있다. 두 업체 모두 1장의 flexible OLED를 기계적인 방식으로 folding하였으나, 크기와 folding 방식에서 다소 차이가 있었다(Au Optronics는 5 inch in-folding방식, BOE는 5.5 inch out-folding방식).

AU Optronics의 5 inch foldable OLED(좌)와 BOE의 5.5 inch foldable OLED(우)

또한, 지난 20일 삼성전자가 특허청에 다관절 힌지를 이용하여 한쪽이 휘는 형태의 ‘플렉서블 전자 장치’라는 특허를 제출하였으며, Galaxy Note8 출시 간담회에서 고동진 삼성전자 사장은 “내년 무선사업부 로드맵에 foldable 스마트폰이 포함되어 있다”고 언급한 바 있다.

ZTE의 이러한 행보를 기점으로 진정한 의미의 foldable 스마트폰 개발과 시장 선점 경쟁은 더욱 치열해 질 것으로 예상된다.

한편, 유비리서치는 2016년 발간된 “Key issue and Market Analysis for Foldable OLED’ 보고서를 통해 foldable OLED는 2019년부터 본격적으로 양산이 시작될 것으로 예상했다.

How about the future OLED market performance?

/0 코멘트/카테고리: 미분류 /작성자: OLEDNETAt the seminar titled “OLED market analysis and the latest technology” host by the UBI Research at the FKI last June, the president, Lee Choong Hoon predicted the market through analyzing the OLED industry investment and mass production in the first half of 2017.

President Lee Choong Hoon emphasized that China will lead the OLED equipment market by 2021 due to increase in OLED demand of Chinese set makers. Accordingly, the Chinese equipment market is expected to account for about 48% of the entire equipment market in 2021, investing approx. US $ 40.5 billion.

It is anticipated that such movement of Chinese companies will affect the OLED smartphone market. In 2019, OLED smartphones will reverse the LCD smartphone market, accounting for 80% of the total smartphone market by 2021.

On the other hand, as for the flexible OLED, between 2017 and 2019, Samsung Electronics expects to invest heavily in BOE to be ranked second in the flexible OLED market, which should cope with the increasing demand on flexible OLED of Samsung Electronics and Apple.

President Lee analyzed that the premium TV market will be formed with larger than 65 inches as the 65-inch panels will be mass-produced at BOE’s Gen10.5 LCD plant from 2018. Consequently, panel makers without Gen10.5 will produce 65 inch panels on the Gen8 line in MMG (multi-model on a glass) method. On the other hand, LG Display is expected to continually produce TV OLED panel at Gen8, and since 2020 at Gen10.5 line.

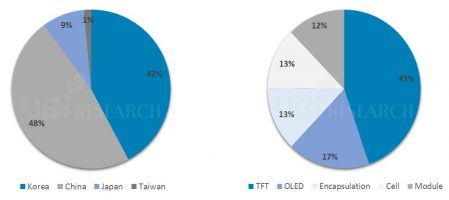

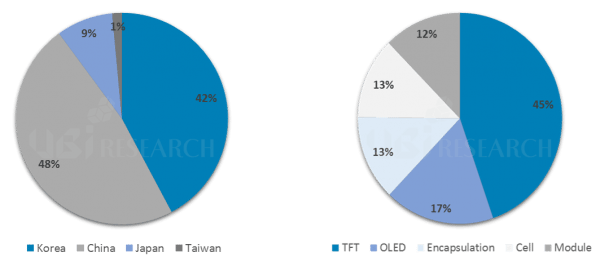

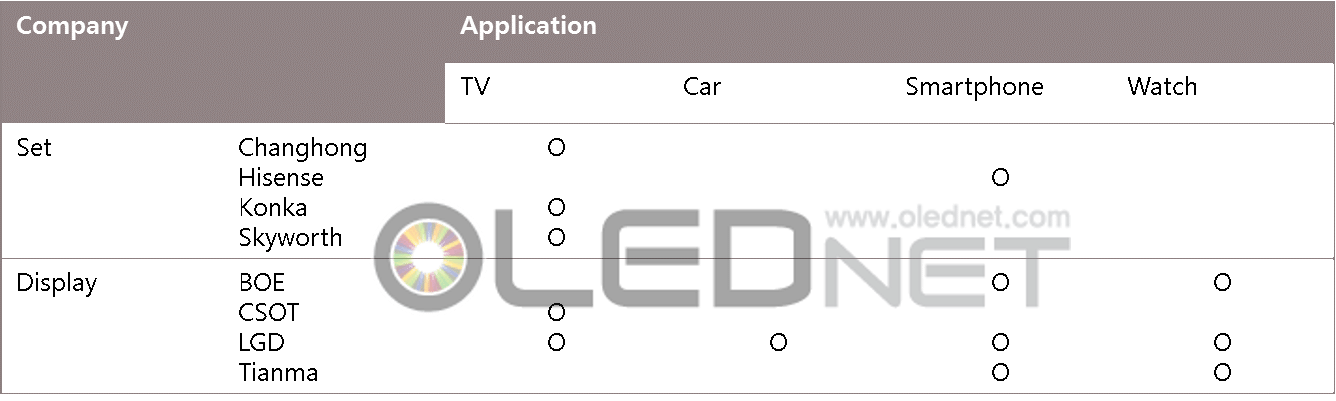

According to ‘2017 OLED Manufacturing Equipment Annual Report’ published by the UBI research, from 2017 to 2021, it is anticipated that TFT equipment will account for 45% of the market share, followed by OLED pixel forming equipment 17%, encapsulation equipment 13%, cell equipment 13% and module equipment 12% respectively. As the demand on flexible OLEDs is expected to increase remarkably in the future, the market share of cell and module equipment will accordingly increase by 25% with high importance.

앞으로의 OLED 시장 실적은?

/0 코멘트/카테고리: 디스플레이, 세트, 시장, 장비, 포커스온 /작성자: OLEDNET지난 6월 전경련회관에서 개최된 유비리서치의 상반기 결산세미나 OLED 시장 분석과 최신기술에서 이충훈 대표는 2017년 상반기 OLED 산업 투자와 양산상황 분석을 통해 시장을 전망하였다.

이충훈 대표는 중국 세트 업체들의 OLED 요구 증가로 인해, 2021년까지의 OLED 장비 시장은 중국이 선도할 것이라 강조했다. 이에 따라 2021년 예상되는 중국 장비시장은 전체 장비 시장의 약 48%를 차지하고, 약 405억 달러의 장비 투자가 이루어질 것이라 예상됐다.

또한, 이러한 중국의 행보는 OLED 스마트폰 시장까지 영향을 줄 것이라 분석됐다. 2019년에는 OLED 스마트폰이 LCD 스마트폰 시장을 역전, 2021년에는 OLED 스마트폰이 전체 스마트폰 시장의 80%를 차지할 것으로 보인다.

한편, flexible OLED에 대해서는 2017년부터 2019년 사이에 삼성전자 그리고 Apple의 flexible OLED 수요 증가에 대응해야 할 삼성디스플레이와 flexible OLED 시장에서 2위를 차지하기 위한 BOE의 대규모 투자가 이뤄질 것이라고 내다봤다.

이충훈 대표는 2018년부터 BOE의 Gen10.5 LCD 공장에서 65 inch panel이 대량 생산될 것으로 전망됨에 따라 향후 프리미엄 TV 시장은 65 inch 이상에서 형성될 것이라 분석했다. 이러한 여파로 인해 Gen10.5를 가지고 있지 않은 패널 업체들은 Gen8 라인에서 MMG (multi model on a glass) 방식으로 65 inch 패널을 생산할 것이라 밝혔다.

반면, LG디스플레이는 TV용 OLED 생산을 Gen8로 유지한 후, 2020년 이후에 Gen10.5 라인에서 OLED를 생산할 것으로 진단됐다.

한편, 유비리서치에서 발간한 ‘2017 OLED Manufacturing Equipment Annual Report’에 따르면 2017년부터 2021년까지 TFT 장비 45%, OLED 화소 형성 장비 17%, encapsulation 장비 13%, cell 장비 13%, module 장비 12% 순으로 시장 점유율을 차지할 것으로 전망하였다. 향후 flexible OLED 수요가 크게 증가할 것으로 보이면서 cell 장비와 module 장비의 시장 점유율은 25%로서 중요도가 높아질 것이라고 분석했다.

UBI Research , Published the Market Report on OLED Manufacturing Equipment

/0 코멘트/카테고리: 미분류 /작성자: OLEDNET■The OLED equipmentmarket is expected to reach $84.9 billion in 5 years.

■Korean and Chinese panel companies will take over 90% of investment in panel equipment.

According to ‘2017 OLED Manufacturing Equipment Annual Report’ published by UBI Research, the entire equipment market of OLED is expected to total$84.9 billion(about 93trillion KRW) from 2017 to 2021. In 2017, $16.4 billion(about 18 trillion KRW) will be invested in OLED equipment.

The OLED equipment for the market analysis is largely categorized by process into 5 kinds of equipment; TFT, OLED, encapsulation, cell, and module. The investment costs including distribution equipment and test equipment of each process are calculated, and touch-related equipment is excluded from the market analysis.

Hyun Jun Jang, a senior researcher of UBI Research forecasts that the two countries will lead the OLED market due to the massive investment from both Korean panel companies occupying the OLED industry and latecomers Chinese panel companies.